¿Podrán los mercados de renta fija digerir la enorme oferta de treasuries que va a emitirse este año?

El gobierno de los Estados Unidos se financia habitualmente mediante la emisión de deuda a corto plazo, que suele ser menos cara que la deuda a largo debido a la pendiente positiva de la curva de tipos estadounidense. Este ahorro de costes, no obstante, eleva el riesgo de incumplimiento: cuando se emplea deuda a corto para financiar el gasto a largo plazo, siempre surge riesgo de renovación. Esto es lo que tiene con el alma en vilo a los oficiales responsables de la gestión de la deuda.

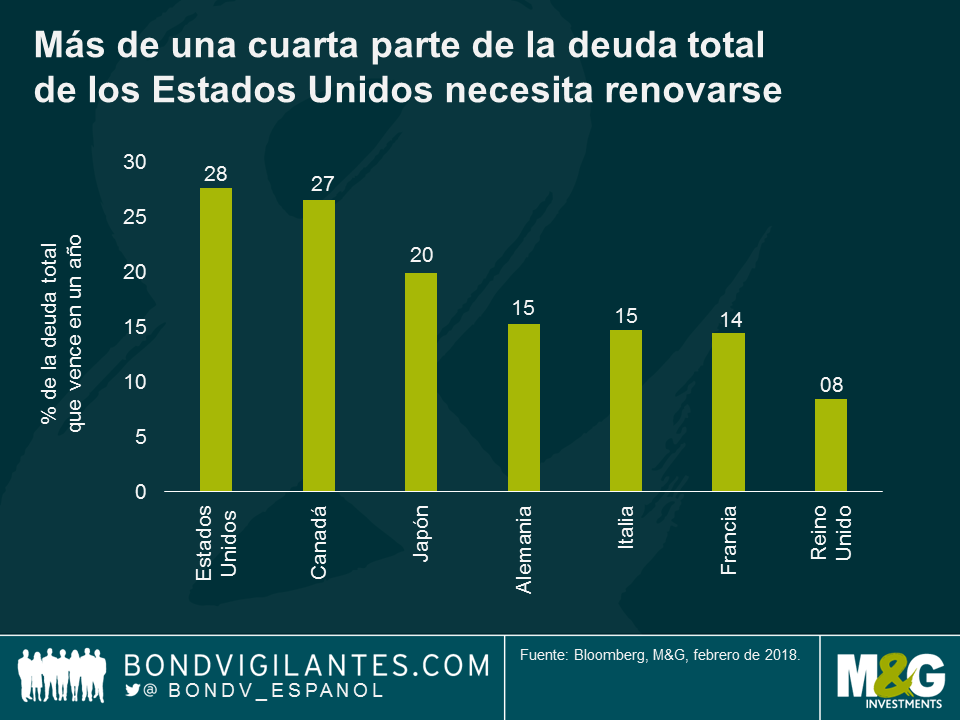

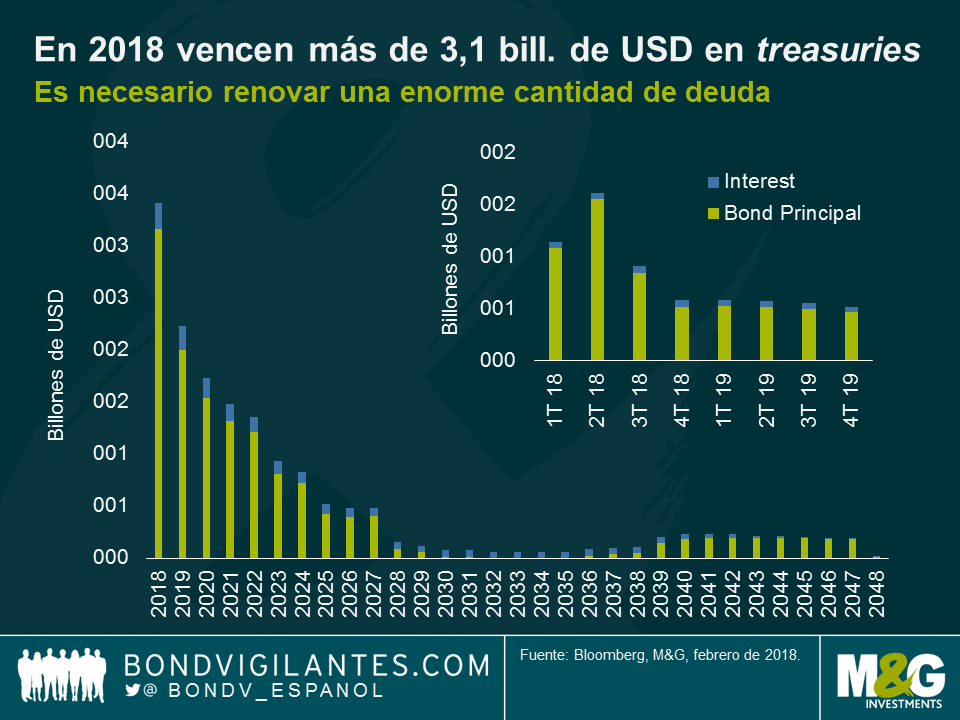

El gobierno estadounidense tendrá que renovar el 28% de su deuda total en 2018, lo cual equivale a más de 3 billones de dólares en treasuries. Además, algunas estimaciones sugieren que el déficit presupuestario federal va camino de superar el billón de dólares en 2019. Dado que los planes de expansión fiscal de Trump se financiarán seguramente con la emisión de deuda a corto plazo, los próximos años serán escenario de un fuerte aumento de la oferta de treasuries.

La creencia popular sugiere que el riesgo de una crisis de refinanciación para Estados Unidos es casi cero. Al fin y al cabo, el país tiene un estatus especial como el mercado de deuda soberana más profundo y más líquido del mundo, y el dólar estadounidense es la divisa de reserva por excelencia.

Pero aunque el riesgo de una crisis de refinanciación es bajo, varios factores sugieren que las TIR de los treasuries deben aumentar desde sus niveles actuales para atraer capital de los inversores. Para empezar, funcionarios chinos han emitido una presunta recomendación al gobierno chino de que reduzca o cese completamente sus compras de deuda soberana estadounidense. En un mercado que ya sufre de indigestión de oferta, la desaparición de un gran comprador de treasuries provocaría seguramente una fuerte subida de las TIR de estos bonos.

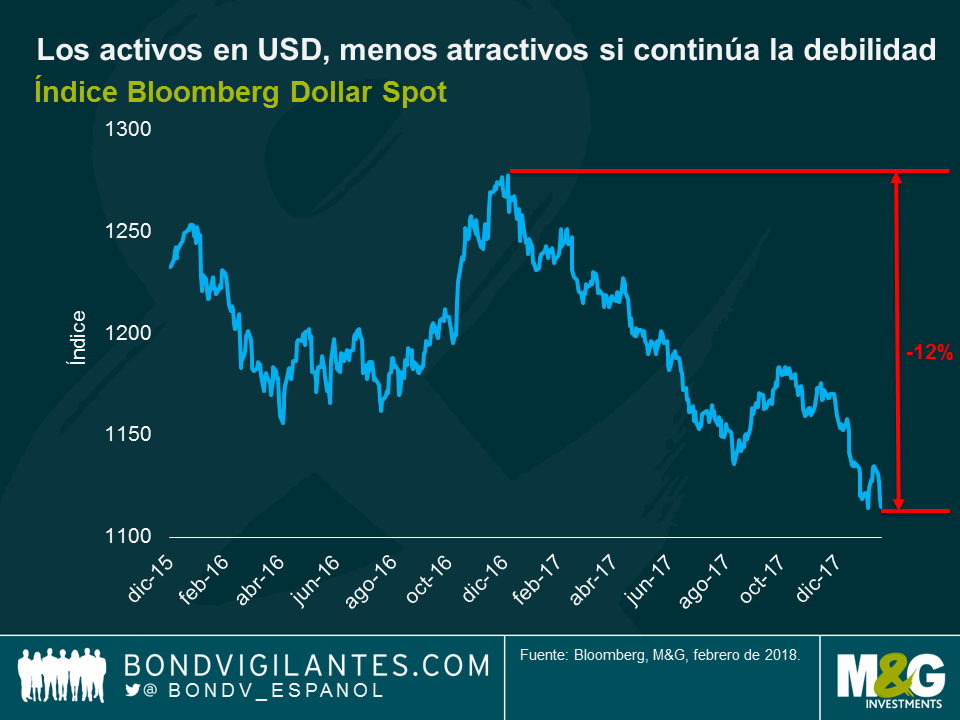

En segundo lugar, el índice Bloomberg Dollar Spot ha caído en torno a un 12% desde el inicio de 2017. Si los inversores extranjeros anticipan que el dólar continuará depreciándose, los no residentes desearán frenar el ritmo al que acumulan treasuries y activos estadounidenses, o incluso dejar de comprar estos títulos. Esto es exactamente lo que está considerando China, y cabe esperar que otros gobiernos y grandes instituciones (como por ejemplo fondos soberanos de inversión) hagan lo mismo. Tal desarrollo ejercerá más presión si cabe sobre el dólar, y las TIR de los treasuries estadounidenses comenzarán a subir en todos los vencimientos.

Por último, Estados Unidos ha sido capaz de refinanciarse impunemente desde la crisis financiera a través de la monetización de su deuda. La Reserva Federal implementó su programa de expansión cuantitativa (QE) comprando treasuries directamente, reduciendo con ello el coste de financiación del gobierno estadounidense. No obstante, el QE ha llegado a su fin, y la Fed está subiendo sus tipos de interés para refrigerar una economía que se está calentando rápidamente.

Aunque existen buenas razones fundamentales para que suban las TIR, la gran cantidad de deuda que tendrá que emitir el Tesoro estadounidense en 2018 y 2019, en una fase de endurecimiento monetario, representará un importante obstáculo técnico para las rentabilidades de la inversión en deuda soberana estadounidense este año.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes