Outlook Semanal: Repunte de los activos de riesgo a pesar de las guerras comerciales

Los activos de riesgo de renta fija tradicionales, como los de los mercados emergentes y el high yield, repuntaron durante los cinco últimos días de negociación, pasando por alto una intensificación de las tensiones comerciales entre EE. UU. La economía número uno del mundo anunció planes para imponer aranceles a productos chinos por un valor adicional de 200.000 millones de dólares, además de los 34.000 millones que entraron en vigor el viernes. La lista de productos de casi 200 páginas, que incluye peces vivos, antigüedades y puertas de madera, aumentó la preocupación acerca de las exportaciones chinas y debilitó al renminbi frente al dólar estadounidense, hasta 6,67, su nivel más bajo en casi un año. Los mercados chinos de deuda y renta variable se vieron afectados, especialmente el high yield (véase más abajo).

Sin embargo, las nuevas tensiones comerciales no impidieron repuntar con fuerza a los mercados emergentes, debido en parte a la debilidad del dólar. El dólar cayó tras el informe del empleo de EE. UU. publicado el viernes, que ofreció una imagen desigual de la economía: aunque la contratación aumentó, las ganancias salariales disminuyeron, presionando a la baja las tasas de inflación de equilibrio y las probabilidades implícitas del mercado de las futuras subidas de tipos. Las divisas de los mercados emergentes se dispararon, con el peso mexicano a la cabeza, que subió un 2,7% con respecto al dólar después de que el presidente electo Obrador anunciase reuniones con las autoridades estadounidenses para negociar el Tratado de Libre Comercio de América del Norte (NAFTA). López Obrador también ha tendido la mano a los líderes empresariales y se ha comprometido a mantener bajo control los déficits del país.

Sin embargo, los mercados de materias primas se vieron afectados por el resurgimiento de las guerras comerciales; así, el cobre cayó un 2,45% en los cinco últimos días de negociación (véase más abajo). La lira turca tampoco salió bien parada esta semana: perdió un 2% con respecto al dólar estadounidense después de que el déficit por cuenta corriente del país se amplió y el presidente Erdogan asumió nuevos poderes para nombrar al gobernador del banco central y designó a su yerno como principal responsable de la política económica. La libra esterlina se anotó una subida del 0,5% frente al dólar estadounidense en los cinco últimos días de negociación, sin verse afectada por la reciente inestabilidad política (véase más abajo). El Banco de Canadá subió los tipos un cuarto de punto hasta el 1,5%, la segunda subida este año.

Al alza:

¿Están los diferenciales corporativos chinos lo suficientemente altos? La brecha entre los diferenciales corporativos high yield de China y los US Treasuries siguió subiendo en julio, alcanzando los 367 puntos básicos. Se trata de su nivel más amplio desde abril de 2015, cuando el banco central rebajó los tipos para evitar la reducción del ritmo de crecimiento. El reciente movimiento refleja la creciente preocupación de los inversores por la caída del 5,3% del renminbi con respecto al dólar estadounidense en los últimos tres meses y los temores cada vez mayores acerca de los efectos de las nuevas barreras comerciales estadounidenses a las empresas exportadoras chinas. La continua lucha interna para reducir el apalancamiento, la subida del dólar y el aumento de los tipos de interés estadounidenses han llevado también a los inversores a exigir una mayor compensación por el riesgo. Los diferenciales han subido ya hasta un nivel que, para algunos, podría ser suficientemente alto para comprar a precios bajos. La economía china también va camino de cumplir su objetivo de crecimiento aproximado del 6,5% este año, gracias principalmente al impulso del consumo interno (el país, por ejemplo, vende más coches en su propio mercado que EE. UU.). Las guerras comerciales podrían suponer un menor obstáculo para crecimiento de lo que se cree habitualmente: aunque el superávit por cuenta corriente solía representar el 10% del PIB en 2007, apenas constituye el 1% actualmente. El crecimiento económico más orientado al mercado interno también podría respaldar los principales sectores económicos, como bienes inmobiliarios. Sin embargo, el sector de vivienda está viviendo una fase de recuperación ante la preocupación de precios elevados insostenibles y el aumento de la tasa de impago. Sin embargo, un mayor número de impagos a veces se considera positivo, ya que mejoran la credibilidad del país en un momento en que China prevé abrir sus mercados de crédito a los inversores internacionales.

La Copa Mundial, el tiempo y la boda real pesan más que la inestabilidad política: el crecimiento vuelve a casa. La libra esterlina se anotó una subida del 0,6% frente al dólar estadounidense en los cinco últimos días de negociación, sin verse afectada por la dimisión de los principales responsables del Brexit y Asuntos Exteriores del país. En su lugar, la divisa reaccionó más al crecimiento económico, del 0,2% en el trimestre cerrado en mayo, y a la mejora de los datos de gasto del consumidor: una combinación de buen tiempo, la reciente boda real y el éxito en la Copa Mundial ha elevado el gasto del consumidor un 5,1% interanual en junio. El optimismo impulsó las posibilidades implícitas del mercado de una subida de los tipos en agosto hasta el 82%, su nivel más alto desde abril.

A la baja:

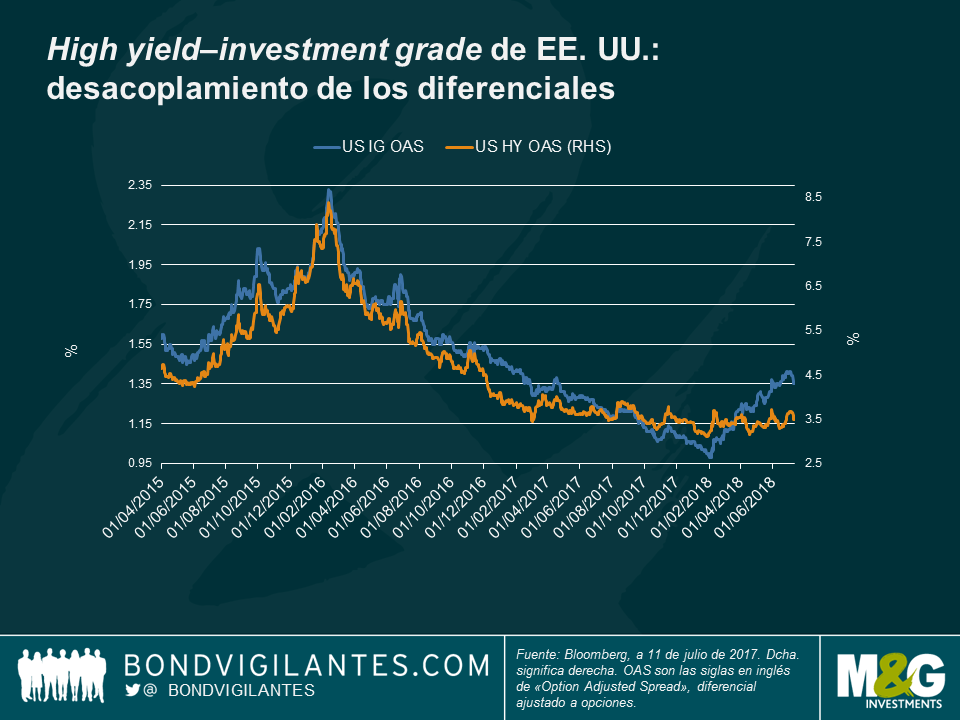

High yield y grado de inversión (investment grade) de EE. UU.: desacoplamiento. Tras meses moviéndose prácticamente al unísono, el investment grade y el high yield estadounidense empezaron a desacoplarse en el segundo trimestre del año, aunque en esta ocasión no son los diferenciales del high yield los que se han disparado, sino los del investment grade, tradicionalmente más constantes y tranquilos. Este movimiento se produce tras la importante oferta de investment grade de este año, que ha elevado la prima exigida por los inversores, así como una escasez de emisiones high yield, ya que los inversores se muestran más reacios a comprar emisiones a rendimientos bajos. El investment grade estadounidense se ve afectado asimismo por un deterioro de la calidad: las empresas con una calificación de BBB (la más baja de la categoría) suponen ahora la mitad de la clase de activos, frente al 34% en 2006. Junto con los préstamos estadounidenses, los bonos ligados a la inflación del Reino Unido y los bonos del mercados emergentes, el high yield estadounidense es una de las clases de activos que mejor se ha comportado este año: ha subido un 3,2% durante los últimos doce meses, sobreviviendo a guerras comerciales, la inestabilidad en Italia y un entorno general de subidas de tipos. No obstante, algunos analistas del mercado afirman que el high yield estadounidense parece caro y podría seguir siéndolo: se espera que la oferta siga siendo limitada, debido al calendario escaso en fusiones y adquisiciones y a que las principales operaciones de refinanciación ya se han cerrado, así como a la fuerte competencia del mercado de préstamos. Los préstamos flotantes han ganado muchísima popularidad, ante la creencia de que pueden proteger a los inversores de las subidas de tipos. Las continuas guerras comerciales también han ayudado a aumentar la brecha entre investment grade y high yield, ya que los emisores de estos últimos suelen tener una orientación más interna y una menor exposición internacional. ¿Durante cuánto tiempo?

Materias primas, a la baja: El cobre, la plata y el paladio fueron algunas de las materias primas que sufrieron pérdidas en los cinco últimos días de negociación, perjudicados por la intensificación de las tensiones comerciales entre EE. UU. y China. Los metales sufrieron un doble golpe, ya que figuran en la última lista de productos con nuevos aranceles estadounidenses, así como por la posible menor demanda de China, el mayor consumidor mundial de materias primas en la última década. Las divisas de los países exportadores de materias primas cayeron: el peso chileno cayó un 0,3% en los cinco últimos días de negociación frente a un dólar a la baja, debido a la inquietud por los obstáculos a los que podrían hacer frente sus exportaciones de cobre.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes