Outlook Semanal: Japón estornuda y los mercados se resfrían

Los rumores de que Japón, tradicionalmente un bastión de la estabilidad del mercado de renta fija, podría modificar su política monetaria sumamente flexible provocaron una subida de las rentabilidades (TIR) de los bonos de gobierno de la mayoría de los mercados desarrollados en los últimos cinco días de negociación: una subida de los tipos en Japón podría reducir la demanda de activos globales, ya que los miles de millones de yenes que huyeron de la política monetaria de rentabilidades negativas del país hace dos años ahora podrían volver a casa. El banco central negó los rumores sin conseguir ninguna reacción, lo que provocó una revalorización del yen del 1,6% con respecto al dólar estadounidense e hizo que los treasuries a 30 años fueran la categoría de activos que peor se comportó de las 34 que seguimos en nuestro Panorama semanal.

Las continuas tensiones comerciales entre EE. UU. y China y entre EE. UU. y Europa también lastraron los mercados de bonos globales, provocando la caída del dólar y del yuan. La divisa china rozó las 6,8 unidades por dólar, su nivel más bajo en más de un año. A pesar de la caída general del dólar estadounidense, la mayoría de los índices de los mercados emergentes no se beneficiaron de la revalorización de sus divisa, ya que siguen afectados por el persistente discurso de la guerra comercial. Latinoamérica ha registrado flujos netos negativos de los fondos cotizados (ETF) en el últimos mes, mientras que en Asia Pacífico siguen siendo positivos. En lo que va de año, son positivos en ambas regiones.

El high yield fue una de las pocas clases de activos de renta fija que generó rentabilidades positivas en los últimos cinco días de negociación, sobre todo en EE. UU. y Asia. La mayoría de los beneficios corporativos estadounidenses publicados de momento han superado las expectativas y, al mismo tiempo, se espera una disminución de los impagos: de acuerdo con Moody’s Investors Service, las tasas de impago del high yield estadounidense y europeo cayeron al 2,9% el pasado trimestre y podrían reducirse al 2,1% para finales de año. El optimismo de los bonos corporativos high yield asiáticos se vio respaldado por la nueva batería de políticas fiscales de China para apoyar su economía, anunciada a principios de esta semana.

Hacia arriba:

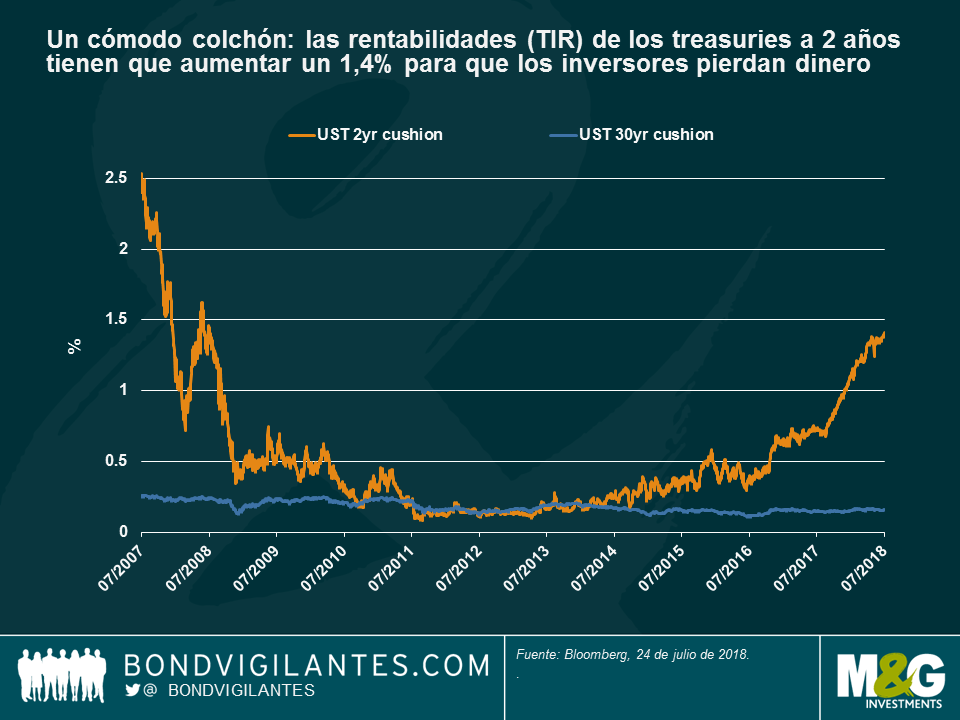

Rentabilidad (TIR) de los treasuries a dos años, un cómodo colchón. Los sólidos beneficios corporativos y el compromiso del banco central con las subidas de tipos ha elevado las rentabilidades (TIR) de los treasuries a dos años al 2,649%, su nivel más alto en una década. Una vez tenido en cuenta el efecto de las subidas de tipos en los precios de los bonos, este nivel implica que las rentabilidades (TIR) a dos años tienen que subir otro 1,4% antes de que los inversores estadounidenses pierdan dinero, lo que supone un cómodo colchón. Como hemos visto en el gráfico, se trata de un cambio importante con respecto a hace unos años, cuando las rentabilidades (TIR) eran tan bajas que una pequeña subida de los tipos podía eliminar las rentabilidades de los inversores. Los titulares de treasuries a 30 años no pueden decir los mismo: los desafíos estructurales del crecimiento de la inflación, el envejecimiento de la población y la fuerte demanda de inversores globales ávidos de rentabilidades ha limitado las rentabilidades (TIR) de los treasuries a largo plazo, reduciendo el colchón del que disponen los inversores antes de perder dinero. No sorprende, por tanto, que la subasta de treasuries a dos años de esta semana, calculada con una rentabilidad del 2,657%, registrara la mayor tasa de cobertura desde enero. Sin embargo, la situación podría cambiar pronto: según el gestor de fondos de M&G Richard Woolnough, la Reserva Federal estadounidense podría decidir comprar treasuries a corto plazo y vender treasuries a más largo plazo, para reducir el riesgo de duración de su propio balance La medida también provocaría un pronunciamiento de la curva de tipos, incentivando a los bancos a prestar más; véase el artículo de Richard Woolnough «La retirada de la Operación Twist y sus repercusiones en la curva de tipos».

Brasil: ¡por fin buenas noticias! El real brasileño se disparó un 3,3% frente al dólar estadounidense en los últimos cinco días de negociación, más que ninguna otra de las divisas principales, gracias a los comentarios tranquilizadores sobre la deuda del país realizados por el secretario de Hacienda, Mansueto Almeida. A pesar del lento crecimiento constante tras la recesión de 2015-2016, Brasil va camino de evitar un aumento de su deuda para financiar el gasto corriente; en su lugar, el endeudamiento servirá para financiar la inversión, según Almeida. Los comentarios supusieron un cierto alivio para los inversores, preocupados entre otras cosas por el déficit presupuestario del 7,8% del producto interior bruto y las próximas elecciones generales que tendrán lugar en octubre. Daremos cuenta de ello más adelante.

Hacia abajo:

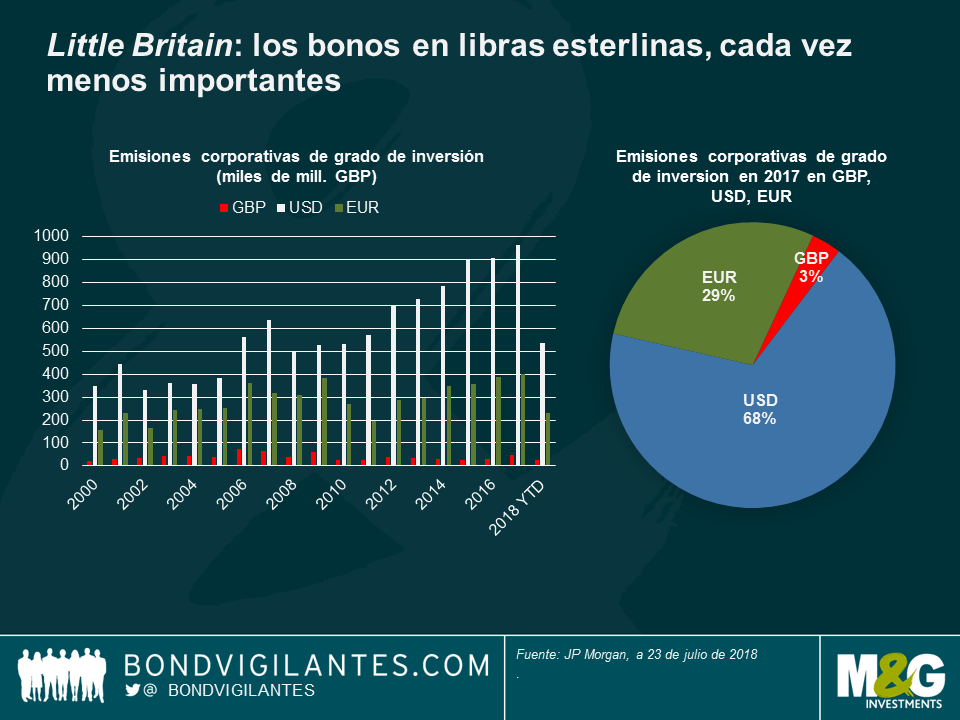

Little Britain: las compañías globales emiten sobre todo en dólares y euros, pero no en libras esterlinas. En lo que va de año, las compañías globales han emitido deuda de grado de inversión por un valor de 24.000 millones de libras esterlinas; una cifra ridícula comparada con la deuda de grado de inversión emitida en euros (230.000 millones de libras esterlinas) o emitida en dólares estadounidenses (543.000 millones de libras esterlinas). Como hemos visto en el gráfico, las emisiones de grado de inversión en libras esterlinas han disminuido con respecto a sus divisas competidoras desde la gran crisis financiera de 2007 y 2008, sin que se hayan recuperado. La creación de la eurozona y la globalización de las finanzas ha impulsado las emisiones en euros y dólares, mientras que la continua incertidumbre relacionada con el Brexit hace que algunas compañías se lo piensen dos veces antes de emitir deuda en libras esterlinas; la falta de un acuerdo sobre el Brexit podría desestabilizar la divisa, reduciendo el atractivo de los bonos para los inversores. A pesar de este contexto, los bonos de grado de inversión del Reino Unido han subido un 0,4% en un año, por debajo de la subida del 0,8% de la deuda de grado de inversión de la eurozona, aunque mejor que la caída del 0,8% registrada por su homóloga estadounidense en el mismo periodo. Esto se debe, entre otras cosas, a que el índice de grado de inversión del Reino Unido no refleja necesariamente la economía británica, ya que el índice comparativo está tan internacionalizado como, por ejemplo, el FTSE 100 en renta variable, del que dos terceras partes de los ingresos corresponden a otros países.

Sin delicia (de la lira) turca. En general, como Turquía sabe bien, a los inversores no les gustan las sorpresas. A principios de la semana pasada, el banco central del país mantuvo inesperadamente su tipo de recompra a una semana de referencia en el 17,75%, frente a las expectativas de subida, lo que provocó una caída de la lira turca de hasta el 3% con respecto al dólar estadounidense. El presidente, Recep Tayyip Erdogan, que ha aumentado su control del banco central, lleva años apostando por políticas monetarias flexibles para impulsar el crecimiento. Con la tasa de inflación en el 23% interanual, su nivel más alto desde 2003, los inversores han elevado la rentabilidad (TIR) del bono soberano nada más y nada menos que al 17%, al exigir una mayor compensación.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes