Outlook Semanal: Mantengan la calma y suban los tipos de forma «gradual»

Tras un comienzo de mes volátil, la segunda mitad de agosto fue mucho más tranquila para los mercados financieros. Aunque las tensiones geopolíticas no han desaparecido, la confianza de los inversores cuenta ahora con el importante apoyo de las perspectivas económicas favorables de EE. UU., junto la perspectiva de un periodo prolongado de bajos tipos de interés. Los mercados globales de renta variable y crédito volvieron a subir de forma continuada durante la semana y varios de los principales índices de renta variable de EE. UU. marcaron máximos históricos.

El primer discurso de Jerome Powell como presidente de la Fed en la conferencia anual de Jackson Hole fue probablemente el acontecimiento más destacado de una semana por lo demás tranquila. El mensaje principal fue la expectativa de nuevas subidas de tipos de interés «de forma gradual», ya que la economía estadounidense sigue fortaleciéndose. Sin embargo, el nuevo presidente de la Fed también hizo hincapié en la ausencia de presiones inflacionistas e indicó que veía pocos indicios de sobrecalentamiento de la economía. Para algunos su discurso mostró un tono suave, lo que contribuyó a que las rentabilidades (TIR) de los treasuries a diez años registrasen su nivel más bajo en tres meses. Mientras tanto, la curva de los treasuries de EE. UU. siguió aplanándose y el diferencial de las rentabilidades (TIR) de los treasuries a diez y dos años cayó por debajo del 0,2%. Sin embargo, los gobernador de la Fed han afirmado abiertamente que no votarían a favor de ninguna medida que pueda aplanar la curva deliberadamente, lo que también podría interpretarse como una actitud suave.

Han sido también unos días en general positivos para los activos de los mercados emergentes, con el impulso favorable que han supuesto la continua fortaleza de los precios del petróleo y la caía del dólar estadounidense. La mayoría de las divisas de los mercados emergentes se revalorizaron durante la semana, aunque como siempre hubo una o dos excepciones. El real brasileño cayó con fuerza ante el temor a que el antiguo presidente Lula, que cumple actualmente una sentencia de 12 años de prisión por corrupción, pueda presentarse otra vez a las elecciones. El peso mexicano también perdió terreno durante la semana: del rally inicial tras la noticia de que EE. UU. y México habían acordado renovar el acuerdo comercial NAFTA se pasó rápidamente a una caída, ya que la falta de detalles generó más preguntas que respuestas.

Hacia arriba:

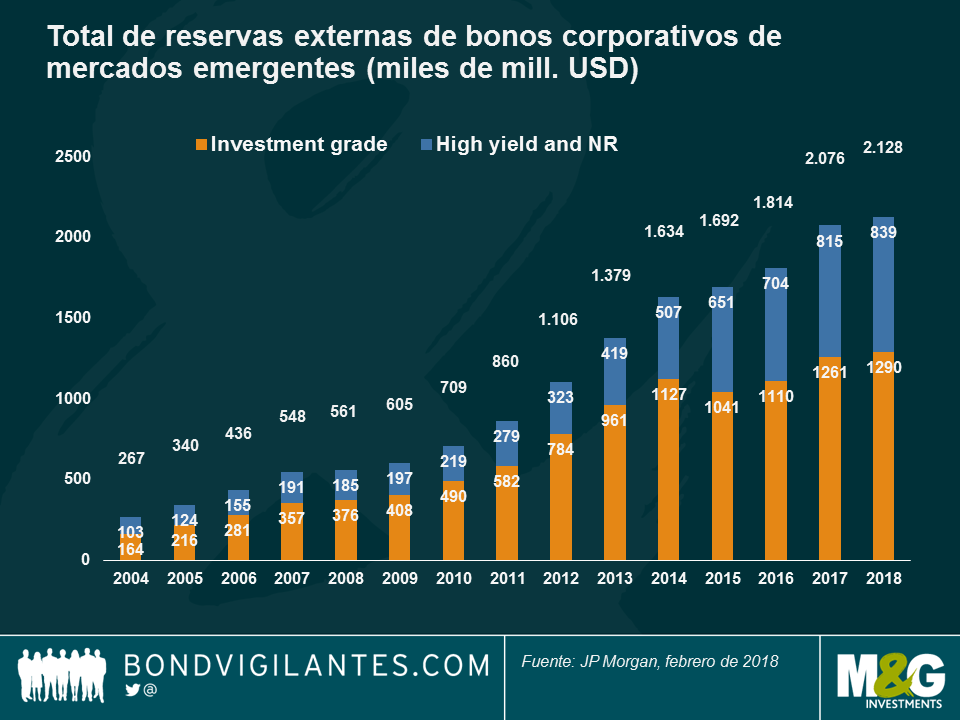

¿Crece más y para mejor el mercado de deuda corporativa de los países emergentes? Se prevé que este será otro año de crecimiento ininterrumpido para el mercado de deuda corporativa de los países emergentes, ya que estos están reduciendo su brecha con los mercados desarrollados en cuanto a penetración financiera y sus compañías están mejorando su gobierno corporativo. Sin embargo, el crecimiento ha aumentado también la proporción de emisores high yield en este universo, que suponen ya casi el 40% del total, como vemos en la gráfica. Esto, junto con su vinculación natural a la deuda soberana, hace que sean más vulnerables a los sustos externos o específicos: las recientes crisis en Argentina, Rusia y Turquía, por ejemplo, han situado los diferenciales del JP Morgan Corporate EM Bond Index (CEMBI) con respecto a los treasuries en 340 puntos básicos (pb), su nivel más alto desde que Trump ganó las elecciones estadounidenses en 2016 (y los mercados emergentes sufrieron una ola de ventas ante el temor a nuevas barreras comerciales). De momento, las crisis de este año han provocado una caída del índice JPM CEMBI del 2,3%, aunque algunos países han generado rentabilidades positivas, como es el caso de Nigeria, Ghana, Hungría, Baréin y Paraguay. Para consultar un análisis de las valoraciones de la deuda corporativa de los mercados emergentes, lea el artículo de Charles de Quinsonas, gestor de fondos de M&G, «¿High yield de los mercados emergentes: ¿hay valor tras la ola de ventas?» o vea el vídeo de Charles «Deuda corporativa de los mercados emergentes: ¿ola de ventas indiscriminada?». Para saber cómo encontrar oportunidades en deuda corporativa de mercados emergentes con un perfil más bajo, vea el vídeo de Mario Eisenegger, de M&G: «El caso de Chile y otros mercados emergentes fuera del radar».

Bonos mexicanos: sombreros fuera. Cuando la deuda mexicana y el peso se desplomaron en noviembre de 2016 tras la victoria de Trump, pocos imaginaban que los bonos del país serían la segunda clase de activos de renta fija más rentable de los primeros ocho meses de 2018, de una lista de 100 clases, con una rentabilidad total del 8,1%, solo por detrás de las titulizaciones hipotecarias (MBS) residenciales no de agencia de EE. UU. Los temores a un «muro comercial» entre EE. UU. y México han remitido, ya que las negociaciones de ambos países para alcanzar un nuevo NAFTA (Tratado de Libre Comercio de América del Norte) han avanzado favorablemente en los últimos meses. Los inversores también se han visto animados por los recientes datos de la inflación, por debajo del nivel del 5% desde marzo. Algunos analistas del mercado creen que la inflación tocó techo (6,7%) a finales del año pasado y ahora evoluciona de forma más positiva. El nuevo presidente, López Obrador, también ha aliviado los temores a un aumento de los déficits al expresar su compromiso con la prudencia fiscal.

Hacia abajo:

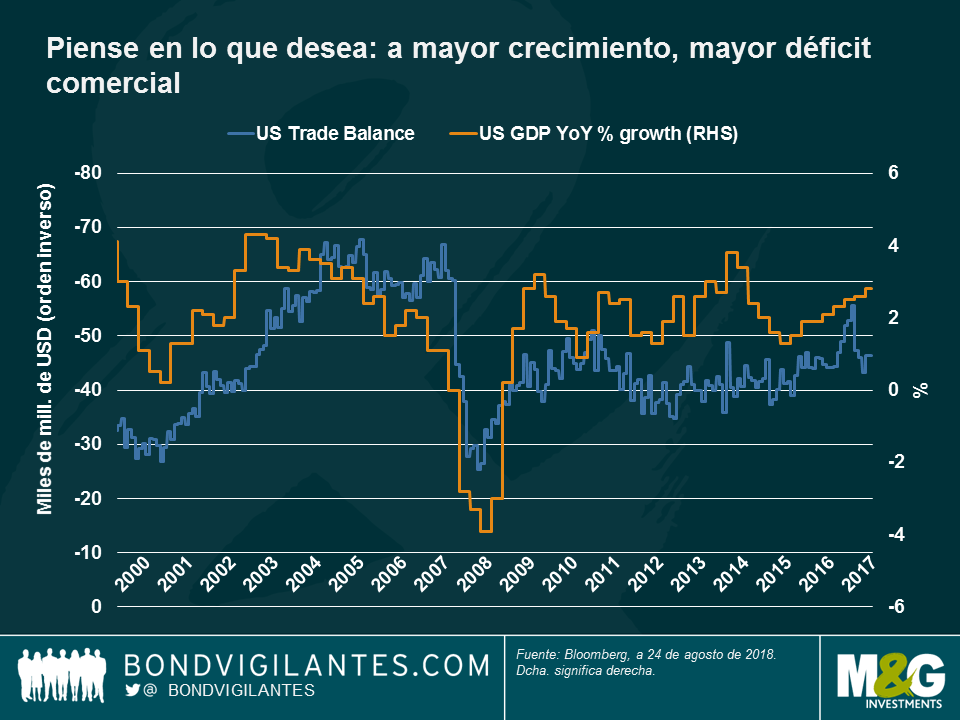

Déficit comercial de EE. UU, el crecimiento importa. Intentar impulsar el crecimiento económico e iniciar una serie de guerras comerciales para reducir el déficit exterior de un país puede resultar más fácil en la teoría que en la práctica: como vemos en el gráfico, el crecimiento económico (línea naranja) está bastante correlacionado con la balanza comercial (línea azul): a mayor crecimiento, mayor déficit comercial, y viceversa. Esto es así porque el crecimiento ayuda a las personas a importar más del extranjero y tiende a su vez a revalorizar la divisa local, lo que reduce la competitividad de las exportaciones. Según un estudio del Fondo Monetario Internacional (FMI), un shock fiscal favorable del 1% del PIB produce un aumento del déficit fiscal de aproximadamente el 0,7% en dos años y medio y, en el caso de EE. UU., impulsa el dólar un 8% al alza en un año y medio. Además, tener la divisa más importante del mundo conlleva normalmente tener un déficit por cuenta corriente, ya que los inversores y los gobiernos extranjeros necesitan comprar activos estadounidenses para aumentar sus reservas. Esto provoca un superávit de la cuenta de capital que, por definición, precisa de un déficit por cuenta corriente para equilibrar la balanza de pagos. Conclusión: lograr tener la divisa de reserva mundial de facto, unos bajos tipos de interés, un superávit de la balanza comercial y un crecimiento económico sólido también resulta más fácil en teoría (o en Twitter) que en la práctica.

La curva de tipos desconcierta a los inversores. Mucho se ha escrito sobre el continuo aplanamiento de la curva de tipos estadounidense y muchos expertos, incluida la Reserva Federal (Fed), defienden que el aplanamiento no es una caída y que los tipos en mínimos históricos durante una década han producido una curva más aplanada de forma natural. Otros afirman que este indicador de recesión ampliamente utilizado se mantuvo plano en los cinco últimos años de la década de 1990 y que podría volver a suceder lo mismo. Mientras todos estos argumentos llenan las páginas de la prensa financiera, la diferencia entre las rentabilidades (TIR) de los treasuries a dos y diez años sigue reduciéndose y es ya de solo 20 pb, su nivel más bajo desde mediados de 2007, justo antes de la crisis financiera.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes