Outlook Semanal – Mercados emergentes: ¿Cuántos acontecimientos extraordinarios hacen falta para hablar de crisis?

Los mercados de renta fija globales se han desplomado durante los últimos cinco días de contratación, pues lo que comenzó como problemas idiosincráticos en mercados emergentes (EM) concretos se ha contagiado a todo el universo de deuda: solo 14 de las 100 clases de activos de renta fija monitorizadas en la panorámica semanal registraron rentabilidades totales positivas. El resto cayeron, arrastradas por el entorno de aversión al riesgo (como la deuda high yield) o por la exposición a los tipos de interés crecientes (como los treasuries estadounidenses a largo plazo). En general, la deuda soberana europea mostró el mejor comportamiento, liderada por unos bonos italianos que se resarcieron de sus pérdidas previas al disiparse las tensiones con la Unión Europea en torno al déficit presupuestario del país mediterráneo. Las divisas refugio como el yen y el dólar estadounidense ganaron terreno, esta última pese a otra semana de expectativas de inflación a la baja: la tasa breakeven de inflación implícita a 5 años de Estados Unidos cayó al 2,07%, su nivel más bajo desde junio. Algunos inversores se están planteando si los activos estadounidenses no son demasiado caros, algo que podría frenar su demanda global, y con ello reducir los niveles de inflación y de tipos de interés.

No obstante, en los últimos cinco días de contratación, la apreciación del billete verde ha perjudicado más si cabe a los EM. Argentina subió su tipo de interés del 45% al 60% con objeto de defender su divisa, y también solicitó al Fondo Monetario Internacional que acelere los pagos del programa que ya se había firmado. En Turquía, la lira prolongó su descenso, a pesar de que el banco central indicara la posibilidad de una subida de tipos más entrado el mes. Por su parte, la economía sudafricana entró en recesión en el segundo trimestre, lo cual arrastró al rand hasta un mínimo de dos años frente al dólar estadounidense. Incluso el peso mexicano, hasta ahora relativamente ileso, ha perdido casi un 2% frente al dólar desde el lunes. La única noticia positiva pareció proceder de China, cuyas autoridades firmaron otro paquete de inversiones de 60.000 millones de dólares con países africanos. El petróleo y la mayoría de los metales industriales se abarataron.

Al alza:

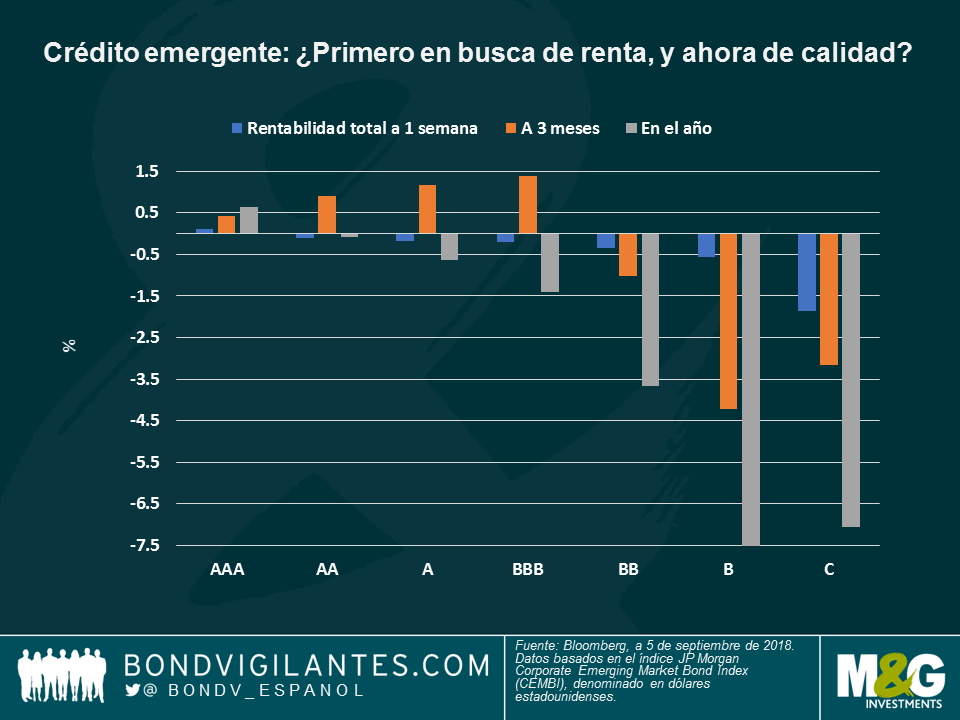

Crédito de mercados emergentes – mayor calidad: tras años bajando por la estructura de capital para lograr algo de renta, los inversores podrían ahora darse cuenta de lo que los compradores de moda han sabido desde siempre: la calidad acaba saliendo a cuenta. La deuda corporativa emergente con mayor calificación es uno de los poquísimos supervivientes de la reciente oleada de ventas en los EM, habiendo registrado rentabilidades positivas en las últimas cinco jornadas de contratación (0,1%), a 3 meses (0,4%) y en el año hasta la fecha (0,6%). En el índice JP Morgan Corporate EM Bond Index (CEMBI) denominado en dólares, los emisores de crédito de máxima calidad son eminentemente compañías asiáticas, sobre todo grupos surcoreanos de servicios públicos, gigantes de transporte de Hong Kong y tecnológicas chinas y de UAB . En general, en lo que va de año, los bonos a corto plazo han superado a los de mayor vencimiento, al estar menos expuestos a las subidas de los tipos de interés. Asimismo, los sectores de transporte e industrial –más predecibles– también han mostrado un mejor comportamiento. Por regiones, Oriente Medio ha registrado rentabilidades por lo general positivas desde que comenzara 2018, mientras que la deuda corporativa europea y latinoamericana ha quedado rezagada. Por países, Ghana, El Salvador, Paraguay, Jordania e Irak ofrecen rentabilidades totales de como mínimo un 2% en lo que llevamos de año. Si desea más información sobre el crédito de mercados emergentes, vea el video de Mario Eisenegger:«Una historia de Chile, y de otros mercados emergentes desapercibidos».

Deuda europea – viva Italia: la deuda soberana italiana (BTP) ha repuntado un 0,5% en las últimas cinco jornadas de contratación, reduciendo con ello su pérdida a un mes al 0,8%. Las tensiones entre el gobierno y la Unión Europea en torno al déficit presupuestario del país disminuyeron después de que la Liga, que representa la mitad del actual gobierno de coalición, comenzara a discutir un déficit fiscal para 2019 inferior al límite de la Unión Europea (del 3% del PIB), lo cual ayudaría al país a reducir su enorme carga de deuda (del 130% del PIB). Los diferenciales de la deuda italiana respecto a los bunds alemanes de referencia han caído hasta los 250 puntos básicos (pb) tras alcanzar los 289 pb la semana pasada, un nivel que no se veía desde la crisis de deuda soberana europea de 2013.

A la baja:

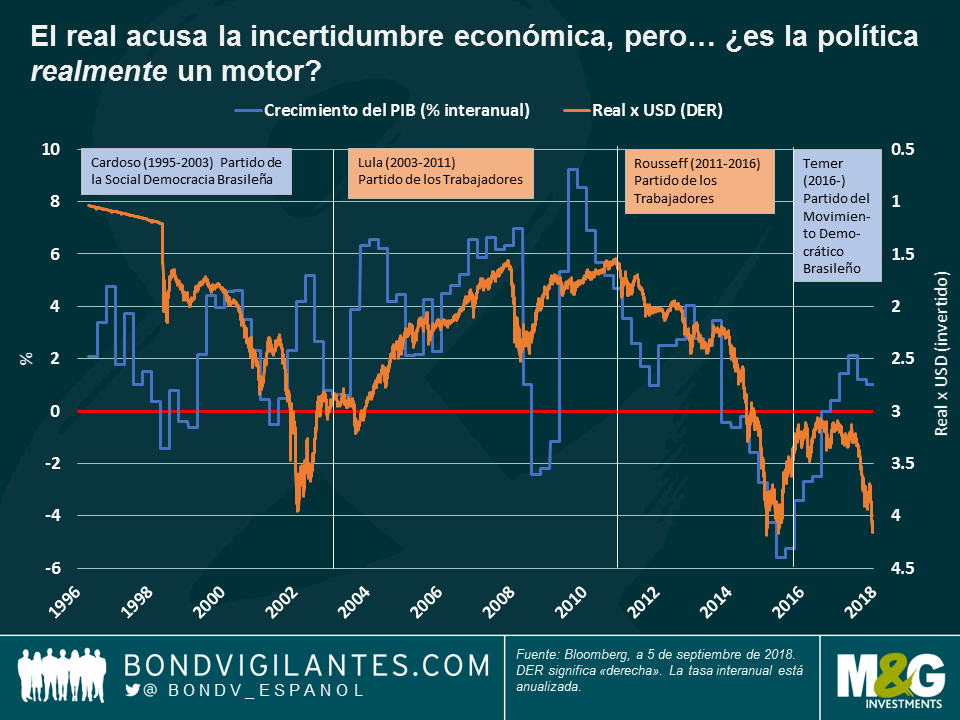

Real brasileño – el precio de la incertidumbre: el real ha continuado su caída en los últimos 5 días de contratación, y el miércoles alcanzó su nivel más bajo desde 2015. Con ello, ha perdido un 21% de valor frente al dólar estadounidense este año. Además del varapalo actual de los emergentes, la divisa también sufre debido a la incertidumbre en torno a las elecciones generales de octubre. Ni siquiera una sentencia judicial que prohíbe al expresidente Lula –ahora en la cárcel– presentarse nuevamente ayudó a limitar las pérdidas, ya que a los inversores todavía les preocupa el hecho de que Geraldo Alckmin (el candidato favorable para el mercado) todavía vaya a la zaga de otros líderes en las encuestas. Actualmente, el candidato de extrema derecha Jair Bolsonaro va en cabeza, con un 20% de la intención de voto. No obstante, algunos expertos afirman que al pasar de la primera ronda a la segunda y definitiva, los líderes tienden a suavizar sus posturas a veces extremas, al tener que capturar al amplio segmento centrista del electorado. Unas posturas menos polarizadas quizá reduzcan la incertidumbre, pero no el riesgo: la balanza por cuenta corriente de Brasil cayó desde un superávit de 500 millones en junio hasta un déficit de 4.400 millones de dólares en julio; la producción industrial también disminuyó, pues las compañías optaron por aplazar sus decisiones de inversión hasta después de las elecciones. Pese a los marcados movimientos preelectorales, tal como muestra el siguiente gráfico, los gobiernos tanto izquierdistas como de derechas han terminado por generar un panorama dispar de crecimiento e inflación. ¿Mucho ruido y pocas nueces?

Deuda high yield de EE. UU. – relegado en tamaño: el mercado HY estadounidense, con un volumen cercano a los 1,2 billones de dólares, se ha visto adelantado por el de préstamos apalancados de dicho país, que según Fitch Ratings alcanzó los 1,3 billones de dólares en junio. El motivo es que las compañías buscaron la financiación más barata que ofrece este último segmento, ya que la deuda bancaria suele ser menos arriesgada que los instrumentos de renta fija. Este año, los inversores también se han visto atraídos hacia el mercado de préstamos, debido al tipo flotante que ofrecen algunos de ellos, que sube en línea con los tipos de interés. No obstante, el reciente discurso acomodaticio de la Reserva Federal en la conferencia de Jackson Hole ha planteado dudas sobre si el banco central dejará de subir el precio del dinero el año que viene, algo que podría dar marcha atrás a la tendencia de la deuda HY y los préstamos apalancados.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes