Outlook Semanal: 2008-2018: Don’t look back in anger

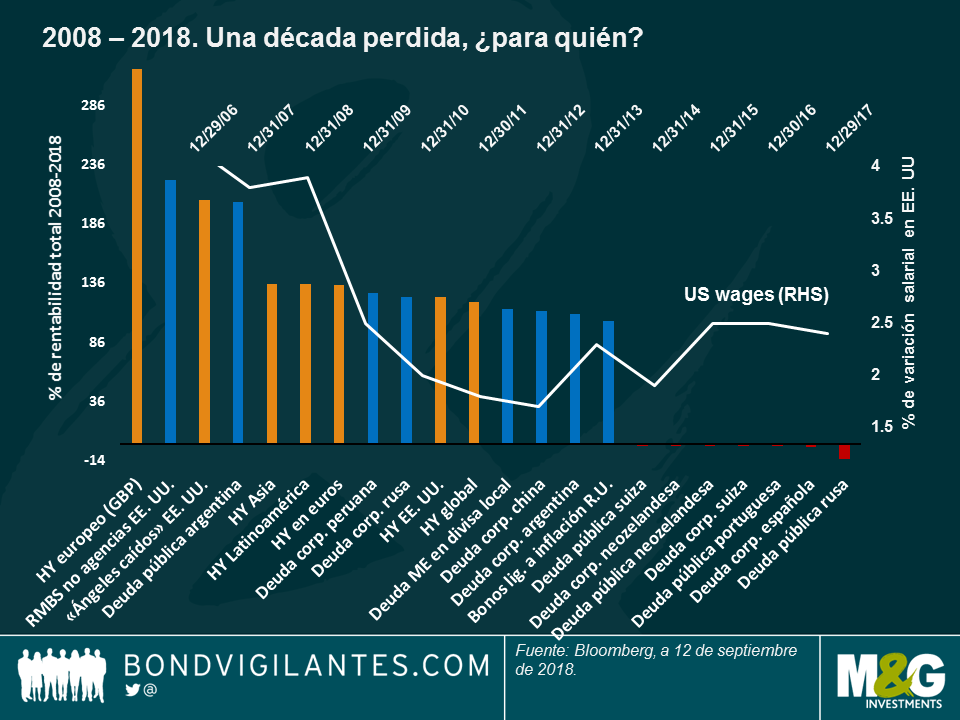

Pocos hubieran adivinado justo después del desplome de Lehman Brothers, del que se han cumplido diez años esta semana, que a los inversores en renta fija les aguardaba una década dorada. Pero es lo que ha sucedido: hasta 92 de las 100 clase de activos de renta fija que seguimos en nuestro Panorama semanal han generado rentabilidades positivas y 17 de ellas rentabilidades de tres dígitos. Las clases de activos más perjudicadas por la crisis de 2008, como el high yield, son las que mejor se han comportado (véase más adelante).

En los cinco últimos días de negociación hemos visto el mismo patrón de «brillar en la dificultad», ya que las clases de activos actualmente en problemas son las que mejor se han comportado tras publicarse unos datos globales en general positivos. Los bonos y las divisas de Argentina y Turquía repuntaron, ya que los inversores esperaban una subida de los tipos inminente en Turquía, así como por la buena acogida que dispensaron a los planes presupuestarios equilibrados de Argentina para 2019. Los bonos del Gobierno italiano subieron después de que las autoridades mostraran su compromiso con la disciplina fiscal, mientras que la libra esterlina se revalorizó ante la esperanza de que el país alcance pronto un acuerdo sobre el Brexit (más información abajo).

La mayoría de las otras clases de activos de renta fija sufrieron caídas, mientras que las rentabilidades (TIR) de la deuda soberana subieron: los treasuries estadounidenses a diez años pasaron del 2,86% de la semana pasada al 2,96%, después de la sorpresa de que el salario por hora había registrado en agosto su mayor subida desde 2009. China anunció un crecimiento de las importaciones y exportaciones mayor de lo esperado, mientras que el crecimiento del PIB del segundo trimestre en Japón fue del 3%, por encima de las previsiones. El optimismo devolvió los precios del petróleo al nivel de 70 dólares por barril por primera vez este mes.

Hacia arriba:

High yield global, el ganador de la década perdida. Como vemos en el gráfico, el high yield domina la clasificación de las clases de activos más rentables de los últimos diez años. Como el ave fénix desde sus cenizas, los bonos con baja calificación han resurgido desde sus mínimos históricos, lo que explica en parte su extraordinaria rentabilidad. Tras cerrar 2008 con un diferencial de, nada más y nada menos, 1.662 puntos básicos (pb) con respecto a los treasuries, los diferenciales del high yield estadounidense se han reducido a 330 pb, un repunte que no está nada mal. Sin embargo, la clase de activos high yield que mejor se comportó la encontramos en Europa: el índice Bloomberg Barclays Pan-European HY, denominado en libras esterlinas, ha generado una rentabilidad del 317% desde septiembre de 2008, gracias a movimientos de divisas favorables: las compañías británicas, que actualmente representan el 75% del índice, podrían haberse beneficiado del desplome de la libra esterlina de 2008, al convertir sus ganancias en el extranjero a la divisa del Reino Unido. Diez años después, la libra esterlina aún no se ha recuperado plenamente frente al dólar y el euro. En Asia, el high yield se vio respaldado por el enorme estímulo de China en 2008 y 2009, mientras que los títulos high yield latinoamericanos se han beneficiado de una recuperación global, una mejora del gobierno corporativo y un avance general de los fundamentales. Sin embargo, algunos inversores cuestionan si el entorno de crecimiento moderado y baja inflación que ha impulsado el high yield en la última década es sostenible. Algunos lo ponen en duda, argumentando que el crecimiento debe ser más inclusivo para perdurar. Como hemos visto en el gráfico, mientras que a los inversores les ha ido bien en general durante la última década, no se puede decir lo mismo de los asalariados estadounidenses. Algunos siguen mirando atrás con rabia y el populismo va en aumento.

Reino Unido. Adivinen quién está creciendo. Tras dos años de perspectivas y titulares pesimistas tras la decisión del Reino Unido de abandonar la Unión Europea (UE), el país ha cerrado una semana inusual de noticias positivas: Michel Barnier, principal negociador de la UE, consideró realista que pueda alcanzarse un acuerdo sobre el Brexit de aquí a seis u ocho semanas; el crecimiento económico aumentó un 0,6% entre mayo y julio, su mayor ritmo en un año y medio, e incluso el crecimiento salarial se aceleró un 2,9%, ligeramente por encima de las expectativas. La libra esterlina subió un 1,15% frente a un dólar al alza en los últimos cinco días de negociación y fue la divisa de un país desarrollado que mejor se comportó. Sin embargo, a algunos inversores les preocupa la estabilidad del Gobierno de la primera ministra, Theresa May: algunos medios especularon esta semana con la posibilidad de que rivales del Partido Conservador estén tramando disputarle el liderazgo para lograr un acuerdo del Brexit menos comprometedor. Daremos cuenta de ello más adelante.

Hacia abajo:

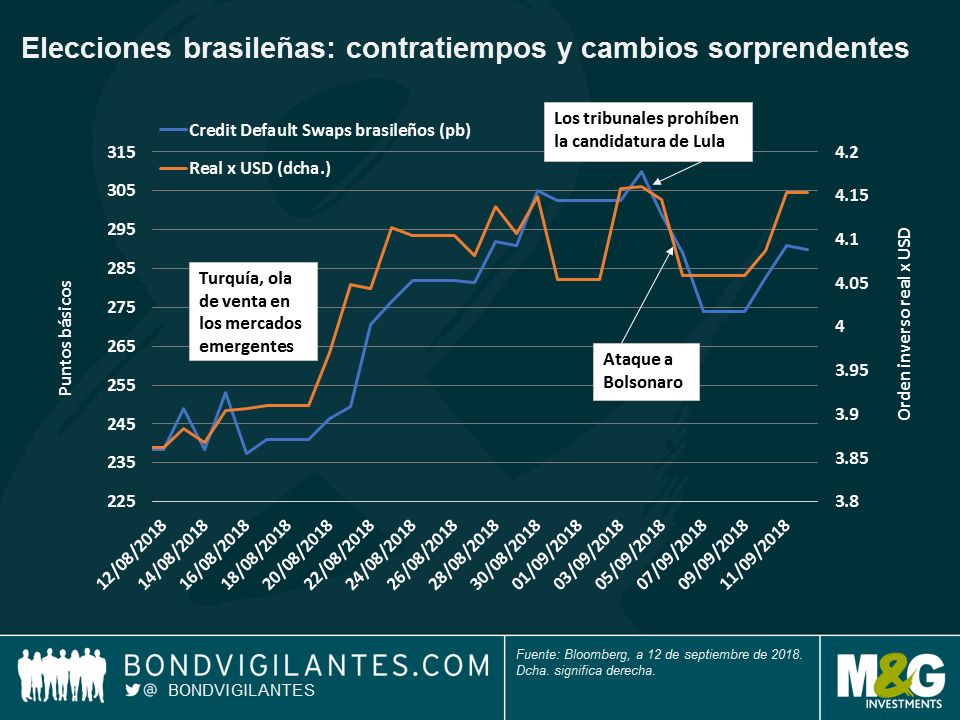

La incertidumbre de Brasil, menos incierta. Los bonos brasileños y el real subieron durante los últimos cinco días de negociación, ante la inminencia de las elecciones de octubre y las recientes encuestas que muestran una creciente preferencia por el candidato de extrema derecha, Jair Bolsonaro. Tras ser apuñalado la semana pasada, el líder ahora en recuperación ha ganado algunos votos por solidaridad, ampliando su ventaja sobre otros candidatos: su intención de voto ha subido del 22% de principios de mes al 26% actual. Como vemos en el gráfico, este dramático suceso provocó una caída de los precios de los Credit Default Swap (CDS), es decir, lo que pagan los inversores para protegerse frente a un posible impago del país. Los mercados apuestan ahora por una segunda y definitiva ronda de las elecciones (que tendrá lugar el 28 de octubre) entre Bolsonaro y Alckmin, un resultado que no se considera desfavorable para el mercado: mientras que Alckmin se ha comprometido públicamente con la disciplina fiscal, algunos de los asesores de Bolsonaro han reiterado sus planes de privatizar activos estatales, incluida la joya de la corona, Petróleo Brasileiro SA (Petrobras), o la entidad de crédito Banco do Brazil. Ambos candidatos han condenado el fuerte aumento de la deuda del país: la deuda pública bruta total en relación con el PIB ha pasado del 51% en 2011 al 74% del año pasado. Conforme se acercan las elecciones, al incertidumbre y su prima parecen haberse disipado.

La locomotora alemana se toma un respiro. Europa parece haber frenado su buen marcha durante el año, como confirma claramente el índice de producción industrial de la mayor potencia del continente, Alemania, que descendió un 1,1% en julio, lo que supone su segunda caída mensual consecutiva. Las exportaciones disminuyeron un 0,9%, su mayor caída desde febrero, lo que plantea interrogantes sobre los efectos de las continuas guerras comerciales globales. Las empresas exportadores europeas también se ven afectadas por la subida del euro: aunque la divisa ha perdido un 3% con respecto al dólar estadounidense en lo que va de año, se revalorizó un 15% en 2017. Algunos inversores creen que los decepcionantes datos europeos podrían retrasar los planes del Banco Central Europeo de retirar su estímulo monetario y subir los tipos de interés.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes