Outlook Semanal: Ignorando a Trump

La mayoría de las clases de activos de renta fija globales han subido durante los últimos cinco días hábiles, pese al empeoramiento de la actual guerra comercial entre los Estados Unidos y China y a la imposición de nuevos aranceles entre las dos principales economías del mundo. Sin embargo, la reducción de las relaciones comerciales puede causar más daños que beneficios a la economía estadounidense, ya que los gravámenes suelen generar inflación y, por lo tanto, unos tipos más altos. De hecho, las rentabilidades de los treasuries estadounidenses de referencia a 10 años de superaron el 3% por primera vez desde mayo, hecho que también fue provocado por la caída en julio de la posición en treasuries de China. El dólar estadounidense se depreció tras unos datos de producción decepcionantes sumados a los posibles efectos negativos de la batalla comercial. Según algunos observadores, no será fácil para los EE. UU. sustituir los productos chinos, ya que la economía está casi en pleno empleo y los fabricantes, antes de realizar una inversión, sopesan si los aranceles sobrevivirán al presidente Trump. El yuan se ha mantenido relativamente estable, en parte porque China compra menos productos estadounidenses que a la inversa (véase más información a continuación sobre China y sus amigos asiáticos).

Las clases de activos que tradicionalmente han sido más arriesgados parecen haber ignorado la guerra comercial puesto que los diferenciales High Yield (HY) se han ajustado y los precios de la deuda y las divisas de los mercados emergentes aumentaron. El rublo ruso se incrementó en un 4% frente al dólar, después de la primera e inesperada subida de los tipos desde 2014. La recientemente golpeada lira turca subió un 3% después de que el banco central también subiera los tipos de interés, del 6,25% al 24%, para frenar la crisis actual. Con todo, la divisa ha caído un 40% frente al dólar en lo que va de año. El real brasileño también se revalorizó después de que los sondeos mostraran que el candidato de extrema derecha al que apuñalaron hace poco, Jair Bolsonaro, ahora tiene más posibilidades de ganar las elecciones del mes que viene (haga clic aquí para leer la opinión de la gestora de fondos de M&G Claudia Calich acerca de las próximas elecciones). También se han recuperado otras clases de activos que hasta hace poco daban problemas, incluida la deuda pública italiana, ante la expectativa de que los presupuestos del nuevo Gobierno estén dentro de los límites de la Unión Europea. Los refugios seguros tradicionales, como los bunds y el yen, cayeron.

En cabeza

China en Asia, haciendo amigos: Las autoridades chinas reiteraron esta semana que no piensan emplear su divisa como arma comercial. En otras palabras: no la devaluarán para que su país siga siendo competitivo en los mercados de exportación. Como podemos ver en el siguiente gráfico, más que un arma, el yuan se está convirtiendo en un imán, sobre todo en Asia: la correlación entre el yuan y una media de 9 divisas asiáticas alcanzó a finales de junio su nivel más alto desde como mínimo 2013 y desde este año incluso se sincronizó de forma positiva con el yen, tras años cotizando en direcciones opuestas. Esto ha ocurrido en un momento en que el yuan se consideraba una divisa de mercado emergente y la divisa de Japón siempre se había comportado como un refugio seguro. Ahora esta correlación negativa ha cambiado, teniendo en cuenta la reciente estabilidad del yuan y también el aumento de importaciones de China por parte del resto de Asia, lo que sincroniza el resto de divisas de la región. A los socios asiáticos les gusta comerciar entre ellos, y no solo por una cuestión de proximidad geográfica: con un crecimiento anual del 5,7% en 2017, Asia es la región que crece más rápidamente en el mundo y el principal motor de la economía mundial. Según el Fondo Monetario Internacional, Asia aportó más 60% del crecimiento global el año pasado, tres cuartas partes del cual procedían de China y la India.

CoCos europeos, en recuperación: Los bonos convertibles contingentes de los bancos europeos, conocidos como CoCos, ya se han recuperado con creces lo perdido en agosto, cuando se vieron afectados por la crisis turca por la exposición al país. Los CoCos también sufrieron especialmente después de las elecciones italianas en mayo, en las que los partidos antieuro participaron en el gobierno de coalición. Ahora que los problemas de Turquía e Italia se han solucionado, la clase de activo se ha recuperado, aunque en lo que va de año ha caído un 1,6%. La reducción del precio se ha mitigado en parte por una rentabilidad de la renta del 4%. Haga clic aquí para ver los comentarios del gestor de fondos de M&G Wolfgang Bauer sobre el crédito europeo.

En cola

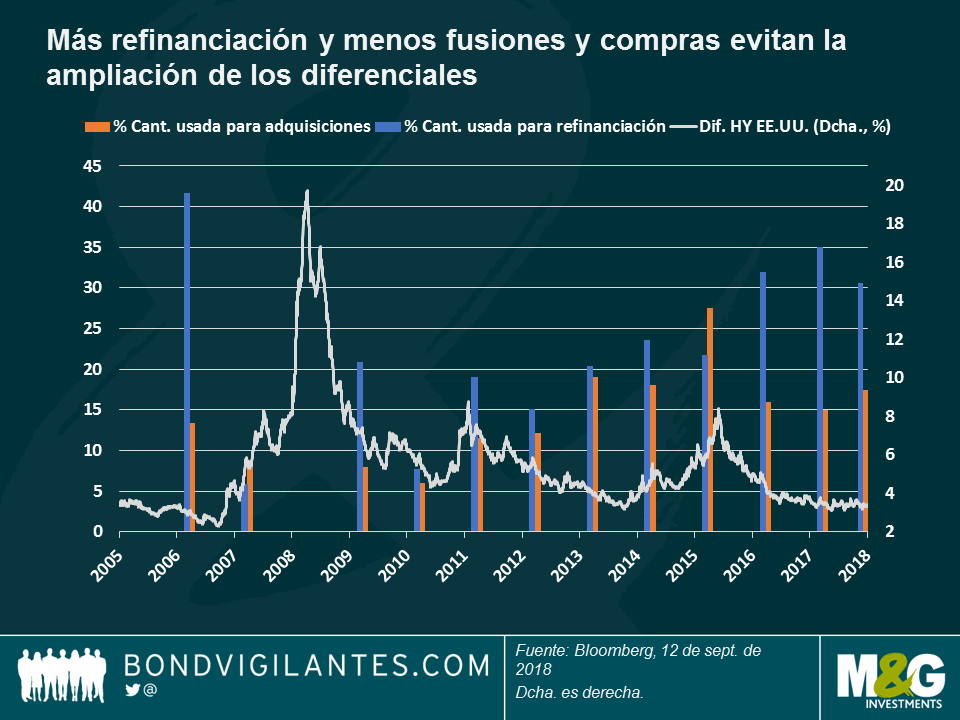

Diferenciales HY, siga la pista del dinero: Los diferenciales HY estadounidense se han ajustado durante los últimos cinco días hábiles, con una cotización de 315 punto básicos (pb) por encima de los treasuries, la cifra más baja desde abril. El optimismo se produjo en un entorno de riesgo general de mercado, pero también reforzó una tendencia más profunda: como se ve en el gráfico, los diferenciales del HY (línea blanca) tienden a ajustarse cuanto más dinero utilizan las empresas para refinanciarse (barra azul) y menos para realizar adquisiciones (barra naranja). Puesto que la actividad de fusiones suele considerarse una señal de final de ciclo, los inversores ven el nivel actual relativamente contenido de financiación de adquisiciones como un indicador de que esta fase aún puede continuar. Los impagos corporativos también son bajos y las ganancias, altas. El HY también se ve favorecido por su baja sensibilidad a los tipos de interés, sobre todo en un ciclo de subida de tipos, como el actual: El HY estadounidense tiene una duración de casi cuatro años, comparado con una media de 6,9 de los de grado de inversión. Haga clic aquí para leer el artículo reciente de Stefan Isaacs «Diferenciales HY: leyendo entre líneas.»

Gilts, en activo: Las rentabilidades (TIR) de la deuda pública a 10 años británica subieron hasta el 1,61%, la cifra más alta desde febrero, después de que los datos de inflación de agosto llegaran al 2,7%, superando las expectativas. La subida se debía principalmente a la ropa, transporte y a los precios de las entradas del teatro, que alcanzaron precios récord en los meses de verano. La aceleración elevó las posibilidades implícitas del mercado de que el Banco de Inglaterra subiera los tipos en febrero del año próximo hasta el 35%, comparado con el 25% del día anterior a la publicación de los datos. La libra esterlina se revalorizó, lo que redujo su caída en lo que va de año frente al dólar al 2,5%.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes