Inflación en EE. UU. y Reino Unido: ¿situación ideal para uno y pesimista para el otro?

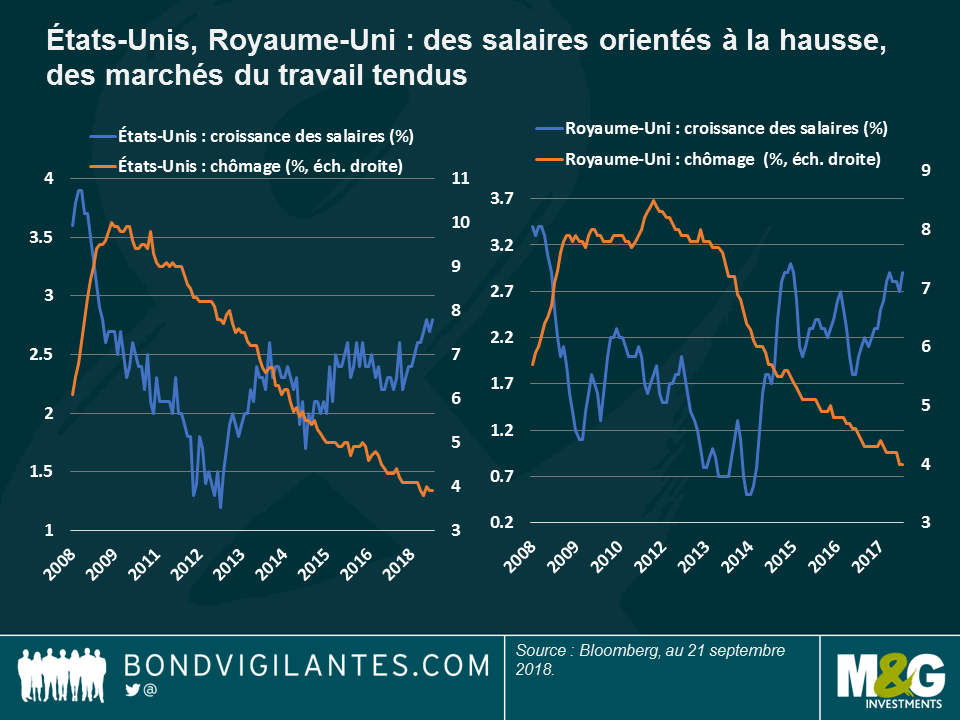

Tras una década dominada por un estímulo monetario extraordinario que ha mantenido los tipos de interés y los precios de consumo bajo control, la inflación está mostrando finalmente señales de vida. Como vemos en el gráfico, la inflación salarial ha aumentado tanto en EE. UU. como en el Reino Unido, en un mercado laboral tenso, una receta de manual clásica para que los precios vuelvan a subir. Sin embargo, es preciso ver más allá de los titulares para describir la realidad, en mi opinión una situación ideal en un caso y pesimista en el otro.

UU., la situación ideal

La economía estadounidense sigue disfrutando de una situación ideal, es decir, la economía no es ni demasiado caliente para forzar un ciclo de fuerte endurecimiento de los tipos, ni demasiado fría para reducir los beneficios corporativos. Este contexto permite a las compañías endeudarse a unos tipos relativamente bajos, lo que les ayuda a evitar impagos, a la vez que los consumidores no pierden mucho poder adquisitivo debido a la inflación. Se trata de un escenario idílico para muchos activos de riesgo, como el high yield, y ha impulsado el mercado bursátil estadounidense hasta registrar récord tras récord. Son días felices.

Sin embargo, este momento dulce para la economía podría malograrse por las continuas guerras comerciales, que podrían empeorar fácilmente antes de mejorar. Aunque algunos analistas afirman que la disputa comercial podría provocar una desaceleración y, por tanto, una menor inflación, no comparto su punto de vista por estas razones:

- Las importaciones se encarecen. Los aranceles podrían elevar automáticamente el precio de las importaciones chinas, al repercutir los fabricantes chinos el coste a los consumidores estadounidenses, con la consiguiente subida de precios.

- Los costes de sustitución. Si los consumidores estadounidenses no pueden o no están dispuestos a pagar unos precios más altos, el cambio automático a productos sustitutivos hechos en EE. UU. es algo más fácil de decir que de hacer: construir fábricas para aumentar la producción nacional podría ser complicado en el actual entorno de subida de los tipos y difícil también porque el mercado laboral estadounidense soporta ya una gran tensión. Tratar de contratar más empleados con una tasa de desempleo inferior al 4% puede provocar presiones salariales, lo que elevaría la inflación en lugar de reducirla.

Por tanto, creo que la Fed va a seguir subiendo los tipos según lo previsto y a pesar del tono suave utilizado recientemente por el presidente, Jerome Powell, en su discurso de Jackson Hole en agosto.

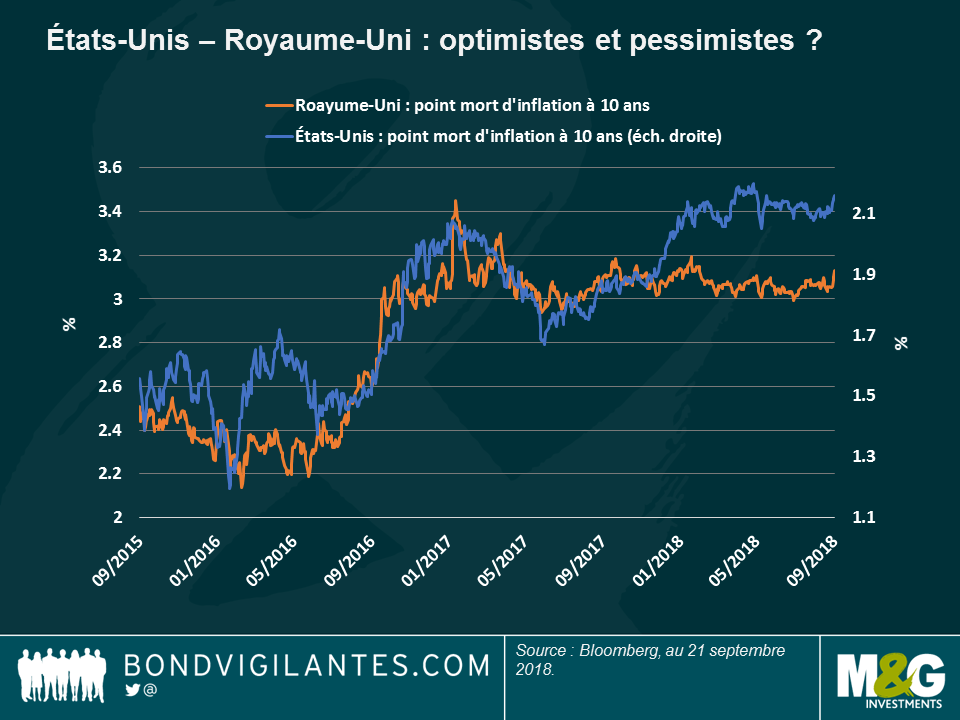

Pesimismo para el Reino Unido. La situación es algo más sombría para Gran Bretaña, aunque la inflación salarial sorprendió al alza en julio, registrando un crecimiento anualizado del 2,9%, igual a la subida de marzo y su mayor nivel en tres años. Como vemos en el gráfico, el optimismo acerca de la inflación del Reino Unido no se refleja en el tipo de inflación implícito en el mercado, expresado por la tasa de equilibrio.

Miremos más allá de los titulares para entender por qué:

- El verdadero motor: por una vez, el Banco de Inglaterra ha acertado con su pronóstico: el Brexit provocará un aumento de los precios, ya que el país atrae a menos trabajadores extranjeros. Con una menor competencia, los salarios pueden empezar a subir. Sin embargo, este impulso inflacionista podría no ser sostenible, ya que no se debe a la solidez de los datos económicos, sino a la dinámica de la oferta y la demanda.

- La intensidad del momento. En agosto, el índice general de precios al consumo superó las expectativas, con una subida del 2,7% anualizado, gracias sobre todo a los precios de la ropa, el transporte e incluso del cine y teatro. Este impulso tuvo lugar en uno de los meses más cálidos que se recuerdan, lo que plantea dudas sobre si es sostenible o no.

- El efecto de la vivienda. Los británicos están aprovechando el entorno de bajos tipos de interés para comprar casas, pero esto podría cambiar pronto si los tipos siguen subiendo. Dado que la mitad de los hipotecados optó por un tipo variable, bastarían dos subidas de los tipos para aumentar considerablemente sus pagos mensuales, lo que provocaría una desaceleración económica y frenaría la inflación. El año pasado ya advertí de que las subidas de tipos de interés en el momento incorrecto podrían ser «sumamente miopes y procíclicas», afectando al crecimiento y la inflación. Lamentablemente, tenía razón: después de la subida de tipos del Banco de Inglaterra en noviembre, el crecimiento anualizado del Reino Unido cayó al 1,2% en el primer trimestre de este año, a su ritmo más bajo desde 2012.

- Desempleo, ¿de verdad es tan bajo? Mientras que la tasa de desempleo se sitúa en su nivel más bajo desde 1975, la cifra puede ocultar el hecho de que a muchos británicos les gustaría trabajar más y no lo hacen porque no pueden. Como dato curioso, el fabricante de vehículos Jaguar Land Rover ha impuesto recientemente a sus empleados una semana de tres días de trabajo hasta Navidad. Según algunas noticias, para el año 2020 el Reino Unido podría tener hasta un millón de empleados de empresas de trabajo temporal, lo que no favorece las demandas salariales.

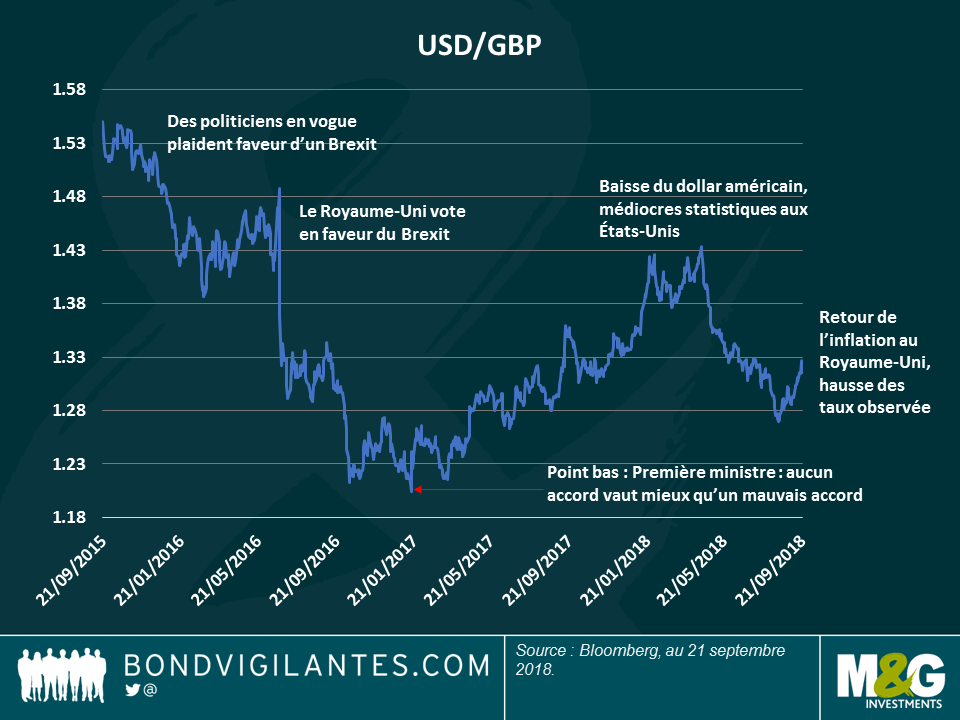

- El efecto de la divisa. La incertidumbre sobre el Brexit ha seguido pesando sobre la libra esterlina este año, que acumula una caída del 2,6% frente al dólar estadounidense desde el 1 de enero. Esto eleva el precio de los productos importados denominados en dólares y, una vez más, plantea interrogantes sobre la sostenibilidad del impulso inflacionista, ya que podría remitir en cuanto desaparezca el efecto básico.

Todos estos factores me llevan a pensar que, a pesar del reciente aumento de los precios, la inflación podría terminar el año ligeramente por debajo del 2%, un nivel que refleja mejor el verdadero —y más moderado— impulso económico de Gran Bretaña. ¿Qué podría poner en cuestión mi perspectiva sobre la inflación? El Brexit, por supuesto, cuyos resultados para la inflación parecen tan binarios como las opiniones que suscita el tema. Veo dos escenarios:

- No inflation please, we are British. Un acuerdo a última hora entre Gran Bretaña y la UE podría elevar el tipo de cambio hasta 1,40 dólares por libra esterlina, frente a los 1,31 actuales. Esto suavizaría el crecimiento de los precios de las importaciones y contendría las demandas salariales, debido a la mayor integración con la UE.

- Cold Britannia. Un Brexit duro, sin acuerdo, hundiría el tipo de cambio a 1,20 dólares por libra esterlina, el nivel mínimo registrado en enero de 2017, después de que la primera ministra, Theresa May, afirmase que «un Brexit sin acuerdo era una posibilidad». Esto elevaría la inflación y las demandas salariales.

¿Cuál de estos dos resultados es más posible? Depende de lo que uno piense sobre el Brexit. Pero, por lo que respecta a la inflación, lo único seguro es que mientras que la inflación de EE. UU. se debe al crecimiento económico, en el Reino Unido depende del resultado del Brexit, por lo que podría ser un descenso. Espero volver a equivocarme.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes