Tipos a largo plazo de EE. UU: ¿Está a punto de darse la vuelta la anaconda gigante?

El tramo largo del mercado de los treasuries estadounidenses se ha descrito a menudo como una anaconda gigante: llama poco la atención cuando duerme la mayor parte del tiempo, pero cuando despierta, todo el mundo tiembla. Los bonos de EE. UU. a 30 años no muerden, pero no por ello sus movimientos son menos peligros, ya que básicamente determinan millones de tipos hipotecarios y el precio al que pagan su deuda gobiernos y empresas de todo el mundo. ¿Están a punto de subir las rentabilidades?

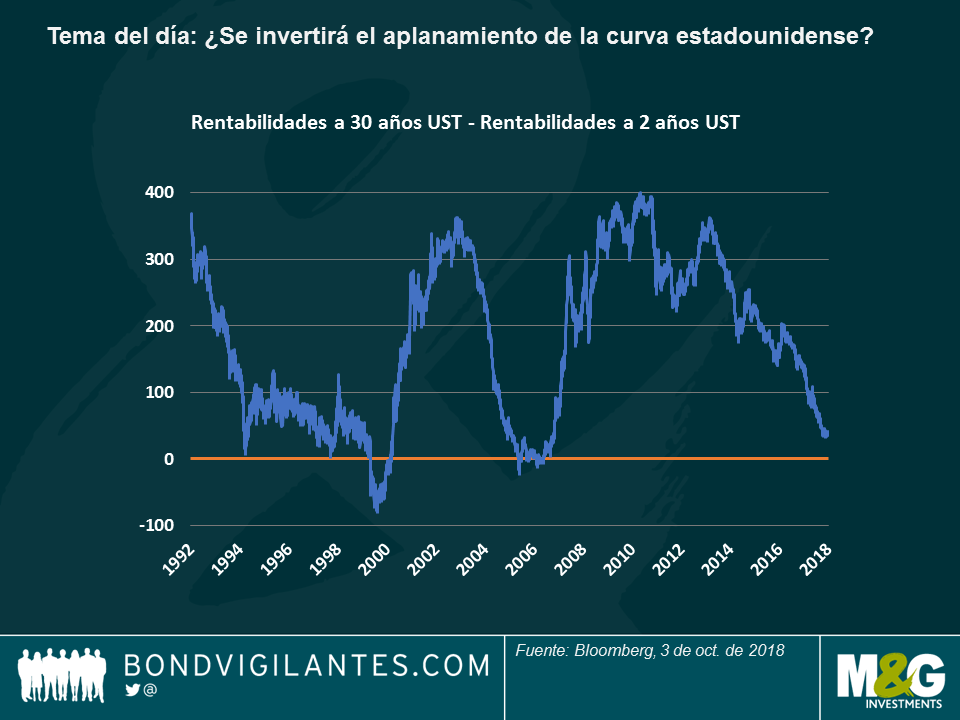

Hasta la fecha, en general las rentabilidades de los treasuries a 30 años han dado bastantes satisfacciones a los inversores: la subida de 600 pb durante los últimos 30 años ha hecho que el dinero sea relativamente barato y la prima de plazo se ha desplomado, lo que ha provocado un aplanamiento de la curva de tipos hasta niveles que no se veían desde la crisis financiera de 2007-08, tal como se aprecia en el siguiente gráfico:

Ahora los inversores observan este allanamiento con preocupación, temiendo que pueda indicar una inminente recesión: cuando los anteriores aplanamientos se convirtieron en una inversión en el año 2000 y en el 2006, a continuación se produjo una recesión.

No creo que este sea el caso en estos momentos; más bien, pienso que se trata de todo lo contrario. Esto es así por:

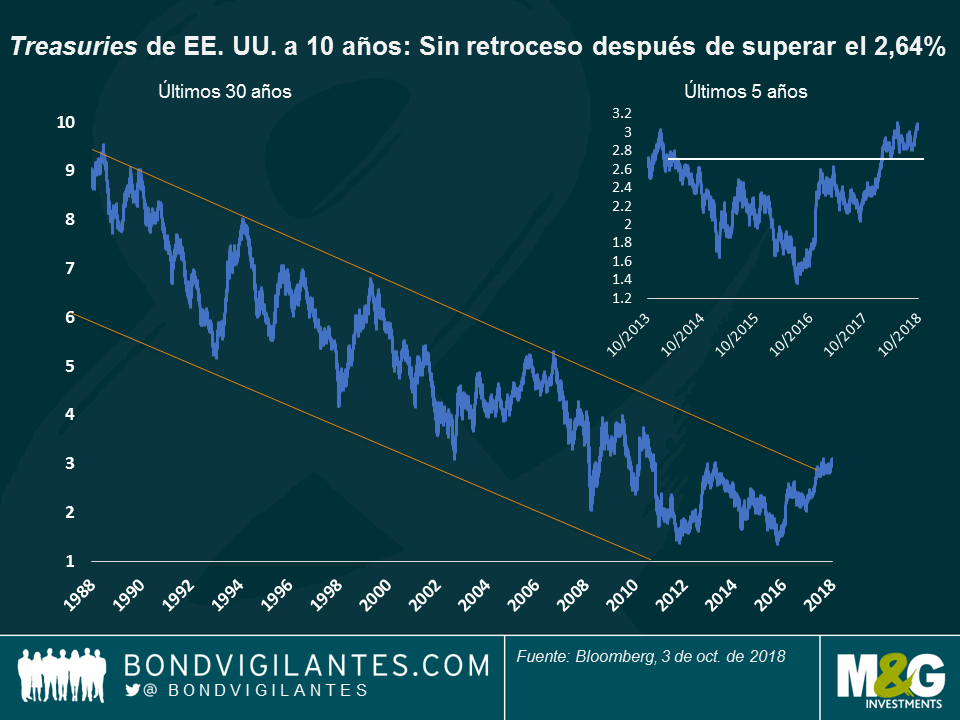

Motivos técnicos: Las rentabilidades de los treasuries a 30 años podrían repetir el comportamiento que ya vimos en sus homólogos a 10 años a principios de año, y del que ya publiqué una breve entrada en el blog antes de que cambiara el mercado: después de cuatro años intentando superar el nivel del 2,64%, las rentabilidades a 10 años finalmente lograron superar el nivel en cuestión en febrero después de la subida del salario mínimo por hora (por fin una señal de inflación tras una década de precios congelados). Esto fue un cambio considerable tanto de la tendencia a corto como a largo plazo.

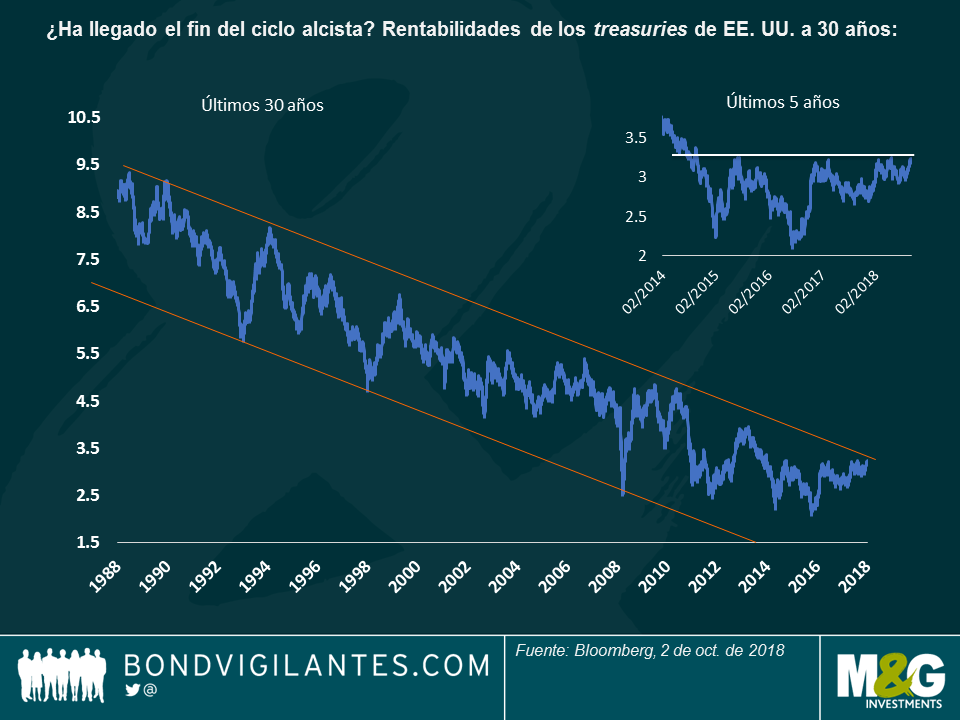

¿Es posible que se reproduzca un patrón similar en las rentabilidades a 30 años, que, por naturaleza, se mueven con mayor lentitud que el mercado a 10 años, más volátil? Tal como ilustra el siguiente gráfico, los treasuries a 30 años también han disfrutado de tres décadas de recorrido alcista y han cotizado en un rango de entre el 2% y el 3.25% durante los últimos cuatro años.

Creo que este nivel se podría superar en breve: aparte de una mejora en la perspectiva fundamental (véase párrafo siguiente), la modificación del impuesto de sociedades de principios de año alentó a los fondos de pensiones con fondos insuficientes a adquirir valores de renta fija a largo plazo a mediados de septiembre. A continuación, la demanda de esta clase de activo podría caer, lo que haría subir las rentabilidades.

Motivos fundamentales: Creo que, como argumento más duradero que los posibles desencadenantes o tecnicismos, los tipos estadounidenses a largo plazo, podría subir como un reflejo natural de una economía sólida. Si bien es cierto que la economía estadounidense no está creciendo a un ritmo espectacular, los datos son positivos, hecho que puede generar más inflación próximamente y, por lo tanto, provocar a la larga una subida de las rentabilidades como es habitual. Veamos qué indica el mercado laboral.

Según el gráfico, las empresas estadounidenses han aumentado sus planes de contratación, a la vez que se tarda más en encontrar talento. Todos sabemos que un mercado laboral restringido suele alimentar la inflación y, en última instancia, provocar la subida de tipos. A modo de anécdota, el gigante tecnológico Amazon acaba de anunciar un aumento salarial para sus empleados, una clara señal de que el mercado está ajustado. Si alguien conoce las perspectivas de la economía y cómo de ajustados están los mercados laborales, ese es Amazon. Puede que nos esté dando otra pista del despertar de la anaconda de la subida de los tipos.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes