Outlook Semanal: Los mercados se han vuelto locos. No la Fed

Los mercados financieros globales parecieron recuperar la cordura los últimos cinco días de negociación al volver a la habitual correlación negativa que suele observarse entre las acciones y los bonos: los inversores compraron deuda pública tradicionalmente más segura preocupados por las consecuencias que podría tener la subida de los tipos en las ganancias corporativas, lo que provocó una fuerte caída de los índices de renta variable. Este período fue seguido por otro a principios de octubre en el que se hundieron tanto los precios de la renta variable como los de la deuda, lo que llevó al presidente de los Estados Unidos, Donald Trump, a culpar a la Reserva Federal (Fed) de estar volviéndose loca por subir los tipos de interés tan pronto, dañando así la economía (para obtener más información al respecto, vea el vídeo en inglés «The Fed vs Trump – a tale from NY.»)

Los mercados de deuda lograron poner coto a las pérdidas recientes al resultar los datos estadounidenses poco convincentes y pese al sólido inicio de la temporada de resultados de EE. UU. Tanto la inflación como el conocido índice de la Universidad de Michigan, que mide el sentimiento de los consumidores, ofrecieron resultados inferiores a lo esperado, mientras que el déficit presupuestario del país subió hasta los 779.000 millones de dólares en el ejercicio fiscal 2018, la cifra más alta desde 2012. La medida preferida de la Fed para calcular las expectativas de inflación, la tasa de inflación para el punto de equilibrio a 5 años vista, cayó al 2,1%, una tímida recuperación al nivel del 2,2% que perdió en 2014 y que solo superó una vez en mayo de este año. El dólar se depreció.

Los mercados emergentes (ME) subieron, no solo a causa de la caída del dólar, sino también por mérito propio: Turquía liberó al pastor estadounidense cuya detención contribuyó al desencadenamiento de la crisis de los ME este verano y la lira resurgió con fuerza; en estos momentos ha recuperado casi la mitad del valor que perdió en julio y agosto. Lo mismo se puede decir del rand sudafricano, que cotiza al alza después de la designación de un nuevo ministro de finanzas. El real brasileño ha logrado recuperarse por completo del desplome que sufrió este verano mientras el país se prepara para la ronda final de las elecciones generales que se celebrará el 28 de octubre y en la que ambos candidatos se han comprometido públicamente con la disciplina fiscal. El precio del petróleo cayó al recortar la Agencia Internacional de la Energía sus previsiones de demanda.

Hacia arriba:

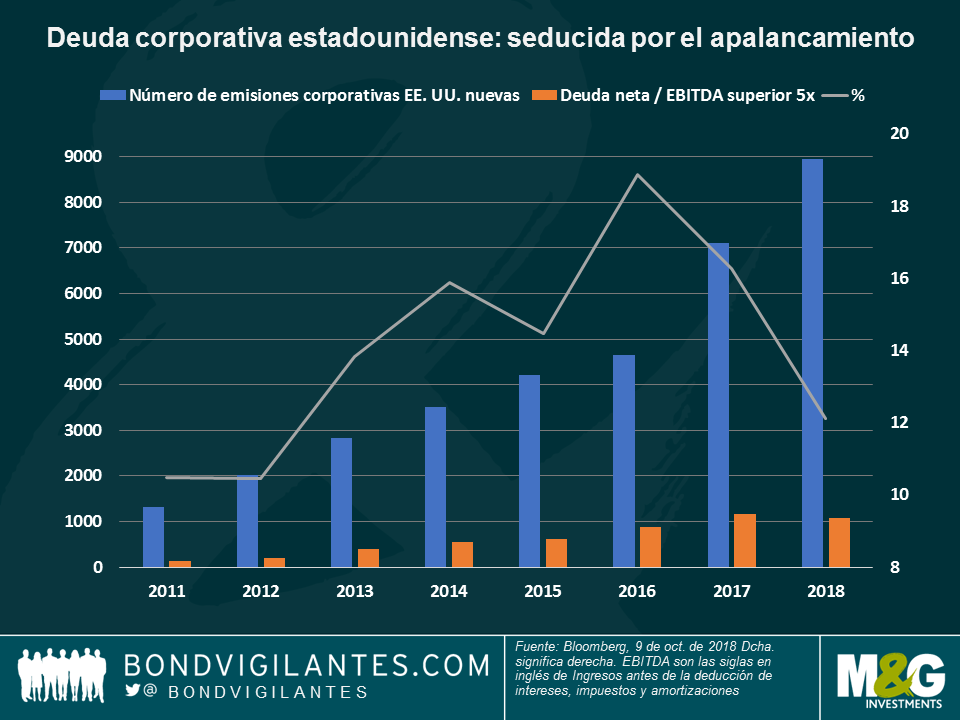

Atracón de deuda, ¿ha llegado la hora de la verdad? La deuda corporativa ha aumentado en la mayoría de países desarrollados durante los últimos años porque las empresas se han aprovechado de unos tipos de interés en mínimos históricos para contraer más préstamos. Las plusvalías se han utilizado no solo para financiar los gastos de capital, sino también para pagar acciones de mejora del precio de las acciones, como dividendos y recompras de acciones. Como observamos en el gráfico, el número de nuevos emisores de deuda corporativa estadounidense ha aumentado de forma constante durante los últimos años (barras azules) igual que la proporción de los emisores en cuestión cuya deuda superaba 5 veces las ganancias (barras naranjas). Sin embargo, esta proporción empezó a reducirse cuando la Fed empezó el actual ciclo de subida de tipos en diciembre de 2015 (línea gris). Aun así, a los inversores cada vez les preocupa más que las subidas adicionales de los tipos de las que ha avisado la Fed vayan a hacer mella en las ganancias corporativas, reduciendo así los dividendos y las recompras de acciones y, por lo tanto, la reciente venta masiva de renta variable. Tal como explicó en detalle Lu Yu de M&G, los flujos de efectivo libre corporativos pueden verse gravemente amenazados solo con una ligera subida de los tipos (para obtener más información al respecto, véase el artículo de Lu Yu «Cuidado con el atracón de deuda.»

Trabajadores británicos, Dancing Queen: Cuando la Primera Ministra británica Theresa May inauguró la conferencia del Partido Conservador bailando al ritmo de la famosa canción de Abba, tenía más motivos de celebración de los que pensaba en ese momento: al cabo de unos días se supo que el crecimiento salarial medio británico había aumentado un 3,1% entre junio y agosto, superando las expectativas, y la inflación seguía siendo moderada: El crecimiento del IPC cayó al 2,4% en septiembre, después de haber subido a un 2,7% anualizado en agosto. Con todo, no está claro que los británicos y su líder no acaben cantando pronto Waterloo: según la Unión Europea, el horizonte de un Brexit sin acuerdo está más cerca que nunca.

Hacia abajo:

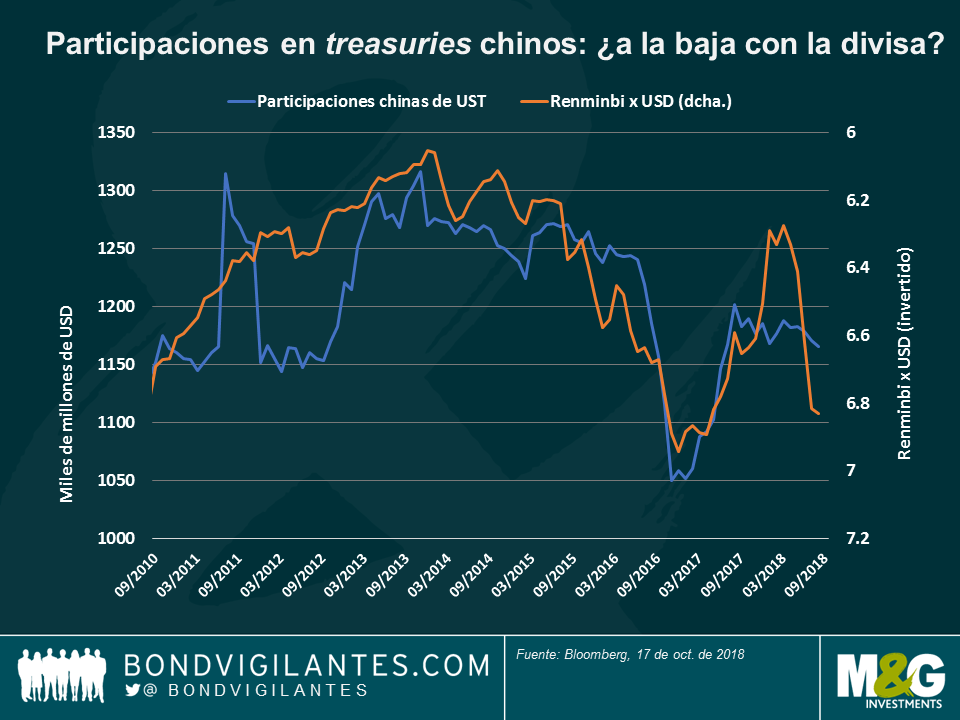

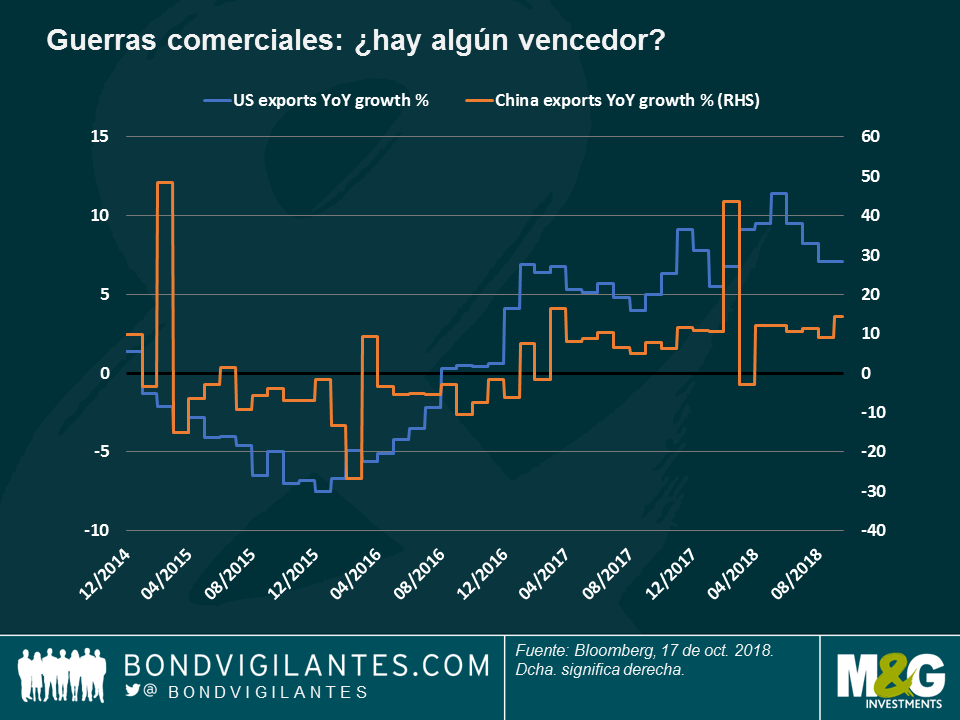

Participaciones en treasuries chinos, ¿nos quieren decir algo? China, el mayor titular de deuda de treasuries de EE. UU. después de la Fed, recortó sus participaciones por tercer mes consecutivo en agosto, esta vez en 5900 millones de dólares, quedándose en 1.165 billones de dólares. Como se puede apreciar en el gráfico, las participaciones de la segunda economía del mundo en la deuda de la primera economía del mundo han igualado más o menos su tipo de cambio: Las participaciones de China cayeron en 2015-2016 (línea azul) cuando el renminbi perdió valor frente al dólar (naranja). Después de recuperarse en 2017 (cuando se depreció el dólar), las participaciones del los treasuries chinos ahora vuelven a caer, aunque no al mismo ritmo que la divisa. El renminbi, a 6,92 unidades por dólar, está lejos de llegar a los mínimos de finales de 2016, un nivel que ha hecho que Trump acuse a China de manipular su divisa. La guerra comercial entre los dos países sigue agitando los mercados y ya ha hecho que el FMI recorte la previsión de crecimiento global para este año. Todavía está por ver quién saldrá peor parado: Estados Unidos, China o ambos por igual. De momento, como se ve en el segundo gráfico, las exportaciones chinas permanecen estables o en aumento, mientras que las estadounidenses se han reducido.

Oferta High Yield, a la baja: Las empresas calificadas con grado de no inversión están retrasando las nuevas emisiones debido a la subida de los tipos, lo que encarece la deuda corporativa. De momento, en octubre, las nuevas emisiones de high yield estadounidense han sido especialmente pobres, con una cifra en lo que va de año que alcanza los 178.000 millones de dólares, la cifra más baja desde 2009. La escasa demanda ha hecho que el HY estadounidense ofreciera unos resultados del 1,9% de momento este año, superando a las empresas con grado de inversión, que han perdido un 3,1% durante el mismo período. Esta rentabilidad superior ha continuado pese a que los diferenciales HY llegaron a unos mínimos que no se veían desde hacía 11 años, 303 puntos básicos (pb) por encima de los treasuries en marzo de este año. Ahora, en 336 pb, algunos afirman que no pueden ajustarse mucho más, mientras que otros dicen que unos fundamentales positivos y factores técnicos, como una oferta escasa, podrían sostener la clase de activo. Para obtener más información, lea el blog reciente del gestor de fondos de M&G Stefan Isaacs «Diferenciales HY: leyendo entre líneas».

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes