Outlook Semanal – Brexit: puede que sí, puede que no

Después de más de dos años de negociaciones encarnizadas, una batalla de liderazgo, miles de horas y millones de dinero dedicados a un acuerdo de divorcio entre Gran Bretaña y la UE, la libra esterlina apenas pestañeó cuando finalmente se alcanzó un proyecto de acuerdo. Los inversores se mantuvieron al margen, en un entorno de incertidumbre, y solo reaccionaron rápidamente ante la nueva incertidumbre: la libra esterlina sufrió una de ventas y los Gilts repuntaron tras la dimisión de dos ministros del Gobierno, lo que suscitó conjeturas acerca de un desafío al liderazgo y la posibilidad de elecciones generales. La debilidad de la divisa aumentó las expectativas de inflación: la tasa de equilibrio a cinco años ascendió al 3,9%, su mayor subida desde 2015. Al igual que los Gilts, las rentabilidades (TIR) de los bonos soberanos alemanes y franceses cayeron por la demanda de refugios seguros, mientras que los costes de endeudamiento de Italia, España, Portugal y Grecia se incrementaron.

Ya sea a causa del Brexit o por la disputa comercial entre China y EE. UU., los efectos sobre el comercio global empiezan a hacer mella: la economía alemana se contrajo un 0,2% en el tercer trimestre, la primera bajada en tres años, mientras que la japonesa cedió un 1,2% en ese mismo periodo. China publicó unos datos de octubre desiguales, mientras que la inflación de EE. UU. de ese mes y los últimos datos de demanda de préstamos fueron algo bajos. La advertencia de la OPEP sobre la reducción de la demanda de petróleo provocó el desplome de los precios del crudo durante doce días seguidos, todo un récord (véase información adicional abajo). Los activos «refugio seguro» tradicionales, como los treasuries estadounidenses, el yen y el dólar estadounidenses, se comportaron mejor.

Al alza:

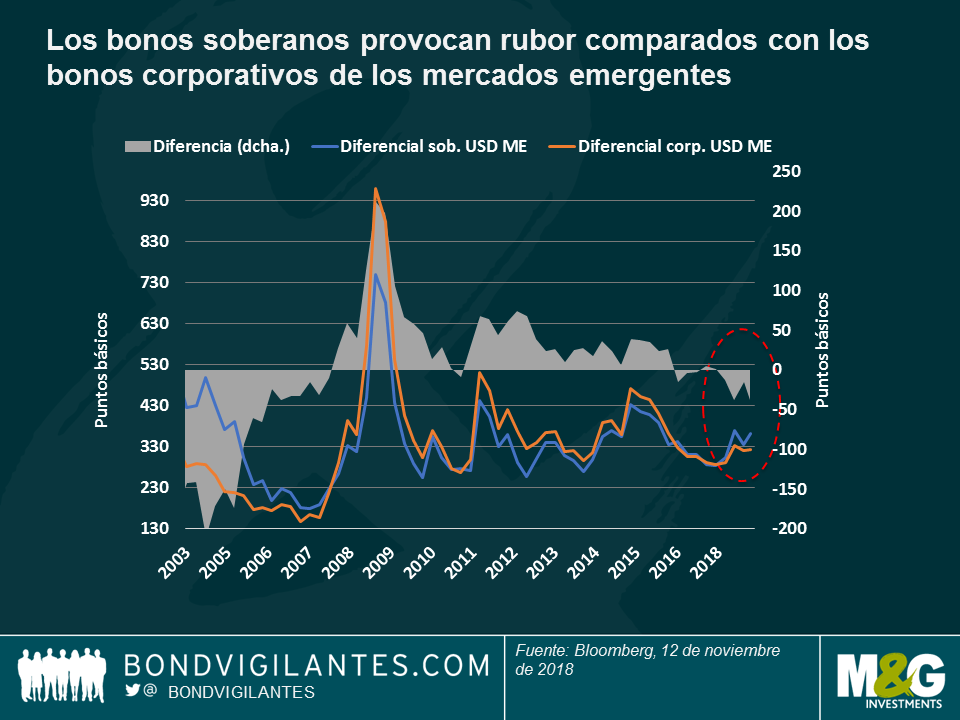

¿Son las empresas de los mercados emergentes más fiables que sus gobiernos? La prima que pagan los inversores por invertir en deuda corporativa con respecto a la deuda pública de los mercados emergentes ha sido tradicionalmente elevada, ya que los gobiernos suelen tener una mejor reputación entre los acreedores. Esta tendencia no solo se ha reducido, sino que se invertido: como vemos en el gráfico, los diferenciales de la deuda corporativa de los mercados emergentes cotizan ahora dentro de los de la deuda soberana de esos mercados, con una diferencia de 37 puntos básicos, la más alta desde 2006, cuando los principales índices corporativos estaban dominados en su mayor parte por empresas estatales que se consideraban relativamente seguras. La crisis financiera devolvió la deuda soberana a las inversiones de menor riesgo, ya que la mayoría de los mercados emergentes no tuvo que sufrir costosos rescates bancarios. La situación continuó hasta hace unos meses, especialmente en el verano, cuando la crisis en Turquía y Argentina se contagió a la deuda soberana de otros mercados emergentes. Por el contrario, los diferenciales de la deuda corporativa apenas han aumentado, respaldados por el mejor comportamiento de las empresas asiáticas, la economía bien estimulada de China y, últimamente, la esperanza también de que la cumbre de EE.UU. y China se salde con una tregua comercial que ayude las empresas exportadoras de la región. El desplome que han sufrido los precios del petróleo esta semana es también una buena noticia para los países asiáticos importadores de crudo. En los últimos cinco días de negociación, hasta ocho índices corporativos asiáticos diferentes se situaron entre las 20 principales clases de activos de renta fija de las 100 que seguimos en nuestro Panorama semanal.

Nueva Zelanda, arriba y arriba: tras décadas «por debajo», los titulares de deuda neozelandesa al fin pueden afirmar lo contrario: la deuda corporativa y soberana del país se ha comportado mejor que la lista de 98 otras clases de activos de renta fija en los últimos 30 días, debido a la solidez de la economía y los tipos de interés reducidos; se espera que su tasa de desempleo marque mínimo en diez años en tercer trimestre, mientras que el banco central dejó los tipos sin cambios la semana pasada. El dólar neozelandés es la divisa del G10 que mejor se ha comportado con respecto al dólar estadounidense en lo que llevamos de noviembre, con una subida del 4,3%, reduciendo también sus pérdidas en lo que va del año frente a la divisa estadounidense al 4,2%.

A la baja:

Tiempos «crudos» para el petróleo. Como reflejo general del puso de la economía global, los precios del petróleo se hundieron hasta los 56 dólares por barril, tras el nivel de 76 dólares del mes pasado, después de que el último informe mensual de la OPEP mostrase un aumento de la oferta de Arabia Saudí y una reducción de las previsiones de demanda. Instituciones importantes, como el FMI, han revisado a la baja sus perspectivas de crecimiento global para este año, aludiendo a la pérdida de impulso en Europa y Asia, el efecto negativo de las guerras comerciales y las perspectivas de subida de los tipos de interés tras una década de política monetaria flexible. Algunos inversores cuestionan también la sostenibilidad del fuerte crecimiento económico estadounidense cuando desaparezcan los efectos de las recientes rebajas de impuesto de sociedades. La deuda corporativa se vio perjudicada por el desplome del petróleo, ya que se produjo una ampliación de los diferenciales de crédito de los índices con fuerte peso del petróleo, como el grado de inversión y el high yield (la energía representa aproximadamente el 15% de ambos). En cambio, las divisas de los países importadores de petróleo, como Turquía e India, repuntaron frente a un dólar al alza. Las de los países exportadores de petróleo, como México, Brasil y Rusia, han perdido entre el 1,25% y el 2,25% en lo que va de más. Sin embargo, la caída de los precios del petróleo se considera en general positiva, ya que las expectativas de inflación y las previsiones de tipos de interés se redujeron. Como vemos en el gráfico, inflación y petróleo guardan una estrecha vinculación.

México no vuela. Los bonos de gobierno de México fueron la clase de activos de renta fija que peor se comportó de las 100 que seguimos en nuestro Panorama semanal, al caer un 4,1% en los últimos cinco días de negociación y un 11% en el último mes. Frente al anterior entusiasmo acerca de las perspectivas de López Obrador como nuevo presidente, los inversores parecen haber perdido la fe ahora: su decisión de cancelar un nuevo aeropuerto, con un coste de 13.000 millones de dólares, cuando ya se había completado una tercera parte, no ha sido bien recibida, mientras que su propuesta de celebrar referéndums sobre la construcción de una refinería y un tren turístico han elevado la incertidumbre. Además, ante la expectativa de unos tipos de interés más altos en el futuro, los inversores parecen haber aparcado los bonos de momento.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes