¿Puede General Electric aliviar el dolor de los bonos con calificación BBB?

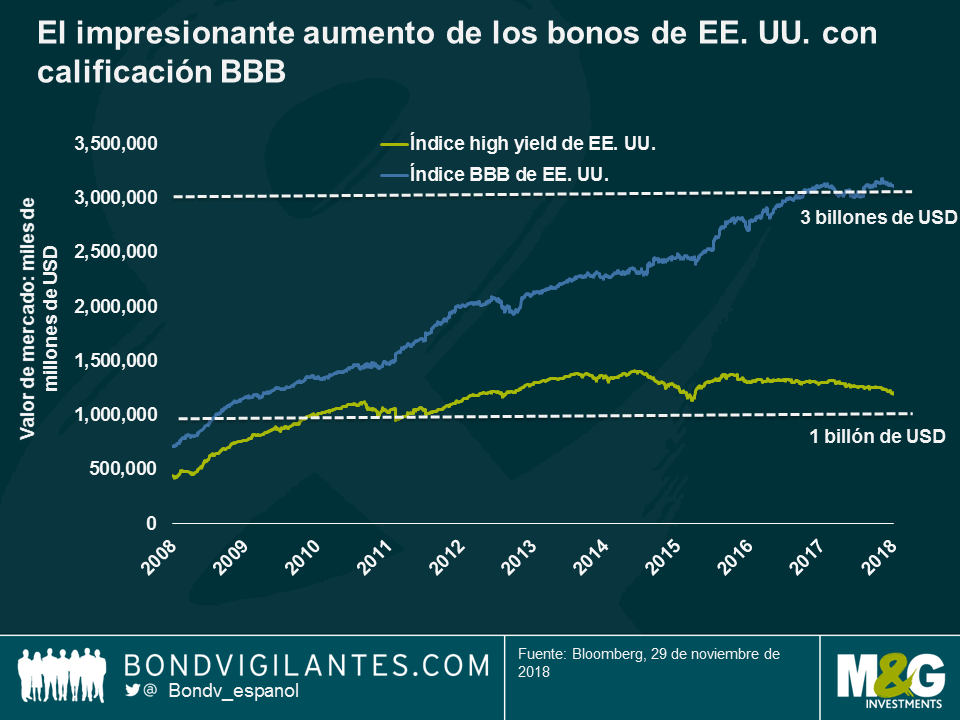

Los efectos positivos y negativos de la intervención de los bancos centrales tras la crisis financiera de 2007-2008 han sido ampliamente debatidos y, diez años después, todavía no se entienden del todo. Por ejemplo, es evidente mantener los costes de endeudamiento artificialmente bajos durante años ha alentado el crecimiento económico (algo bueno), pero incentivando a las compañías a endeudarse más (algo no tan bueno). El aumento de la deuda me hace cuestionarme también si las condiciones financieras se han mantenido laxas durante demasiado tiempo, ya que esto ha permitido que las compañías se endeuden más, incrementando el riesgo de crédito. Como vemos en gráfico, el segmento de grado de inversión (investment grade) más bajo del universo de deuda corporativa estadounidense ha crecido hasta alcanzar una capitalización de mercado de 3 billones de dólares, casi la mitad de la totalidad de la clase de activos de grado de inversión de EE. UU., y casi tres veces el tamaño del mercado high yield estadounidense.

Solo el tiempo dirá si el fuerte aumento general de la deuda corporativa no acercará a la próxima recesión. Pero, por lo que respecta a la creciente preocupación por los bonos con calificación BBB, ¿hasta qué punto están en riesgo inminente? ¿Refleja la reciente ola de ventas sus verdaderos fundamentales?

Comencemos fijándonos en el área de mayor riesgo, los bonos estadounidenses con calificación BBB- con perspectiva de rating negativa, pues son los que están más cerca del límite con los bonos high yield. Como vemos en el gráfico, en realidad este grupo en riesgo se ha reducido considerablemente en los dos últimos años y se espera que siga reduciéndose, según Credit Suisse. Actualmente, el grupo representa solamente en torno al 5% del universo BBB- estadounidense, lo que apunta a un bajo riesgo de revisión a la baja a corto plazo.

Esta reducción se debe principalmente al fuerte crecimiento económico (se espera que el PIB crezca un 3,7% en 2019 en todo el mundo y un 2,9% en EE. UU., según el FMI), lo que provoca normalmente un aumento de los beneficios corporativos y, en definitiva, un refuerzo de los balances.

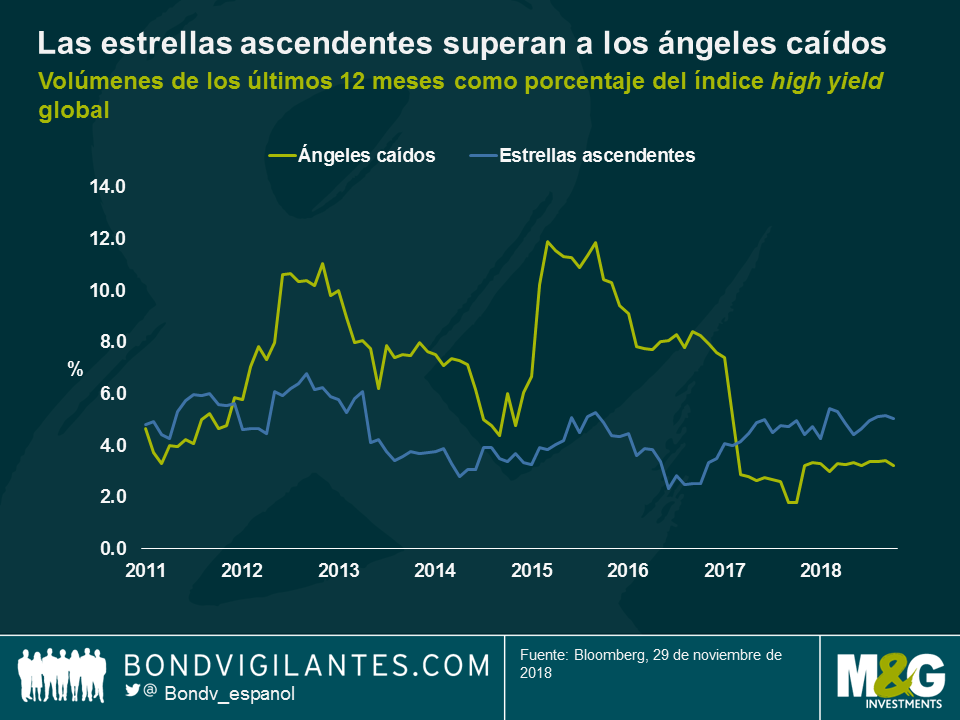

Aunque también es cierto que el crecimiento del beneficio por acción podría haber tocado techo este ciclo tras las rebajas fiscales de EE. UU., no hay que olvidar que el crecimiento del beneficio por acción interanual en el tercer trimestre de las compañías del S&P 1500 mantiene un excelente ritmo de más del 20%. Como vemos en el gráfico, este contexto positivo ha generado más «estrellas ascendentes» (revisiones de high yield a grado de inversión) que «ángeles caídos» (lo contrario).

Por su puesto, la cifra de ángeles caídos podría dispararse si uno de ellos resulta ser una compañía con una gran estructura de capital. Una de las compañías que ha perdido su calificación pública de A recientemente es el gigante industrial estadounidense General Electric —la 87.ª compañía más grande del índice S&P 500, con una deuda nominal de aproximadamente 50.000 millones de dólares—, la mayoría de la cual podría entrar en el mercado high yield si la calificación se rebaja varios escalones. ¿Corren los inversores un riesgo inmediato?

El temor por la rebaja de la calificación de GE sigue provocando conjeturas. La compañía está tratando de apuntalar su flujo de caja y balance, y podría mantener su categoría de grado de inversión después de todo. Ante la liquidez aparentemente abundante, normalmente la preocupación número uno de los inversores, la compañía se centra ahora en mejorar su flujo de caja libre y estructura del balance. En efecto, las compañías en la parte inferior del universo de grado de inversión tienen grandes incentivos para mantener sus categorías de crédito, ya que una rebaja en las calificaciones a largo plazo de BBB- a BB+ eleva considerablemente los costes de endeudamiento, puesto que algunos inversores no tienen permitido invertir en compañías sin grado de inversión.

Sin embargo, GE mantiene todavía una calificación BBB+ con perspectiva estable de las tres grandes agencias de calificación crediticia, por lo que este grupo de industrial insignia sigue muy lejos del bono basura. En los próximos trimestres, lo importante será que el nuevo consejero delegado de GE cumpla su promesa de un acelerar el desapalancamiento y transforme la división de energía, que presenta problemas estructurales. Todo ello en un contexto marcado por la continuación de las investigaciones del Departamento de Justicia y la SEC, así como algunos litigios con los accionistas.

Para devolver la confianza al mercado, GE debe desapalancarse a tiempo y mejorar el flujo de caja libre de forma sostenible. Los pasos concretos en esta dirección ya son evidentes: el dividendo ha sido prácticamente eliminado y se ha procedido una venta inicial de la participación en Baker Hughes ante una salida del sector sanitario prevista para 2019.

Si la dirección consigue llevarlo a cabo satisfactoriamente, las valoraciones actuales de esta compañía con calificación BBB+ pueden llegar a suponer una oportunidad de compra atractiva para los inversores en renta fija y reducir algunos de los temores sobre toda la calificación BBB.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes