Outlook Semanal: los síes a la izquierda, los noes a la derecha, pero la libra se lo lleva

Aunque los mercados mundiales dependen más del discurso de la Fed y de China que de la política británica, cuando el presidente de la Cámara de los Comunes anunció (según la tradición que se remonta a varios siglos) que los noes al plan sobre el Brexit del Gobierno habían ganado la votación, sin querer ayudó a reducir los niveles de azúcar en Europa. La interpretación de los inversores de que un salida dura o desordenada de la UE resulta ahora menos probable dio un impulso a la libra esterlina y a las rentabilidades (TIR) de los gilts, estos últimos, por la menor demanda de refugios seguros huyendo del caos. El repunte de alivio de Gran Bretaña sirvió de colofón a un excelente comienzo de año, en el que más de 90 de las 100 clases de activos de renta fija que seguimos en nuestro Panorama semanal han registrado rentabilidades positivas. Solo los treasuries a largo plazo y activos sólidos como una roca, como la deuda soberana de Suiza y Singapur, han hecho perder dinero a los inversores en lo que llevamos de año, ante las menores probabilidades de darse un festín.

En EE. UU., el prolongado cierre de la administración, los flojos datos económicos y los desiguales beneficios de los bancos justificaron el tono moderado exhibido últimamente por la Reserva Federal estadounidense (Fed), rebajando aún más las previsiones de los tipos futuros: las probabilidades implícitas del mercado de una subida de los tipos estadounidenses en marzo se desplomado del 41% de principios de diciembre al 0,5% actual. El repunte del petróleo de este año y la confirmación de los planes de estímulo de China también contribuyeron a sostener los activos de riesgo: los bonos rusos, nigerianos y mexicanos han subido más de un 4,2% en 2019, mientras que los diferenciales del high yield estadounidense siguieron reduciéndose; tras subir casi un 1,5% en un diciembre pésimo, ahora han vuelto a bajar a 446 puntos básicos (pb), su nivel de mediados de diciembre. Europa no deparó noticias tan positivas: los pesimistas datos de Alemania rebajaron las expectativas de inflación, al tiempo que China registró un superávit por cuenta corriente mínimo histórico, lo que confirmó que el menor apetito de Asia está perjudicando al bastión industrial de Europa (más información abajo).

Al alza:

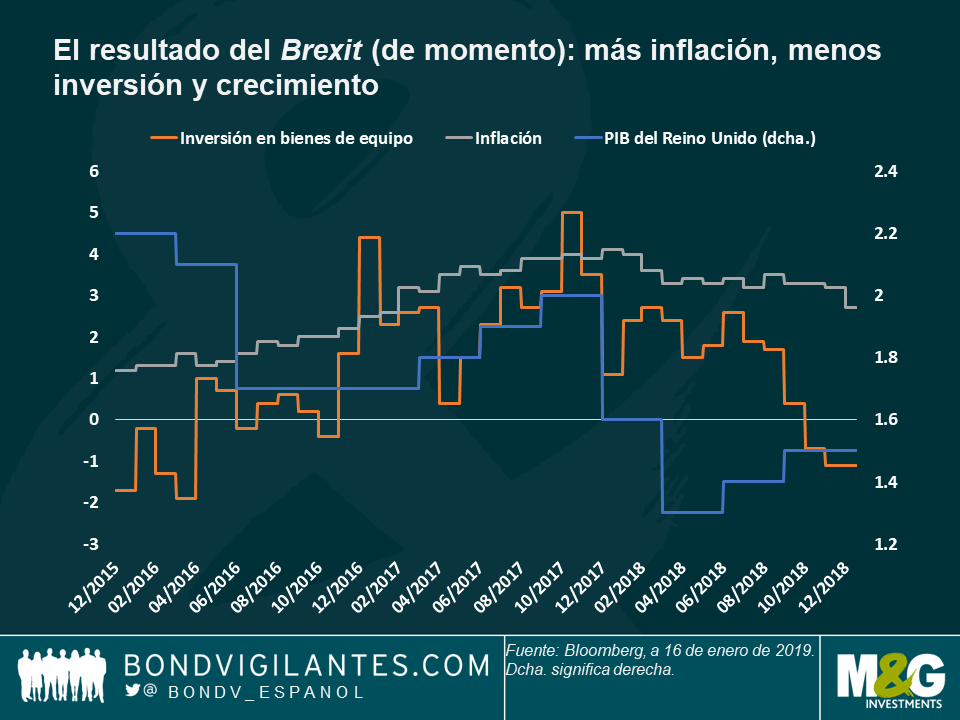

La libra esterlina evita el caos: las menores probabilidades de escasez de alimentos y carreteras bloqueadas supuso un alivio para la libra esterlina, ya que los inversores empezaron a descartar una salida brusca y desordenada del Reino Unido de la Unión Europea. Aunque hay muchas opciones todavía abiertas (elecciones generales, segundo referéndum e incluso que no haya Brexit), la libra esterlina subió a 1,286 por dólar, su nivel más alto desde noviembre. Sin embargo, sigue un 13% por debajo de su precio anterior al referéndum de 2016, cuando se desplomó un 20% por las perspectivas de aumento de la inflación y menor crecimiento en el país. Como vemos en el primer gráfico, el valor de la libra esterlina ha estado prácticamente a merced de la política sobre el Brexit en los dos últimos años, sin desvincularse hasta justo antes de Navidad, cuando se aplazó la votación decisiva en el parlamento y que finalmente se celebró el martes. Mientras que el Gobierno y el parlamento han dedicado más de dos años a debatir cómo llevar a cabo el Brexit, el crecimiento y la inversión han descendido, mientras que la inflación ha aumentado (gráfico segundo). Al menos, los británicos tienen un motivo para alegrarse: las probabilidades implícitas del mercado de una subida de tipos en marzo han disminuido del 43% de octubre pasado al 3% actual, debido principalmente a la caída de los precios del petróleo. La inflación subió un 2,1% en diciembre con respecto a un año antes, su nivel más bajo en dos años.

Argentina, veamos quién sube: un historial de impagos, la continuación del programa del FMI y una batalla legal que dura ya una década en la que los fondos intentan recuperar su dinero no impiden que los inversores vuelvan a creer en Argentina; los bonos de este país latinoamericano han subido un 7,5% en lo que va de año, el porcentaje más alto de las cien clases de activos de renta fija que seguimos. El banco central ha sido de los principales países mundiales en mover ficha este año: está rebajando gradualmente el tipo de referencia Leliq, que ha pasado de su máximo del 73% alcanzado en octubre —en el peor momento de la crisis del país— al 57,4% actual. Acechado por una recesión y bajo el estricto control del programa del FMI, el presidente Macri trata de devolver la normalidad al país, sobre todo antes de las elecciones generales de este año, previstas para el 27 de octubre. Para más información sobre las elecciones en los mercados emergentes y otros factores que afectan a esta clase de activos este año, léase el reciente blog de Claudia Calich: «Mercados emergentes: cinco asuntos clave a los que estar atentos en 2019».

A la baja:

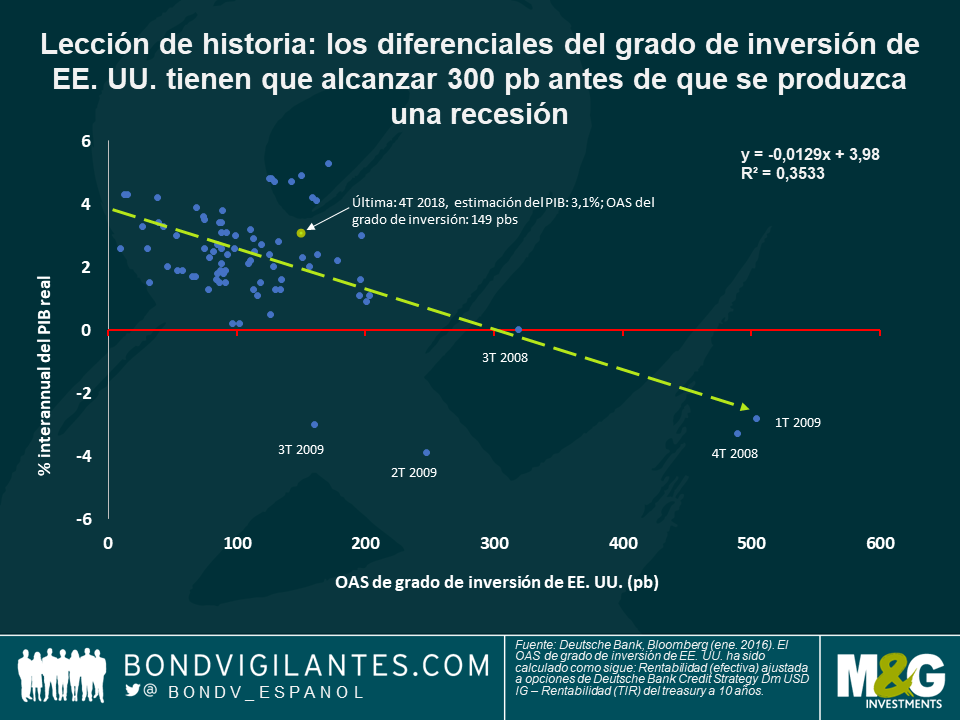

¿Probabilidades de una recesión? La Fed está moderando el tono, las expectativas de subidas de tipos y de la inflación se están desplomando y el índice de probabilidad de una recesión de la Fed de Nueva York ha subido al 21%, su nivel más alto desde 2008; sin embargo, los diferenciales de crédito parecen decirnos lo contrario: según el economista jefe internacional de Deutsche Bank, Torsten Slok, la prima que exigen los inversores por invertir en empresas estadounidenses de grado de inversión debe alcanzar los 300 pb para que haya una recesión (como vemos en el gráfico de regresión de Slok). Un nivel muy por encima de los 144 pb actuales y no muy lejos de la media de 30 años de 134 pb. Según Slok, aunque los índices de fabricación anticipen un escenario pesimista, otros factores podrían sostener la economía estadounidense o al menos protegerla de una recesión, sobre todo la reciente estabilización de los precios del petróleo y las acciones, y la posibilidad de que la guerra comercial entre EE. UU. y China se reduzca a partir de ahora. Se prevé que el gasto en bienes de equipo sostenga el crecimiento en los dos próximos años, ya que la rentabilidad del capital invertido sigue siendo superior a los costes de endeudamiento corporativo. De acuerdo con los precios de mercado, la Fed no modificará los tipos este año, dando marcha atrás en sus planes actuales de subir los tipos de interés dos veces este año.

La cuenta corriente china y la economía alemana: no es casualidad. El crecimiento económico alemán decayó al 1,5% el año pasado, su nivel más bajo en cinco años, debido principalmente a la disminución de la demanda y la disrupción del sector del automóvil, que se han visto afectados por una nueva normativa anticontaminación. Al mismo tiempo, la cuenta corriente de China cayó a apenas un 0,4% del PIB, su nivel más bajo en 20 años y prueba de los esfuerzos del país para enfocarse más en la demanda interna que en las exportaciones baratas. Los fabricantes de coches alemanes y otras empresas industriales se están viendo perjudicadas por este cambio, que el año pasado se vio agravado además por las guerras comerciales. Los problemas de Alemania lastraron la confianza económica general de Europa, que marcó en diciembre su nivel más bajo en casi dos años.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes