La guerra de los índices: ¿qué medida de inflación utilizar?

Tras una larga evaluación, la Cámara de los Lores británica ha afirmado finalmente que el índice de inflación utilizado actualmente para valorar los títulos ligados a la inflación, los billetes de tren o los préstamos para estudiantes debe ser sustituido. En su lugar, la nueva referencia debe ser el índice de precios al consumo (IPC), puesto que incluye más componentes y tiene una mayor credibilidad en general. Hasta aquí, todo bien, salvo si es usted un inversor.

La Oficina Nacional de Estadística (ONS) ha reconocido las limitaciones del índice de precios minoristas (RPI) utilizado actualmente, que ya ha dejado de ser admitido como estadística nacional oficial, a pesar de lo cual prefiere mejorarlo. En cualquier caso, no se trata de una disputa entre los lores y la ONS, ya que todo cambio depende en última instancia del ministro de Hacienda, que lleva varios años con este asunto sobre la mesa.

Ya hemos comentado en muchas ocasiones la diferencia entre el RPI y el IPC (a la que se denomina la «brecha»), pero, a modo de recordatorio, el RPI es por lo general más alto, no solo porque se calcula mediante una fórmula diferente, sino sobre todo porque incluye el componente de vivienda (precios y pagos de intereses hipotecarios) mientras que el IPC no. Como reflejo del auge del mercado inmobiliario británico, el RPI lleva mucho tiempo unos 100 puntos básicos (pb) por encima del IPC.

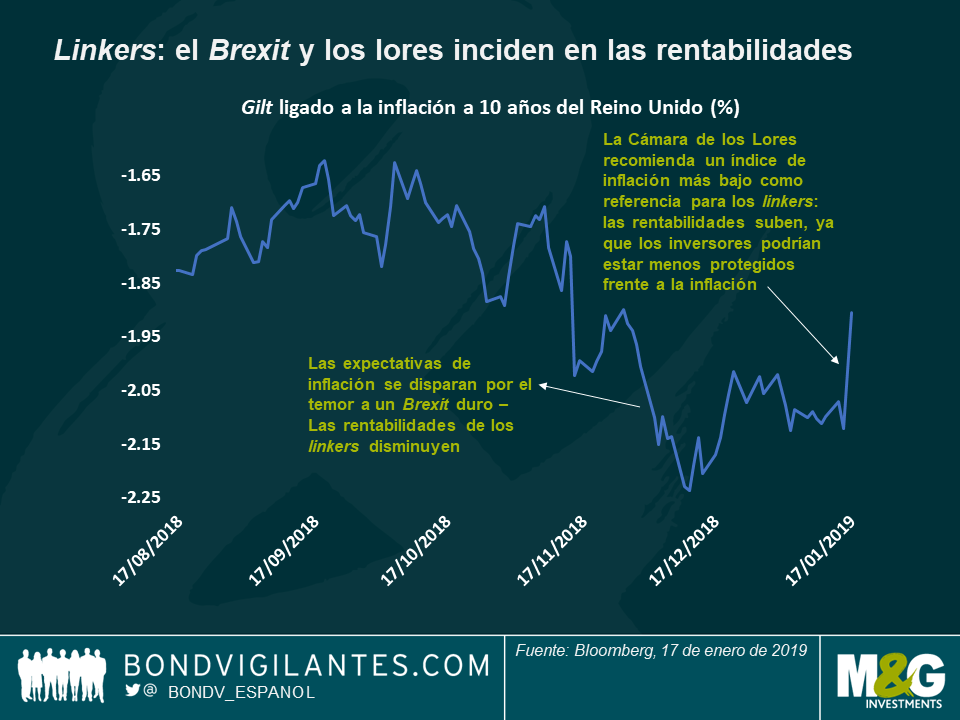

¿Cuál es el problema? Muchos sostienen desde hace mucho tiempo que esta diferencia provoca «compras de índices», es decir, el gasto gravita en torno al IPC (más bajo), mientras que los ingresos y rentas suelen aumentar si se vinculan al dato del RPI (más alto). Los gilts ligados al índice toman como referencia el RPI, el dato más alto, por lo que estos títulos cayeron inmediatamente cuando la Cámara Alta emitió su recomendación esta semana; como vemos en el gráfico de abajo, las rentabilidades de los linkers (o bonos ligados a la inflación) subieron a su nivel más alto desde noviembre.

La Cámara de los Lores afirmó que el RPI debería corregir su cálculo del precio de las prendas de vestir de 2011, una medida encaminada a reducir el peso de algunos artículos, pero que ha tenido el efecto contrario. Era una recomendación fácil y evidente: si se modificase dicho cálculo, el RPI podría bajar 25 pb o, según algunas estimaciones, ¡incluso 50 pb! De mantenerse igual todo lo demás, este cambio provocaría una caída de entre 25 y 50 pb en las tasas de equilibrio (que sirven de indicador de las expectativas de inflación), lo que perjudicaría a las rentabilidades reales (las cuales aumentan conforme disminuyen las expectativas de inflación). En términos monetarios, una caída de 25-50 pb en el RPI provocaría un descenso del 12% del linker a 2068 a casi una cuarta parte.

Y lo que es más importante, la Cámara de los Lores recomendó también que las nuevas emisiones de linkers tengan como referencia el IPC en lugar del RPI. Hace cinco años, una consulta propuso eliminar el RPI, pero sus efectos eran tan duros que la comisión responsable decidió mantenerlo. Las tasas de equilibrio se dispararon aliviadas. Si esto cambia ahora y los linkers terminan tomando como referencia el IPC, y suponiendo una «brecha» de 100 pb, el precio del linker a 2068 se reduciría prácticamente a la mitad.

Afortunadamente para los inversores, los grandes cambios normativos en los mercados financieros suelen ser algo más sutiles: lo más probable es que el Tesoro anuncie su intención de emitir bonos ligados al IPC, que podrían coexistir con los bonos ligados al RPI, dejando de lanzar nuevas emisiones con referencia al RPI. Esto llevaría aún algunos años, ya que habría que tomar medidas para preparar al mercado y entender las consecuencias. Tras la evaluación de los lores y años de reflexión, estoy seguro de que el ministro de Hacienda y el Tesoro son muy conscientes de que un simple cambio del RPI al IPC podría tener un efecto similar a los acontecimientos de crédito que tanto temen los inversores, normalmente un cambio negativo que reduce la capacidad de un emisor para pagar sus deudas. Con toda seguridad, los titulares de bonos saldrían perdiendo, lo que no es bueno para un país con un déficit por cuenta corriente elevado y, por tanto, dependiente del capital extranjero.

En definitiva, preveo tiempos difícil mientras la «brecha» y las emisiones con referencia al IPC estén sobre la mesa. Sin embargo, a corto plazo, los linkers ligados al RPI podrían cotizar al alza si dejan de emitirse nuevos. No obstante, dadas las valoraciones elevadas (las tasas de inflación se sitúan por encima del 3% en toda la curva), espero una mayor atención a la baja: si es verdad que las probabilidades de un Brexit duro han reducido, cabría esperar que la revalorización de libra limitase el crecimiento de la inflación. Todavía un 12% por debajo del nivel que registraba antes del referéndum de 2016, la libra esterlina tiene mucho terreno que recuperar, pero es otra historia. Sigan con nosotros, volveré con más comentarios a medida que se desarrollen los acontecimientos. Y seguro que lo harán.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes