El high yield en 2019: ¿flotante o fijo?

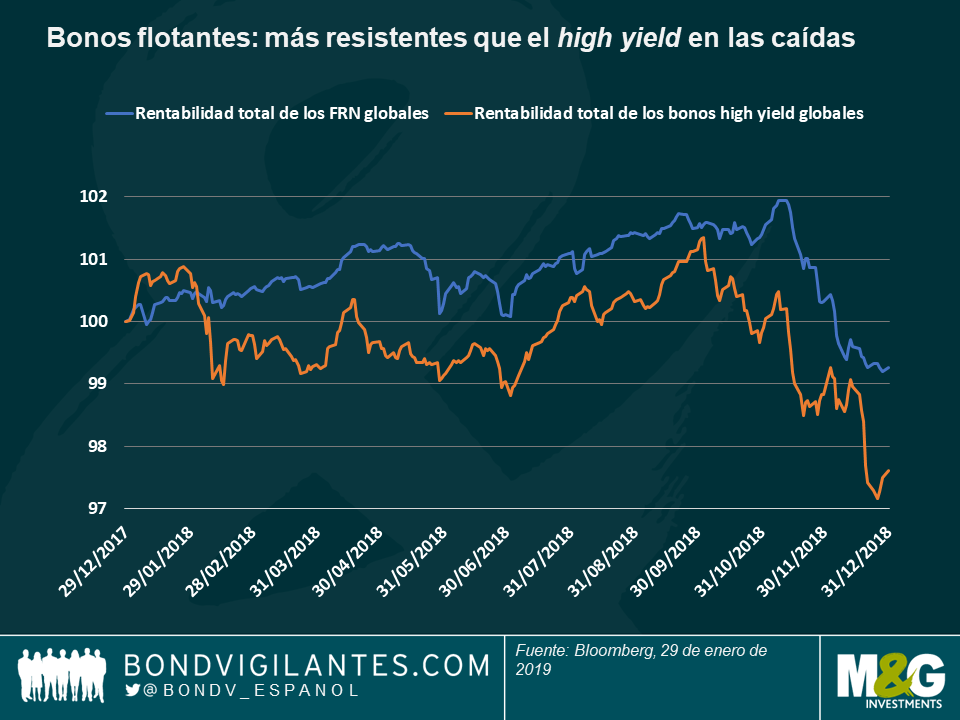

Como todos sabemos, 2018 fue un año difícil para la mayoría de las clases de activos, y no digamos ya para los bonos high yield. La ola de ventas registrada en el cuarto trimestre fue especialmente rápida y virulenta comparada con los recientes momentos de volatilidad favorable bajo el amparo de la generosidad de los bancos centrales. El high yield global perdió algunos puntos porcentuales expresados en divisas locales 2018, mientras que el fuerte mercado de bonos flotantes (FRN) más senior garantizado y con beta baja resistió un poco mejor, al perder algo menos de un 1%. Fue un recordatorio oportuno de que el mercado FRN high yield —que comparte muchas características de riesgo con el mercado de préstamos senior, incluida su naturaleza senior garantizada y el cupón flotante— suele ser menos volátil que los bonos high yield a tipo fijo convencionales en fases de corrección del mercado.

Ante esto, ¿qué opciones tienen los inversores en 2019? ¿¿Deberían apostar por el high yield a tipo fijo o por el flotante?

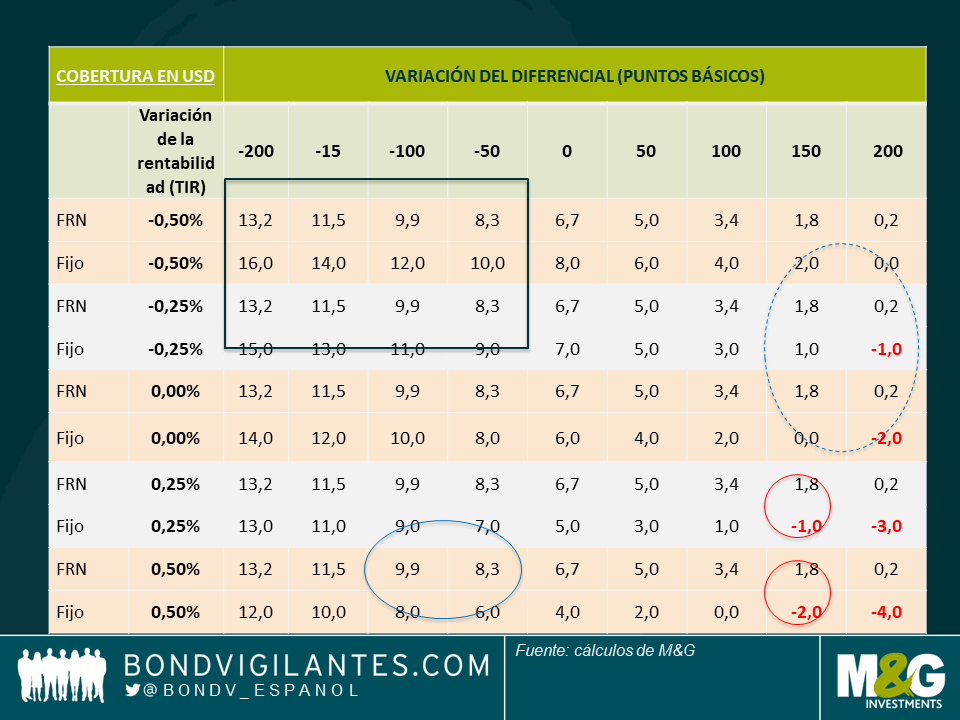

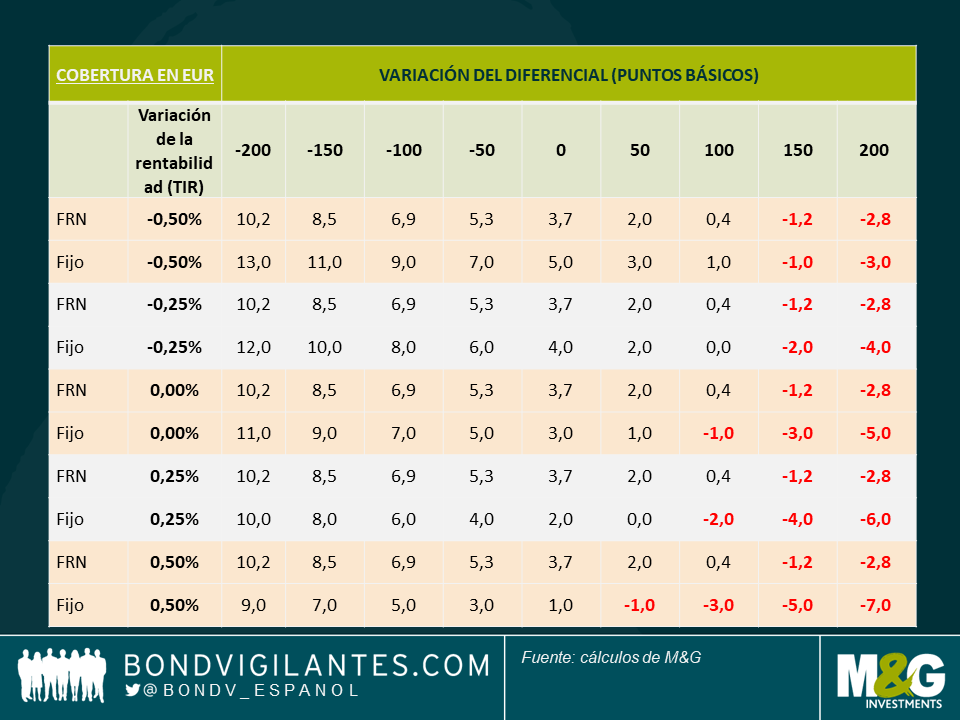

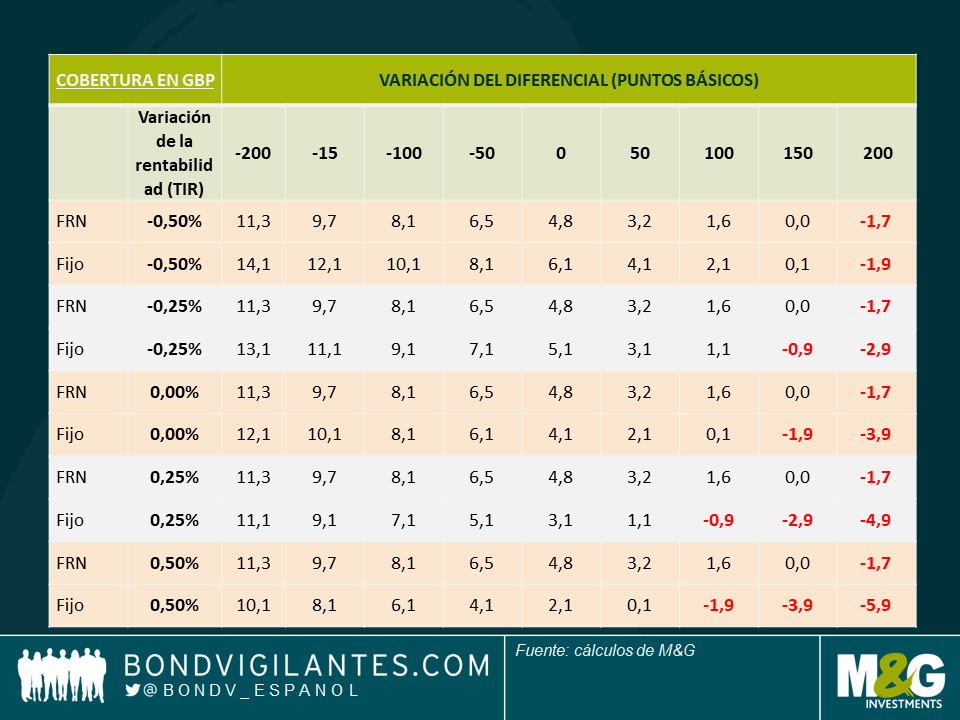

Para tratar de responder esta pregunta, a continuación describo algunos escenarios de rentabilidad total basados en diferentes cambios en los diferenciales y los tipos de interés. Estos escenarios también tienen en cuenta una estimación de los costes de cobertura de divisas a un año para ofrecer una rentabilidad totalmente cubierta. He presupuesto una tasa de impago del 1,5%, con una tasa de recuperación media del 30% para el mercado high yield a tipo fijo y un 60% más para el mercado flotante. Además, presupongo que cualquier cambio en las rentabilidades (TIR) es básicamente un pronunciamiento/aplanamiento de la curva, es decir, que no hay nuevas subidas de tipos en los próximos 12 meses. Veamos a continuación los tres escenarios, para los bonos high yield y FRN denominados en dólares estadounidenses, euros y libras esterlinas totalmente cubiertos.

¿Qué podemos deducir de lo anterior?

- Para los inversores en dólares estadounidenses, el riesgo-remuneración desde una perspectiva absoluta empieza a parecer interesante; la tasa de equilibrio de los diferenciales es lo suficientemente atractiva como para que deba haber una ampliación de los diferenciales de más de 200 pb antes de que el mercado FRN comience a generarle pérdidas. Como contexto, esto significa unos diferenciales de alrededor de 650 pb y una rentabilidad todo incluido (all-in-yield) de casi el 9%, un nivel que reflejaría una recesión. En el caso del mercado a tipo fijo-mayor datos de diferenciales (con una mayor sensibilidad a los cambios de los diferenciales), las pérdidas absolutas empezarían antes, al nivel de los 150 pb (rodeado con un círculo). En resumen, esto indica un ratio de riesgo-remuneración razonablemente atractivo, con rentabilidades potenciales de un solo dígito alto o dos dígitos bajos. Para los inversores en euros y libras esterlinas, la situación es algo menos favorable, debido a las menores rentabilidades (TIR) de partida. En Europa especialmente hay mucho rojo.

- En un escenario alcista, con una gran ajuste de los diferenciales y un retroceso de las rentabilidades (TIR), la duración baja de los tipos de interés de los FRN funciona muy bien, ya que toda subida de las rentabilidades (TIR) de los bonos de gobierno no tendría ningún impacto en las rentabilidades (ya que se reajustan periódicamente a la rentabilidad (TIR) de los bonos de gobierno), mientras que la mayor duración del mercado de renta fija actúa como lastre negativo si los tipos suben (círculo azul).

- En un escenario bajista, con unos diferenciales más amplios y unas rentabilidades (TIR) más bajas, el spread duration más bajo del mercado FRN también juega a su favor con respecto al mercado de renta fija (círculo azul con línea de puntos).

- El high yield a tipo fijo se comporta mejor si tanto las rentabilidades (TIR) como los diferenciales bajan (recuadro negro), algo que quizá podría ser compatible con una vuelta a un estímulo monetario como una expansión cuantitativa.

Dada la relativa fortaleza de la economía estadounidense y global, es muy poco probable que vuelva la expansión cuantitativa; en mi opinión, esto daría una ventaja a los FRN en los escenarios de rentabilidad más probables. Sin embargo, he de señalar que esto se basa en varias hipótesis, por lo que debe considerarse como teoría. Además, hay otras variables que podrían influir, como la falta de aumento del capital de los FRN, ya que cotizan casi a valor nominal, y cualquier aumento de las tasas de impago por encima del 1,5%.

A pesar de ello, la capacidad de adaptación inherente de los FRN, mediante su bajo diferencial y duración de los tipos de interés, podría ser un factor de apoyo para la clase de activos en 2019. Este podría ser un buen año para el high yield flotante.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes