El BCE sale al rescate: ¿se avecina un «cueste lo que cueste 2.0»?

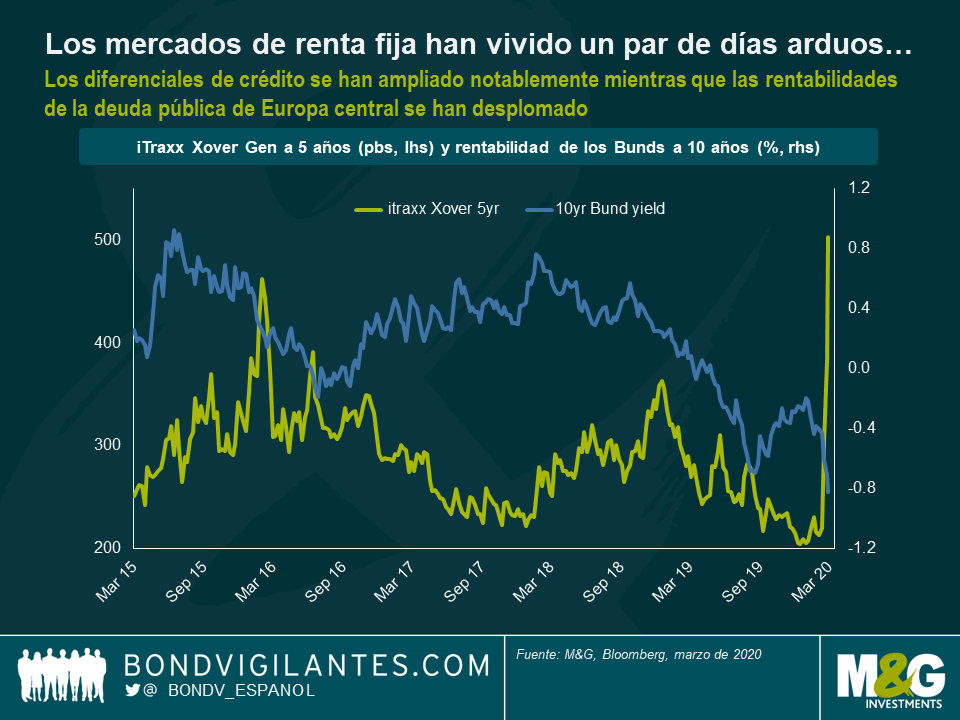

Los mercados de renta fija han vivido dos semanas arduas, por decirlo suavemente. El sentimiento de aversión al riesgo campa a sus anchas. En Europa, observando los monitores esta mañana, el iTraxx Xover (un índice precursor del riesgo crediticio asociado a los bonos «high yield» europeos) se disparó a su nivel más alto desde mediados de 2013, mientras que la rentabilidad ofrecida por los Bunds alemanes a 10 años cayó al mínimo histórico, situado por debajo del -0,8%.

En periodos anteriores de turbulencia del mercado, el Banco Central Europeo (BCE) ha salido al paso para anunciar la implantación de más estímulos monetarios. En marzo de 2016, tras un par de meses horrendos para los activos de riesgo, el BCE anunció su intención de aumentar escalonadamente su programa de expansión cuantitativa incorporando bonos corporativos a la lista de la compra. De modo aún más drástico, el famoso discurso «cueste lo que cueste» pronunciado por el ex presidente del BCE, Mario Draghi, en julio de 2012 se considera en gran medida uno de los principales factores que puso fin a la crisis de deuda europea. Habida cuenta del reciente empeoramiento de la situación creada por el COVID-19 y las posteriores reacciones de los mercados, toda la atención se centra ahora en Christine Lagarde y sus comentarios posteriores a la reunión del Consejo de gobierno del BCE celebrada el jueves. En mi opinión, el BCE dispone básicamente de tres opciones esta semana: continuar como siempre, responder de forma comedida o sacar el bazooka.

Opción nº1: Continuar como siempre

En este escenario, el BCE se limita a reconocer la mayor amenaza que supone el COVID-19 para las perspectivas económicas y la inflación a medio plazo en la zona euro, pero se abstiene de alterar su postura de política monetaria, que ya es sumamente acomodaticia. La tasa principal de depósitos se mantiene en el -0,5% y los volúmenes netos de compras previstos en el Programa de Compras de Activos (PCA) continúan a un ritmo mensual de 20.000 millones de euros. En este caso la explicación sería que la política monetaria por sí sola no basta, y la responsabilidad recaería ante todo en los gobiernos y la relajación fiscal. Apresurarse a tomar medidas monetarias urgentes de forma prematura de hecho podría ser contraproducente. Que el BCE cambie a una postura alarmista sin paliativos incluso podría asustar aún más a los mercados. Asimismo, considerando que la tasa de depósitos del BCE es ya profundamente negativa, dejando así poco margen para adoptar nuevos recortes de tipos comparado con otros bancos centrales, al BCE le podría parecer razonable en este momento mantener tanta munición como fuera posible para poder actuar decididamente en el futuro, en caso de que continúe empeorando la situación creada por el COVID-19.

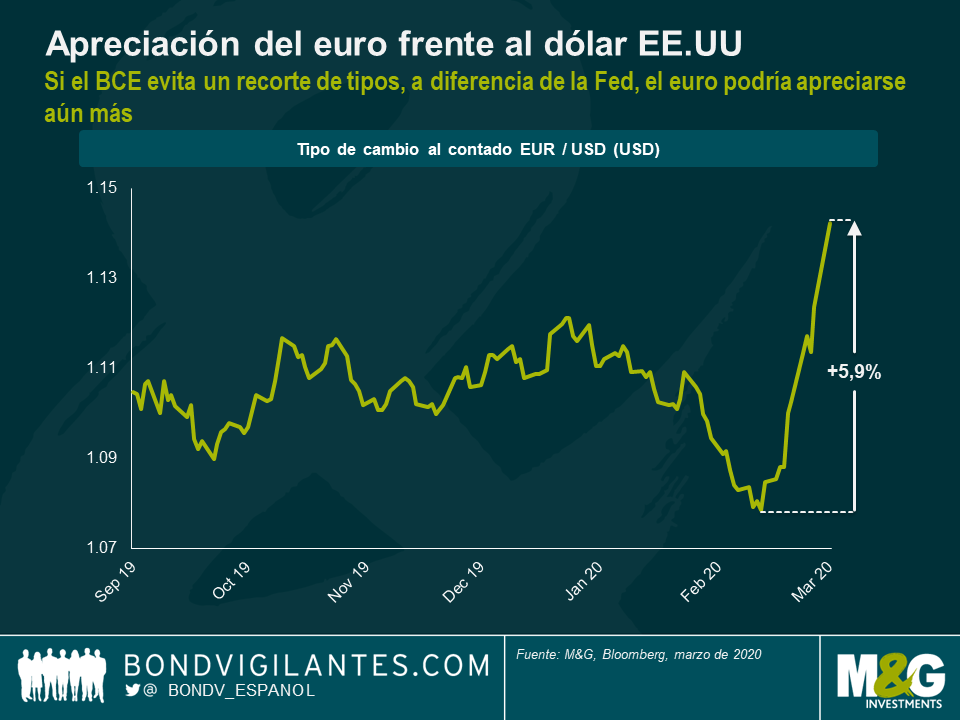

Aunque puede haber razones válidas que justifiquen este planteamiento de “continuar como siempre”, no me parece un escenario probable. En primer lugar, los participantes del mercado albergan altas expectativas en torno a los nuevos estímulos monetarios que podría ofrecer el BCE. En el momento de redactar esto, la probabilidad implícita de ver un recorte de tipos de interés el jueves, mediante el uso de swaps sobre índices a un día, roza el 100%. Desde luego, el BCE no tiene obligación alguna de satisfacer las expectativas del mercado, pero esquivar el recorte de tipos que todo el mundo espera podría generar turbulencias adicionales en los mercados financieros, algo que el BCE preferiría evitar. En segundo lugar, en un mundo en que otros bancos centrales (p. ej. la Fed, el Banco de Australia y el Banco de Canadá) han decidido recortar los tipos en respuesta al COVID-19, el BCE podría convertirse rápidamente en “el bicho raro” al mantener estables los tipos, lo cual ejercería una mayor presión alcista sobre el euro. La divisa ya se ha apreciado casi un 6% frente al dólar estadounidense desde mediados de febrero. La incesante revalorización del euro sería, no obstante, otro obstáculo para las empresas europeas basadas en la exportación (y, por ende, para la economía de la zona euro en su conjunto), que ya sufre un deterioro de la demanda e interrupciones de la cadena de suministro provocadas por el COVID-19. Para ser claros, el mandato del BCE no implica gestionar activamente la apreciación del euro en el mercado de divisas. Sin embargo, poner fin al reciente recorrido alcista del euro tendría, como mínimo, un efecto secundario deseable similar a un recorte de tipos, sin ser la principal razón que lo justificase, y además serviría para situar la inflación de Europa más cerca de su objetivo a través de subidas de precio de las importaciones.

En un intento de calmar a los mercados, con la ventaja adicional de moderar la apreciación del euro, creo que el BCE pasará a la acción el jueves. En ese caso, sin duda surge la pregunta clave de hasta dónde llegará el BCE. Esto nos deja con las opciones 2 y 3.

Opción nº2: Respuesta comedida

En este escenario, el BCE recorta los tipos de interés de forma modesta, por ejemplo, en 10 puntos básicos (pbs). Esta medida reduciría la principal tasa de depósitos a un nuevo mínimo histórico del -0,6%. Simultáneamente, las compras netas mensuales de activos se incrementan quizás hasta 60.000 millones de euros o incluso 80.000 millones al mes, lo cual supondría triplicar o cuadruplicar los volúmenes de compras, respectivamente, con respecto al nivel actual de 20.000 millones, aunque no sería nada extraordinario. En épocas pasadas, el BCE solía situar su programa de compras de activos en 60.000 millones de euros (de marzo de 2015 a marzo de 2016 y de abril a diciembre de 2017) y 80.000 millones al mes (de abril de 2016 a marzo de 2017).

Aunque este escenario es quizás el más probable, supuestamente es también el menos deseable, dado el riesgo de que el BCE se lleve lo peor de ambos escenarios. Una medida de política monetaria moderada del BCE, a menos que venga acompañada de estímulos fiscales sustanciales, probablemente no sea suficiente para infundir una confianza duradera en los mercados, debido a la indiferencia que mostraron al recorte de 50 bps aplicado por la Fed. Es perfectamente posible que el sentimiento de aversión al riesgo se intensifique aún más hasta el punto de provocar una crisis de mercado en toda regla. Simultáneamente, el BCE habría agotado parte de su munición, lo que limitaría el margen para adoptar medidas de política de emergencia adicionales que podrían hacer falta en el futuro si los perjuicios económicos causados por el brote de COVID-19 superan las previsiones actuales.

Opción nº3: Sacar el bazooka

Aquí la idea es crear otro momento «cueste lo que cueste» que sirva de inmediato para tranquilizar a los mercados y evite que cunda el pánico entre los inversores. Esto, si se deja sin control, podría comprometer la estabilidad del sistema financiero y, en última instancia, amenazar a la economía real. En este escenario, el BCE actuaría con valentía en ambos frentes, tanto en tipos de interés como en compras de activos. Los tipos se recortan como mínimo 25 puntos básicos, lo cual rebajaría la tasa de depósitos del BCE hasta el -0,75%, en consonancia con el tipo oficial del Banco Nacional Suizo. Por otro lado, los volúmenes de compras según el PCA se incrementan en una cantidad superior a 80.000 millones de euros al mes, quizás hasta 100.000 millones de euros. Cabe destacar que para indicar a los participantes del mercado que al BCE todavía le queda munición para seguir aumentando escalonadamente las compras de activos en el futuro si fuera preciso, podría ser necesario implantar ciertos cambios en las normas del PCA.

- A tenor de las normas del Programa de Compras del Sector Público (PSPP, por sus siglas en inglés) adscrito al PCA, las compras de bonos del Estado vienen determinadas por la clave de capital del BCE. Dado el elevado peso que otorga Alemania a su clave de capital, combinado con su relativamente bajo nivel de endeudamiento (de hecho, Alemania cerró 2019 con un superávit presupuestario récord de 13.500 millones de euros) los Bunds se han convertido en un cuello de botella en el programa. Para habilitar un margen de maniobra de manera significativa, podría suspenderse temporalmente la regla aplicada a la clave de capital, lo que permitiría al BCE decantar sus compras más intensamente hacia los bonos BTP italianos, una categoría de bonos que abunda. Huelga decir que desde el punto de vista político esta medida resultaría bastante polémica. No obstante, dado que el brote de COVID-19, de momento, está afectando a Italia con mayor severidad que a otros países europeos, el cambio de norma parece, como poco, justificable. Si el BCE alguna vez ha querido suspender la clave de capital, este es el momento de hacerlo.

- Las normas del Programa de Compras del Sector Corporativo (CSPP) adscrito al PCA no contemplan la compra de bonos emitidos por bancos. Al representar los bonos bancarios en torno al 30% del universo de bonos corporativos de categoría de inversión europeos, su inclusión en el CSPP ayudaría a aumentar considerablemente la capacidad y también cumpliría otro propósito. La rentabilidad operativa de los bancos se resentiría por el fuerte recorte de tipos aplicado en el escenario «bazooka». Generar demanda de bonos bancarios dentro del CSPP, reduciendo de facto los costes de financiación, ayudaría a suavizar el golpe que sufriría el sistema bancario europeo.

Ahora bien, por muy convincente que pueda parecer sacar el bazooka, es una estrategia de alto riesgo. Si funciona y puede evitar una crisis indudable (tanto en los mercados como en la economía real) a través de medidas decisivas adoptadas anticipadamente por el BCE, Christine Lagarde alcanzaría de inmediato el rango de superestrella entre las autoridades de los bancos centrales. Sin embargo, si esto no se complementa con una relajación fiscal de manera concertada, el planteamiento «bazooka» también podría salir mal. Si las medidas resultan ineficaces, los mercados continúan desplomándose y fracasa la transmisión de estímulos monetarios en la economía real, no habría mucho más que pudiera hacer el BCE de aquí en adelante; asimismo, los mercados sabrían que el BCE (y otros bancos centrales) estarían quemando sus últimos cartuchos.

En resumen, Christine Lagarde no tiene nada que envidiar esta semana, ya que el BCE está atrapado entre la espada y la pared. La inacción, o la adopción de medidas tibias, podría provocar un mayor deterioro de la estabilidad del mercado, lo cual no tardaría en derivar en una crisis en toda regla, afectando tanto a los mercados financieros como a la economía real. No obstante, yendo «a por todas» ahora en un empeño por estimular la economía y dar un giro al sentimiento inversor antes de que las cosas se vuelvan más feas comporta el riesgo de quedarse sin margen de maniobra en un momento posterior. Sortear el derrumbe de los mercados va a ser una tarea complicada para los inversores. Al no existir un camino obvio que pueda emprender el BCE, o cualquier otro banco central a este respecto, apostar por un resultado de política monetaria específico es una estrategia arriesgada.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes