Los mercados de renta fija de China vuelven a mostrar solidez ante la crisis del COVID-19

Ayer, el Banco Popular de China (BPC) anunció un nuevo recorte de la tasa de interés preferencial de los préstamos a un año (uno de sus principales tipos de intervención), del 4,05% al 3,85%. Esta relajación de la política monetaria demuestra que, mientras China intenta escapar de la crisis del COVID-19, las presiones domésticas e internacionales sobre la segunda potencia económica mundial siguen siendo elevadas y su panorama permanece muy incierto. Las cifras de crecimiento del PIB, producción industrial, inversión en activos fijos y ventas minoristas en el primer trimestre publicadas la semana pasada ilustraron esta realidad: algunos inversores detectaron señales de que la economía estaba llegando a un punto de inflexión, mientras que otros los interpretaron como una confirmación de que la demanda global continúa deprimida y que la reapertura de la economía china tras el confinamiento será un proceso lento y gradual.

Para obtener cierta claridad en torno al futuro, puede ser útil examinar la evolución de los mercados financieros chinos. Desde un punto de vista de renta variable, mi colega Rob Secker expuso su perspectiva sobre las acciones chinas en una reciente entrada de blog (aquí).

Por lo que respecta a la renta fija, dada la segmentación de los mercados de deuda chinos y el enorme abanico de activos disponibles, es natural que se hayan registrado rentabilidades muy divergentes.

En su conjunto, los bonos soberanos denominados en renminbi (BSR) han mostrado una evolución relativamente buena, respaldados por los recortes implementados por el banco central en las tasas de interés preferenciales de los préstamos a 1 y a 5 años, el tipo de los servicios de préstamo bancario a medio plazo (MLF, a 1 año) y las tasas de las repos inversas a 7 y 14 días. Además, el BPC también ha inyectado directamente billones de yuanes en el sistema bancario, a través de operaciones monetarias de compraventa (OMC) y reduciendo el coeficiente de caja de los bancos.

Pese a estas medidas, el banco central chino ha sido relativamente comedido en su enfoque de la crisis del COVID-19, con lo que todavía tiene margen de maniobra para relajar más si cabe su política monetaria de empeorar la situación. Esto debería impulsar a la deuda soberana china a corto plazo, especialmente si tenemos en cuenta que las TIR de los BSR permanecen más elevadas que las de títulos equivalentes como los treasuries (actualmente, la TIR del bono chino a 5 años en CNY es del 2,0%, y la del bono a 10 años es del 2,6%). Dicho esto, y pese a estas TIR relativamente más altas, la liquidez tan reducida de los BSR frente a los bonos estadounidenses y las restricciones aún presentes sobre los flujos de capital en China hacen probable que los inversores se muestren todavía reacios a elevar de forma significativa su participación en emisiones de deuda china denominada en renminbi en el corto plazo.

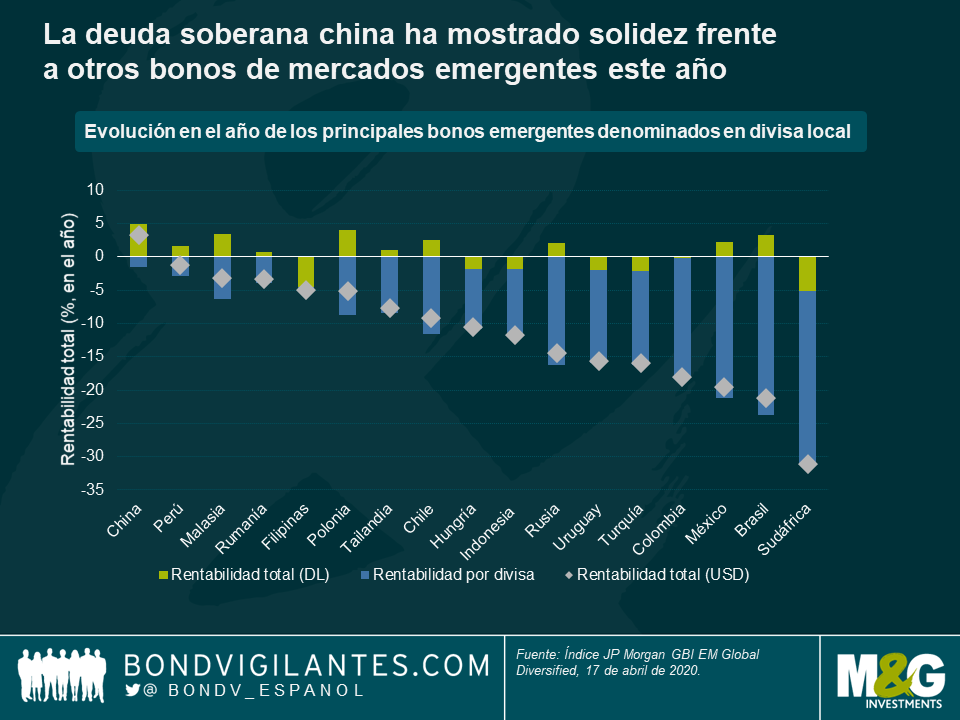

La divisa china ha sido una de las más destacadas de 2020, sobre todo comparada con las de otros mercados emergentes. Por este motivo, los BSR figuran entre los bonos soberanos de mejor comportamiento en el índice deuda emergente local de JP Morgan (si se calcula en dólares) en lo que va de año.

Debido a esta evolución superior, el renminbi parece caro comparado con otras divisas emergentes (sobre todo aquellas que se han depreciado de forma considerable este año) y es probable que quede rezagado de mejorar sustancialmente el sentimiento en torno a la demanda global y la crisis del COVID-19.

En lo que va de año, la divisa china se ha depreciado frente al dólar estadounidense, y hace poco volvió a romper la barrera de los 7 yuanes por dólar. En mi opinión, esto se debe más bien a la reciente fortaleza del USD que a debilidad fundamental del CNY, cuyo panorama sigue siendo relativamente sólido. Además, el BPC ha declarado a menudo que no tiene intención de devaluar el CNY para impulsar el crecimiento, y que su objetivo es mantener la estabilidad de la divisa a largo plazo. Por este motivo, ahora que el CNY cotiza muy cerca de mínimos multianuales frente al USD, su recorrido a la baja frente al billete verde parece limitado en cierta medida. Al mismo tiempo, de normalizarse las valoraciones del dólar, es probable que el CNY tenga un potencial al alza considerable.

Por lo que respecta al crédito, la gran segmentación de los mercados chinos ha conducido a discrepancias bastante pronunciadas en las rentabilidades en 2020. Pese a los altos niveles de endeudamiento de muchas compañías de capital estatal, el mercado en renminbi onshore (continental) ha mostrado solidez durante esta crisis, e incluso ha registrado pequeñas subidas según el índice S&P China Corporate Bond, una medida muy amplia de la deuda corporativa china. En parte, esta evolución positiva puede atribuirse al hecho de que muchos inversores en crédito denominado en yuanes tienden a tener enfoques de compra y retención (buy and hold), con lo que la clase de activos no ha sufrido las mismas presiones de venta forzada y tensiones de financiación en dólares que hicieron estragos en los mercados financieros en marzo. Muchos bonos corporativos en CNY también se benefician en cierta medida de una garantía estatal implícita, lo cual en general eleva la solidez del mercado. No obstante, hay excepciones, por supuesto.

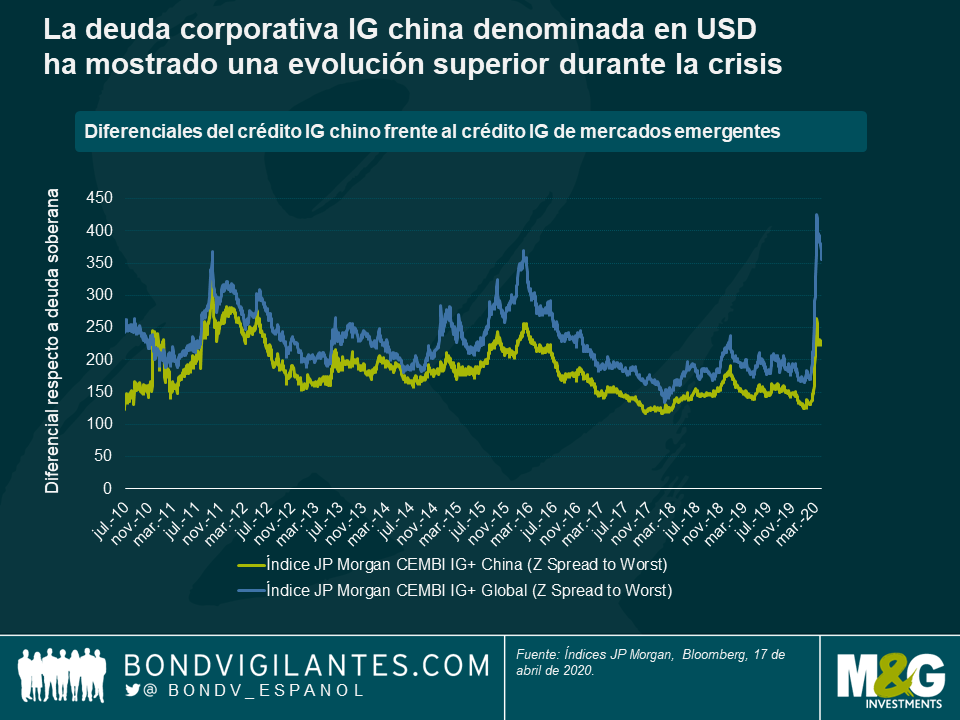

En cuanto al crédito chino denominado en dólares, los diferenciales se ensancharon en todo el espectro de riesgo. En el segmento con grado de inversión, dicho ensanchamiento ha sido relativamente comedido, y los bonos corporativos chinos han batido al índice emergente IG global en más de 100 puntos básicos (pb) de diferencial en lo que va de año. Parte de este resultado superior está probablemente justificado por las discrepancias de sector y calidad entre los bonos chinos y el índice de mercados emergentes en su conjunto, y por la solidez general histórica de los primeros. Pero en su conjunto, significa que —desde una perspectiva de valoración pura— hoy en día existen oportunidades de compra más atractivas para los inversores en emergentes fuera de China. Esta exuberancia relativa del crédito chino con grado de inversión también se ve exacerbada por la falta de transparencia de algunas compañías chinas y por los menores niveles de liquidez.

Por su parte, los bonos chinos high yield denominados en USD fueron objeto de una enorme oleada de ventas y vieron sus diferenciales superar los 1100 pb en marzo, pero ahora se han rehecho en parte de dichas caídas y cotizan en torno a 850 pb de media (índices JP Morgan CEMBI+). La mayoría de estos bonos son de compañías inmobiliarias muy apalancadas que se han visto afectadas directamente por el brote de coronavirus, con lo que todavía conllevan riesgos. Pero si uno se concentra en las empresas con balances más saneados, menores requisitos de liquidez y acceso a financiación doméstica, es posible encontrar oportunidades de inversión interesantes mediante un enfoque selectivo.

En última instancia, y aunque la crisis del COVID-19 no tiene precedentes y ha asestado un duro golpe a los mercados financieros, la solidez mostrada este año por la deuda soberana china y por el renminbi es tranquilizadora para los inversores. El crédito chino denominado en USD podría ofrecer oportunidades individuales atractivas, sobre todo en el segmento high yield, de naturaleza más especulativa. Naturalmente, invertir en China no está exento de riesgos. Sus autoridades siguen recibiendo duras críticas a nivel internacional por su aparente gestión inicial de la crisis, y es probable que las tensiones comerciales que surgieron el año pasado vuelvan a un primer plano tarde o temprano. En este momento tampoco está claro si el virus puede contenerse solamente mediante medidas de distanciamiento social, análisis masivos y cuarentenas. Sin disponerse de una cura adecuada o de una vacuna fácilmente disponible, podría producirse una segunda oleada de infecciones.

Sea cual sea su opinión, China fue el primer país afectado por el virus y ahora ha sido capaz de limitar su propagación (al menos de forma transitoria). En este contexto, es importante seguir prestando atención al gigante asiático en su avance hacia la normalización y la reapertura de su economía.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes