El pasado 24 de junio , el Banco Europeo de Inversiones (BEI) emitió su primer bono cotizado basado en la tasa SONIA, dando con ello un paso más en la reforma del índice de referencia en el Reino Unido. La emisión, de 1.000 millones de libras esterlinas y un plazo de 5 años, salió al mercado con un cupón de 35 puntos básicos sobre la tasa SONIA a 1 día. La operación podría servir de referencia para emisiones futuras en el mundo sin LIBOR que el Banco de Inglaterra y otros reguladores tienen en mente a partir de 2022. Asimismo, podría ayudar a los inversores a familiarizarse con la nueva mecánica y estructura de cupón.

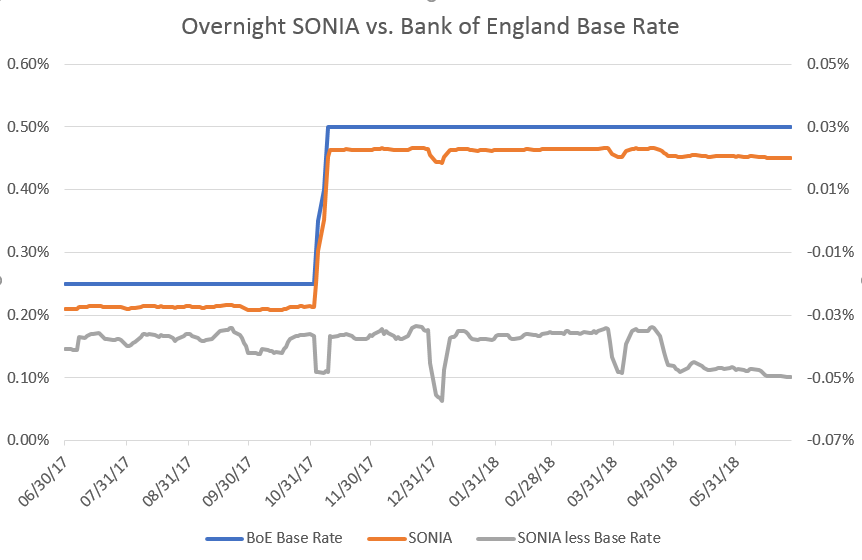

Esta no es la primera emisión basada en la tasa SONIA que realiza el BEI; la entidad se estrenó en 2010, pero el nuevo bono no es una mera réplica del anterior: se basa en la nueva tasa SONIA implementada en abril, que referencia un mayor rango de operaciones que la previa. La nueva emisión también tiene una fórmula de capitalización diferente, que en nuestra opinión podría convertirse en la estándar: los cupones se determinan capitalizando la tasa SONIA diariamente y añadiendo a continuación el margen de 35 pb (la emisión de 2010 capitalizaba la tasa SONIA y dicho margen de forma conjunta). Otro aspecto interesante de este nuevo bono es la tasa de referencia secundaria a emplearse en caso de que SONIA no esté disponible, definida como el tipo de interés básico del Banco de Inglaterra más el diferencial medio de la tasa SONIA respecto al mismo en los cinco días previos en los que la tasa SONIA sí estaba disponible, excluyendo las lecturas más alta y más baja de la misma (aproximadamente -5 pb desde abril, como puede verse a continuación). No obstante, todo apunta a que el avance realizado por el banco central y por el sector financiero en la reforma del índice de referencia asegurará que esta solución alternativa nunca tenga que utilizarse.

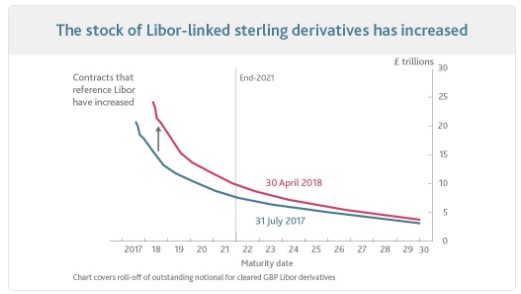

El Informe de Estabilidad Financiera publicado por el Banco de Inglaterra el 27 de junio explica la necesidad de abandonar la tasa LIBOR para evitar riesgos para la estabilidad financiera. Desde julio del año pasado, sin embargo, el volumen de contratos referenciados a la tasa LIBOR y con vencimiento posterior a 2021 (cuando dicha referencia tal vez no pueda calcularse de forma fiable) ha aumentado. Por consiguiente, la emisión de bonos cotizados de gran tamaño basados en la tasa SONIA por un actor importante como el BEI será bienvenida por el Banco de Inglaterra.

Autor invitado: David Covey (analista de entidades financieras, equipo de renta fija de M&G)

El final se acerca para el tipo interbancario de oferta de Londres (Libor). Diez años después de que surgieran sospechas sobre la manipulación de este tipo de interés fundamental durante la crisis financiera, los reguladores están incrementando sus esfuerzos para sustituir los tipos del índice de referencia. El Banco de Inglaterra (BoE) y la Reserva Federal de EE. UU. llevan la voz cantante, mediante la propuesta de nuevos índices de referencia y la fijación de enero de 2022 como fecha límite para su entrada en vigor, pero no son los únicos. Japón y Suiza también están embarcados en el proceso de sustitución del Libor y el Banco Central Europeo (BCE) anunció hace poco que tenía previsto crear un competidor para el tipo europeo de oferta interbancaria (Euribor) antes de 2020.

Las implicaciones de la muerte del Libor son enormes. También son inciertas, ya que no solo dependen de cómo se sustituirán los tipos Libor, sino de qué los sustituirá.

El temor a la manipulación es solo uno de los ingredientes de la reforma, aunque es cierto que su peso es importante. El anhelo por parte de los reguladores de incrementar la transparencia y la credibilidad, mediante tipos basados en transacciones y la administración de bancos centrales respectivamente, también son factores que se tienen en cuenta. Otro es sencillamente el problema de que el préstamo que se supone que deberían reflejar los tipos Libor (préstamos no garantizados) ha caído en picado desde la crisis. Según la Fed, en el mercado estadounidense hay poca o ninguna negociación en más de la mitad de los vencimientos Libor estándar. No parece buena idea solicitar a los bancos las presentaciones del Libor cuando no disponen de transacciones en las que basar sus cotizaciones.

Cuesta encontrar un mercado de inversión que no tenga exposición al Libor. El más importante, con diferencia, es el de permutas financieras (swaps) y otros productos derivados, con un importe nocional vivo de más de 400 billones de USD a finales de 2016. Casi todos los títulos respaldados por activos (ABS) europeos están basados en el Libor, puesto que constituye una parte importante del mercado ABS estadounidense. Pese a que la mayoría de deuda corporativa es a tipo fijo, los préstamos apalancados suelen estar ligados al tipo flotante Libor y muchos instrumentos híbridos corporativos e instrumentos de capital bancario o de aseguradoras tienen reajustes Libor o basados en swap. Cualquier cambio que se produzca en este tipo de interés fundamental tendrá consecuencias tanto en los mercados como en la calle, puesto que un porcentaje de las hipotecas para vivienda y de los préstamos para pequeñas y medianas empresas también está vinculado al Libor. Es posible que algunas de las exposiciones venzan antes de 2022, pero una parte considerable seguirá estando viva en la fecha de transición prevista.

Existe incertidumbre acerca de cuáles serán los nuevos índices de referencia y también acerca de cómo realizará el mercado la transición hacia los mismos. En este último aspecto, ha habido avances y la comisión organizada por el BoE recomendó el índice SONIA (Sterling Overnight Interest Average) como tipo de índice de referencia, mientras que Estados Unidos propuso el BTFR (Broad Treasury Financing Rate), un tipo basado en transacciones simultáneas a un día. Sin embargo, todavía no está claro cómo se extrapolarán estos tipos a un día para crear una curva completa. Además, el hecho de que un tipo de índice de referencia sea garantizado (es decir, el BTFR) y otro sea no garantizado (es decir, el SONIA) podría generar problemas de comparabilidad. Aunque, a mi modo de ver, todo esto es insignificante al lado de los problemas que puede acarrear la transición. Incluso si se alcanzara un acuerdo unánime acerca de los nuevos tipos, ¿cómo vamos a convertir los billones de dólares de los contratos basados en el Libor en los nuevos índices de referencia? Y ¿qué va a pasar con los contratos que no se cambien?

Hay varias posibles soluciones, pero ninguna es perfecta. Se está desarrollando un Protocolo de la Asociación Internacional de Swaps y Derivados (ISDA), pero es voluntario y no se aplicará de forma automática a bonos y otros instrumentos de efectivo. Una solución legislativa, que forzara el cambio de los contratos a los nuevos tipos de referencia, sería viable; sin embargo, esta idea no despierta mucho entusiasmo entre los legisladores y existe incertidumbre acerca del trato que se dará a los contratos transfronterizos.

Una propuesta atrevida sería cambiar la definición del Libor en paneles de referencia, como Bloomberg y Reuters, pero no sería una opción del todo transparente y, tal como ocurre con las soluciones anteriores, seguiría planteando la cuestión fundamental de cómo definir los diferenciales apropiados entre los tipos nuevos y el Libor actual. Por ejemplo, el diferencial estaría justificado si el riesgo de crédito heredado en un tipo de sustitución fuera diferente del del Libor. Esto cobraría especial importancia si el primero estuviera garantizado, ya que el Libor no lo está y, por lo tanto, debería ser superior. Pedir que los bancos sigan utilizando el Libor para sus cotizaciones de forma indefinida carece de efecto práctico, aunque sospechamos que sus ganas de hacerlo son limitadas debido a las preocupaciones sobre la responsabilidad jurídica.

Los inversores deberían preocuparse por este asunto. Si presuponemos que se sigue un protocolo ISDA para los swaps, es posible que los emisores y los inversores deban cambiar los documentos sobre bonos y préstamos uno a uno, lo que representa una enorme cantidad de trámites administrativos y, en algunos casos, requiere el consentimiento de todos los inversores. Además, de este modo es probable que algunas inversiones «huérfanas» queden intactas, con la consecuente pérdida de valor. El clásico tipo de referencia alternativo anotado en la documentación de los bonos, en el caso de que las cotizaciones del Libor no estuvieran disponibles, sería una fijación anterior del Libor. De hecho, es habitual que las empresas no tengan idioma alternativo para los documentos de bonos cuando no disponen de cotizaciones del Libor. Esto podría hacer que el tipo se fijara de forma permanente en la última fijación del Libor, lo que perjudicaría a los inversores en entornos de curvas de rentabilidades con pendientes ascendentes. Los emisores que acceden reiteradamente a los mercados de capital tienen incentivos para tratar a los inversores de forma justa (es decir, para no recaer en esta medida por incumplimiento); pero eso no es aplicable a otros, como los emisores corporativos puntuales o las transacciones ABS promocionadas por empresas ya desaparecidas (p. ej., Lehman Brothers).

Los inversores ya pueden empezar a protegerse. Para hacerlo, pueden comunicar sus inquietudes a los reguladores, ya sea directamente o mediante asociaciones del sector. Si lo prefieren, también pueden exigir que las nuevas transacciones tengan un idioma alternativo, lo cual les serviría de protección llegado el peor de los casos. Puede parecer acertado alejarse de las exposiciones que presenten un mayor riesgo de devolver tipos de retroceso que destruyan valor, sobre todo teniendo en cuenta que el mercado todavía no ha calibrado el riesgo. Sospecho que, en último término, la gran mayoría de las exposiciones realizarán la transición hacia los nuevos tipos con fluidez en algún momento, pero los inversores deberían saber que la muerte del Libor puede conllevar el riesgo real de pérdidas en algunas inversiones de renta fija.