Los bancos turcos han sido objeto de un mayor escrutinio en las últimas semanas, puesto que los acontecimientos políticos han desencadenado una crisis de confianza, con una ola de ventas de liras turcas (que acumula una caída del 38% frente al dólar en lo que va del año y del 26% desde finales de junio, última fecha de publicación de resultados de los bancos), una gran ampliación de las rentabilidades (TIR) de los bonos de gobierno y una ampliación aún mayor de las rentabilidades (TIR) de la deuda no garantizada de los bancos.

Desde el punto de vista de los fundamentales, hay motivos que justifican la preocupación por el sector bancario turco, debido al deterioro de las perspectivas macroeconómicas, agravadas por la debilidad estructural:

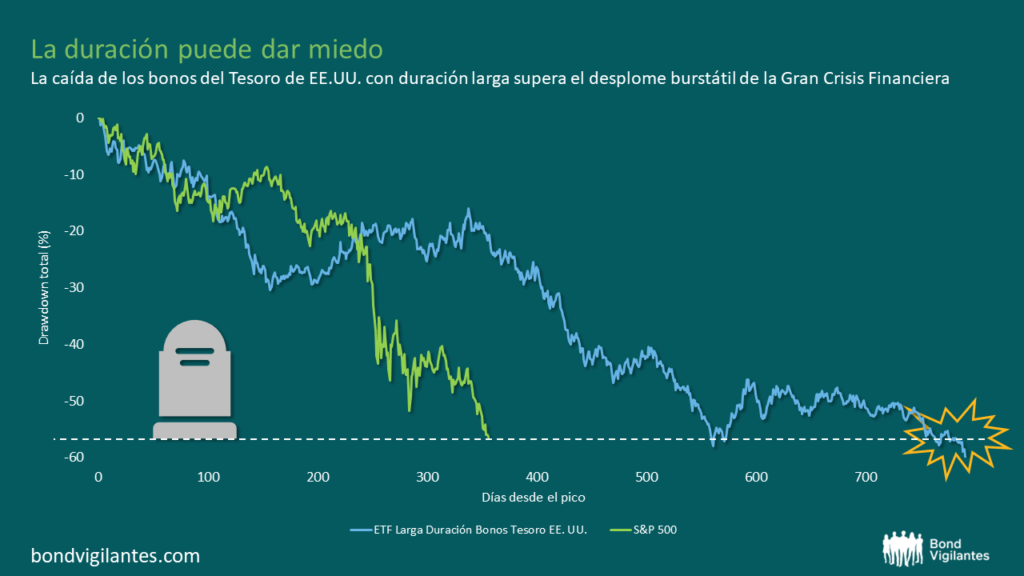

– Desajuste entre activos y pasivos. Los bancos dependen de los inversores internacionales para tener una financiación «estable», debido al escaso desarrollo del mercado de deuda local y a la popularidad de los depósitos a corto plazo en Turquía. El vencimiento medio ponderado de la deuda externa es de unos cinco años y debe prorrogarse para financiar los préstamos a largo plazo a los prestatarios locales (el ratio préstamo/depósito del sistema era de aproximadamente el 120% a fin de junio); hasta ahora, los bancos han podido prorrogar su financiación (con un ratio de roll-over de entre el 90% y el 110% en los últimos cinco años), pero su capacidad de hacerlo a un coste razonable depende de la confianza del mercado.

– Exposición a divisas. Las posiciones netas de divisas de los bancos turcos están cubiertas por los balances, lo que significa que las posiciones generales de divisas pendientes han sido prácticamente nulas; no obstante, dependen de los bancos internacionales para prorrogar las coberturas. Esto no reduce los riesgos indirectos para la calidad de los activos y el capital que supone la exposición a los préstamos en divisas. A fin de junio de 2018, el crédito en divisas, que está limitado a los bonos corporativos, suponía el 36% de la cartera de préstamos de los bancos. No todos esos prestatarios en divisas tienen liquidez en divisas ni generan flujos de caja en divisas, lo que supone una amenaza para la calidad de los activos de los bancos en un crisis de divisas prolongada, cuando los costes del pago de la deuda resultan más problemáticos. La depreciación de la lira afecta también a los ratios regulatorios de los bancos: los bancos tienen su patrimonio principal sobre todo en liras turcas y algunos han emitido deuda subordinada en divisas, lo que les proporciona una cobertura parcial; los bancos grandes han comunicado que una depreciación del 10% de la lira tiene de media un impacto de entre 40 y 60 pb en su Tier 1 y ratio de suficiencia de capital (capital total).

– Flexibilización de las normas reglamentarias. Ha provocado un debilitamiento de los fundamentales (colchones de capital y calidad de los activos) y reduce de forma importante la visibilidad y reduce la confianza en la publicación de resultados. La flexibilización de las normas reglamentarias ha consistido principalmente en la relajación de los requisitos del nivel de riesgo —p. ej., permitiendo a los bancos elegir una agencia de calificación más favorable para las ponderaciones de su exposición soberana— y la relajación de las normas sobre la reestructuración y las provisiones. Algunas de las medidas más recientes —como la suspensión temporal de valoración a precios de mercado de las carteras de valores de renta variable disponibles a la venta y la rebaja del límite de los swaps con bancos extranjeros— pretendían amortiguar el impacto de la ola de ventas de los bancos y frenar la devaluación de la divisa. Sin embargo, creemos que la mejor forma de recuperar la confianza de los inversores es ofrecer un marco sólido de regulación y supervisión bancaria.

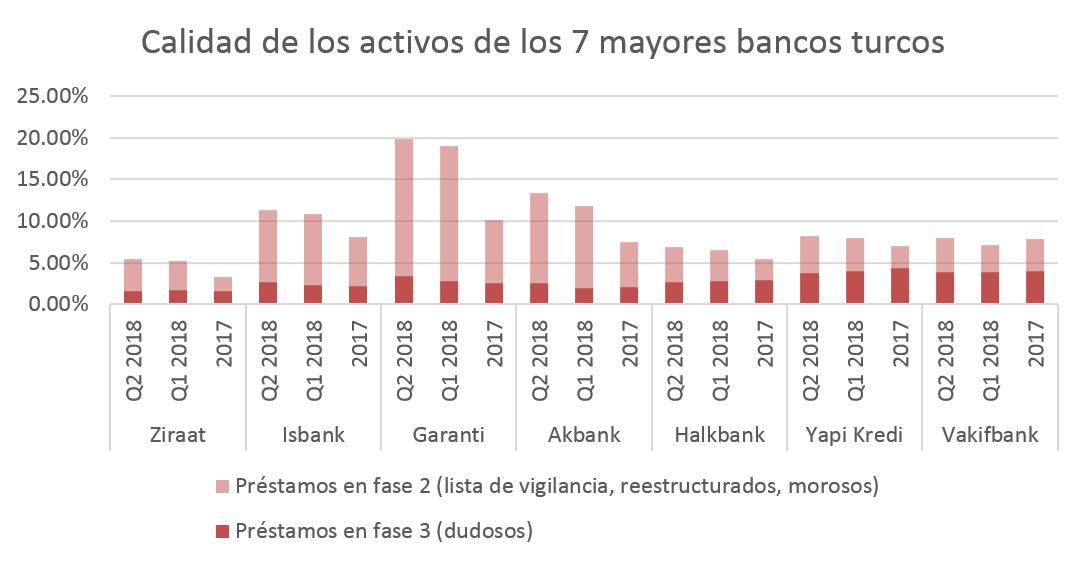

– Evidencia de un aumento de los préstamos reestructurados en los bancos. Hay indicios de que la economía se ha sobrecalentado, especialmente el año pasado, cuando se registró un crecimiento del PIB superior al potencial (7%), alentado en parte por el plan de préstamos garantizados del Gobierno (por unas 220.000 millones de liras turcas en 2017 o el 7% del PIB). El crecimiento de los préstamos bancarios lleva un tiempo entre el 15% y el 20% y el apalancamiento corporativo se ha deteriorado, del 63% del PIB en 2012 al 85% del PIB en 2017 (fuente: Banco de Pagos Internacionales). La mayor parte del aumento del apalancamiento corporativo se ha debido al crédito bancario, que supone casi tres cuartas partes del total. Los bancos han comunicado también un fuerte aumento de préstamos reestructurados/en lista de vigilancia, debido en parte al cambio a una nueva norma de información financiera (IFRS9), que obliga a los bancos a reconocer las pérdidas al principio y que los bancos han interpretado con diversos grados de conservadurismo. Ha habido un par de reestructuraciones de alto perfil de grandes bonos corporativos y algunos indicios anecdóticos de divergencias en la presentación de la misma exposición.

Fuentes: M&G, estados financieros de los bancos.

En este contexto, ¿pueden beneficiarse los bancos públicos o de propiedad extranjera de apoyo externo si la crisis se agrava?

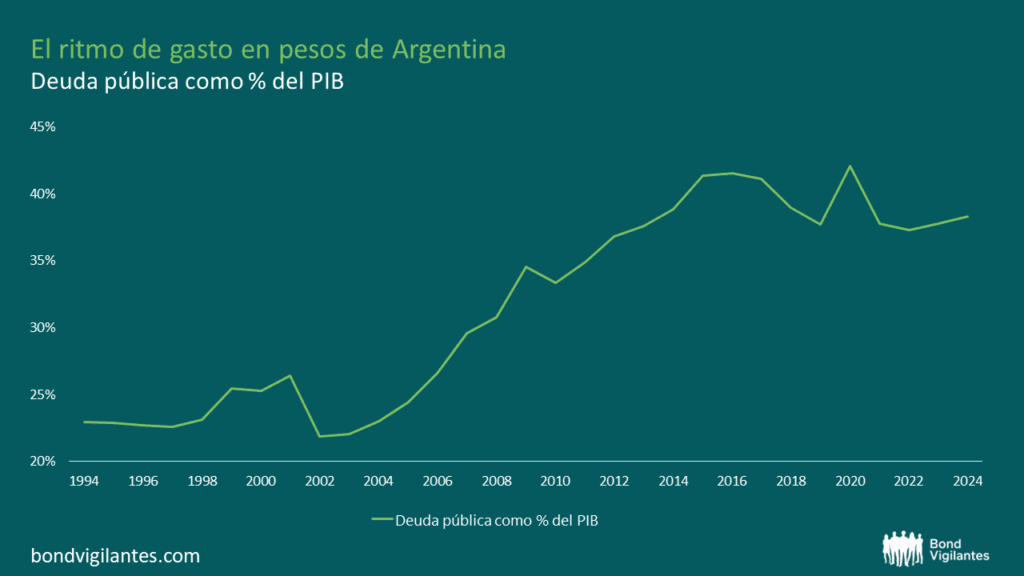

La disposición y la capacidad de un banco matriz (y sus accionistas) para respaldar el capital y la financiación son bastante imprevisibles, aunque hasta ahora los bancos extranjeros han apoyado a sus filiales turcas. Por ejemplo, BBVA adquirió un 9,95% adicional en Garanti en 2017, elevando su participación hasta casi el 50%. En junio, Unicredit inyectó 500 millones de dólares capital para respaldar a Yapi Kredi, participada a través de una empresa conjunta con un grupo industrial turco. El bajo nivel de deuda pública (28% del PIB) indica que, en teoría, hay cierta capacidad para respaldar los bancos estatales. Sin embargo, los bancos estatales se han visto penalizados por los intentos del Gobierno de alentar el préstamo y el cálculo del coste del riesgo puede haber sido erróneo. Por último, también hay cuestiones específicas, como en el caso de Halkbank, banco estatal, que se enfrenta a sanciones de EE. UU. por su vinculación con Irán.

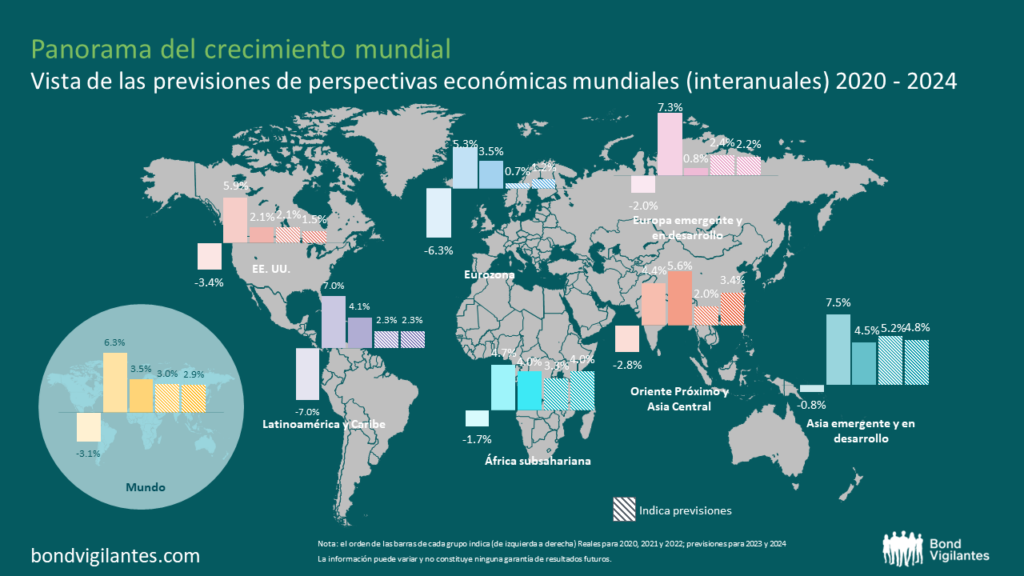

¿Es esta una repetición de la crisis de principios de la década de 2000?

Aunque es tentador trazar paralelas entre ahora y la última grave crisis bancaria y de las divisas de hace dos décadas, creemos que, a pesar de los retos actuales, el sistema bancario parece algo diferente, lo que no significa que las tendencia actuales no resulten preocupantes. Actualmente, la supervisión es mejor y más estricta en general, y los bancos tienen posiciones de divisas pendientes muy pequeñas, aunque como hemos apuntado antes el impacto indirecto de la exposición a divisas es un verdadero motivo de preocupación. A principios de la década de 2000, los bancos estaban deficientemente regulados y las quiebras se produjeron en medio de escándalos de corrupción y estafas que socavaron la confianza. Los balances de los bancos eran también muy diferentes, ya que en su mayoría tenían valores de deuda de gobiernos, financiados con fondos a corto plazo. La liquidez era muy deficiente y los bancos más débiles tuvieron finalmente que sus bonos a precios muy reducidos para conseguir liquidez. Los bancos no cubrían su riesgo de divisas y sufrieron pérdidas relacionadas con las divisas.

Fuentes: BDDK, TCMB (Banco Central de Turquía), informes de bancos, informes de dirección, Banco Internacional de Pagos, Bloomberg, Comisión Europea.