Colaborador invitado: Saul Casadio (analista de crédito, M&G Investments)

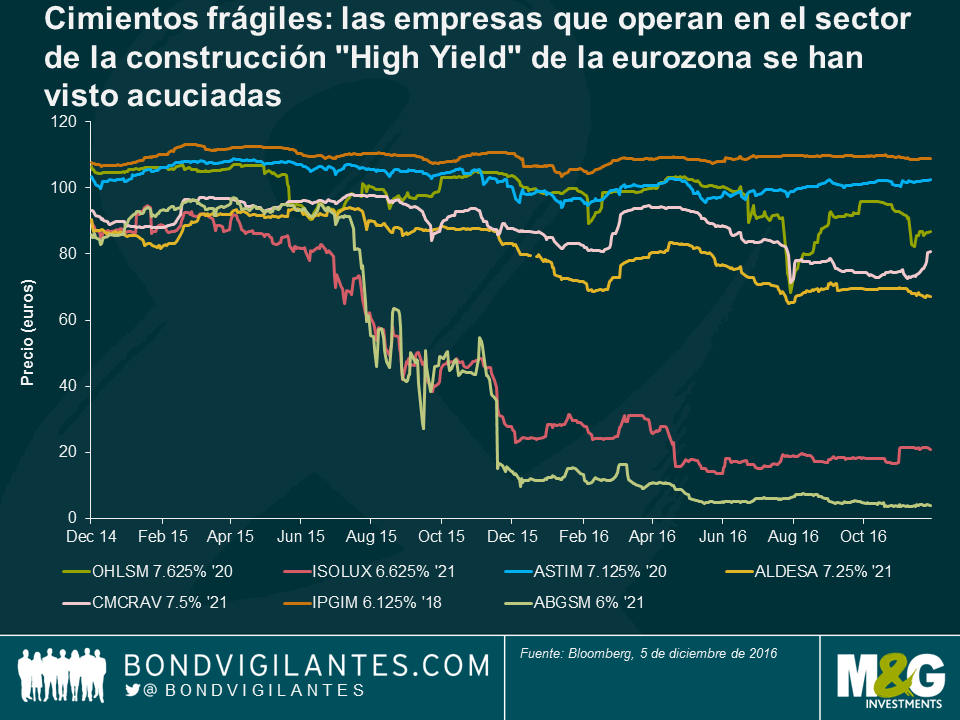

A pesar de la excelente evolución del sector «High Yield» europeo en los últimos dos años, al ofrecer una rentabilidad media del 4,9% anual, una parte del índice se ha quedado considerablemente rezagado. Durante el mismo periodo los bonos emitidos por empresas constructoras han arrojado una rentabilidad media anual del -18,4%. Como puede verse en el gráfico adjunto, de los siete emisores integrados en el sector, solo dos cotizan actualmente por encima de la par, dos ya se han sometido a una reestructuración, acarreando fuertes pérdidas a los bonistas, y los tres restantes cotizan muy por debajo de la par. En esta publicación, analizo las razones de esta evolución tan pésima del sector de la construcción comparado con el resto del mercado.

Recurrir a una estructura de capital apalancado para financiar una actividad de construcción siempre ha sido cuestionable, ya que, para ser sostenible, dicha estructura precisa de unos flujos de caja relativamente estables a lo largo del ciclo económico. Sin embargo, las empresas constructoras experimentan unos flujos de caja volátiles e impredecibles. Además, la actividad de la construcción depende enormemente de la disposición de los bancos a ofrecer garantías para la ejecución de obras, algo que, en última instancia, depende de que se tengan buenas calificaciones de crédito, lo cual no es compatible con una estructura de capital apalancado.

Existen diversas analogías que aluden a un proyecto de edificación chapucero para explicar el mal comportamiento del sector de la construcción durante los últimos dos años.

Los cimientos eran débiles. La construcción es un negocio exigente. Dado que las obras normalmente se adjudican a través de un proceso de licitación, las empresas constructoras operan en un entorno de competencia casi perfecta. Las barreras de entrada se limitan a credenciales técnicas y al tamaño del proyecto. En algunos mercados no es extraño presentarse a concursos para ganar proyectos sin ánimo lucrativo en previsión de poder generar beneficios mediante la realización de ajustes en el presupuesto durante la ejecución, lo cual evidentemente es una estrategia muy arriesgada de ganar dinero y propensa al riesgo de litigio. Por otro lado, las obras de construcción comportan un riesgo de ejecución significativo en función del tipo de contrato que se firme (precio cerrado o basado en el volumen) y no es infrecuente que los proyectos de precio cerrado generen cuantiosas pérdidas de efectivo.

Los flujos de caja inestables también agravan la fragilidad de los cimientos del negocio. Las obras de construcción suelen presentar un perfil de flujos de caja irregular, dado los anticipos que deben pagarse y las liquidaciones finales, lo cual se traduce en un capital circulante y deuda bruta volátiles. Las variaciones de las condiciones de pago y cobro, los pagos anticipados y las demoras producidas a causa de litigios podrían generar bruscas oscilaciones de los recursos ajenos.

Las mediciones eran inexactas. El EBITDA declarado, uno de los indicadores clave de rendimiento empleado por los inversores, es solo un indicador aproximado cuando se refiere al sector de la construcción. El método contable que se emplea para las obras de construcción (a saber, el porcentaje de ejecución) proporciona flexibilidad por lo que respecta al reconocimiento de beneficios (o pérdidas) durante la vigencia de un proyecto. Diría que la generación de flujos de caja es un indicador mejor, ya que el estado de flujos de caja está menos expuesto a la gestión contable.

Los cálculos eran erróneos. Los inversores calculan el riesgo crediticio del apalancamiento neto respecto al activo, pero este cálculo es engañoso en la actividad de construcción. Las empresas constructoras suelen contabilizar un alto saldo de tesorería, pero solo dispone de una pequeña parte del mismo a nivel corporativo, pues la mayoría está inmovilizado en empresas que colaboran en el proyecto para financiar las obras de construcción. El apalancamiento bruto es un indicador más preciso para medir el riesgo de crédito en la construcción. Por otra parte, la mayoría de empresas constructoras se autofinancian a través de diversos medios de financiación sin recursos, que normalmente se reflejan fuera del balance, algo que posiblemente no todos los inversores detectan en los pies de página cuando se declaran estas partidas.

Las modificaciones hacen aún más imprecisas las mediciones. Dados los arduos fundamentales que presenta este negocio, diversas empresas constructoras que buscan fórmulas mejores de ganar dinero, han invertido en proyectos denominados «construir-explotar-transferir» (BOT, por sus siglas en inglés) para retener de facto la titularidad y las ventajas económicas derivadas del activo durante un periodo determinado en vez de efectuar pagos en efectivo. Esto no ha hecho sino agravar los problemas de medición comentados anteriormente, ya que los bonistas solo pueden recurrir a la empresa constructora (no a los activos de la concesión), pero al declararse las cifras solo en términos consolidados los inversores ven limitada su capacidad para rastrear el rendimiento operativo del negocio.

Sospechas de corrupción. Las noticias sobre supuestos casos de corrupción han sacudido a la construcción más que a otros sectores y los volúmenes de contratación han acusado la aversión de los inversores a las irregularidades de gobierno corporativo que presentan algunas empresas del sector.

Un edificio derrumbado no tiene mucho valor. Las cuantías de capital que recuperan los titulares de bonos reestructurados hasta ahora han sido bajas, dado el brusco deterioro que sufren los resultados de explotación de estas empresas durante las negociaciones de reestructuración. La construcción exige un respaldo bancario sólido y continuado para financiar las necesidades de capital circulante, así como obtener los avales necesarios que permitan licitar para ganar nuevos concursos de obras. Ambas cosas son difíciles de conseguir cuando la empresa se encuentra inmersa en una reestructuración.

A tenor de las pérdidas sufridas en algunas operaciones, los inversores han reevaluado el riesgo de crédito que presenta el sector y, a juzgar por los actuales niveles de contratación, sería casi impensable que llegue al mercado una nueva operación «high yield» de este sector en el futuro próximo. Si ese día llegara otra vez, los inversores deberían ser conscientes de que levantar una estructura de capital apalancada a partir de estos frágiles cimientos de negocio entraña un riesgo estructural considerable.