DEUDA CUASI-SOBERANA DE MERCADOS EMERGENTES

Una clase de activos creciente

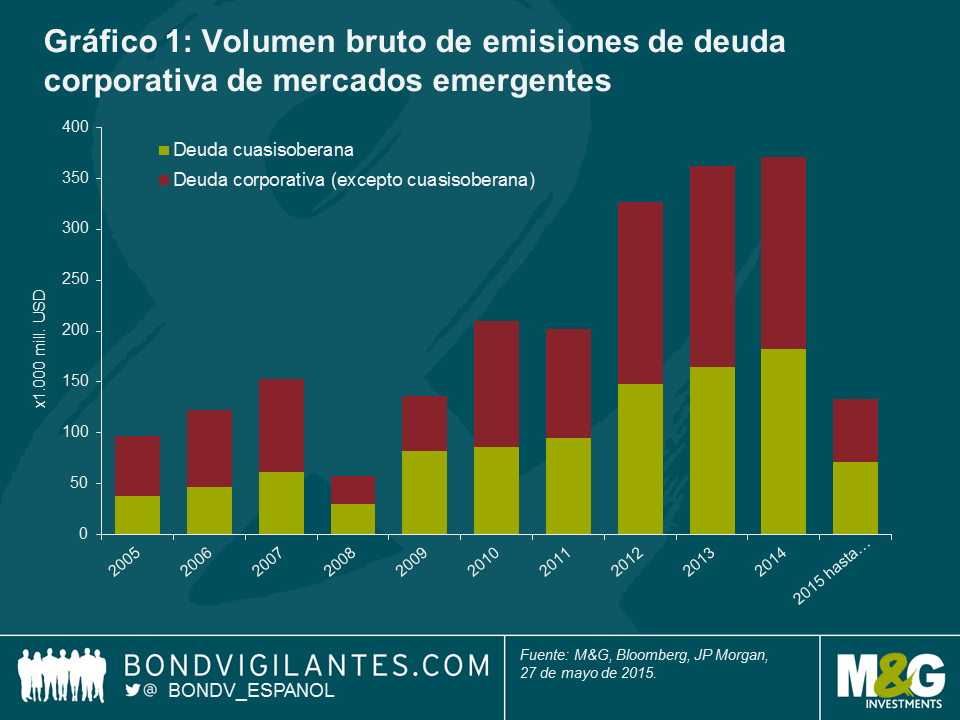

La deuda corporativa de mercados emergentes (ME) ha sido el segmento de renta fija de mayor crecimiento en la última década: tras multiplicarse casi por siete desde 2005, su saldo vivo actual alcanza los 1,7 billones de dólares, superando con ello al mercado high yield estadounidense. Un contribuyente significativo a este crecimiento del crédito emergente ha sido la creciente proporción de las emisiones cuasisoberanas, que representaron un 49% de los 371.000 millones de dólares emitidos en 2014 (gráfico 1). En dicho año, y ayudado por esta tendencia, el saldo vivo de bonos cuasisoberanos emergentes (783.000 millones) superó por primera vez al de bonos soberanos de la región (747.000 millones).

Aunque los participantes del mercado emplean distintas definiciones, una entidad o compañía suele definirse como «cuasisoberana» si un gobierno posee más del 50% de su capital o de sus derechos de voto.

Históricamente, los países en vías de desarrollo han empleado la emisión de bonos cuasisoberanos como herramienta política, para desarrollar el mercado de deuda corporativa en divisa fuerte, o para fomentar la expansión internacional de compañías domésticas líderes. A finales de junio de 2015 había unos 170 emisores cuasisoberanos en los mercados emergentes*, más de 60 de los cuales eran en un 100% de capital estatal (como por ejemplo Petróleos Mexicanos, o Pemex) o habían emitido bonos garantizados explícitamente por sus respectivos gobiernos (entre ellos la entidad húngara Magyar Exim Bank).

* Estimación basada en varios índices de renta fija de mercados emergentes.

Teniendo en cuenta el peso de las materias primas en las economías emergentes, no sorprende que el sector gasista y petrolero sea el más representado en el universo de deuda cuasisoberana, seguido del financiero, utilities y metales y minería.

Por países, China ha sido, de lejos, el mayor emisor de bonos cuasisoberanos en los últimos cinco años, con un saldo vivo actual de más de 170.000 millones de dólares en bonos denominados en divisa fuerte. En términos absolutos, le siguen Rusia, Brasil, Corea del Sur, EAU y México. Sin embargo, desde un punto de vista relativo (es decir, midiendo los bonos cuasisoberanos como porcentaje del saldo vivo total de deuda en moneda fuerte de un país), emisores como Venezuela, varios miembros del Consejo de Cooperación para los Estados Árabes del Golfo (CCEAG) –concretamente EAU, Qatar y Arabia Saudí – y Kazajistán no solo superan a Rusia y Corea, sino también a China.

Los mayores emisores individuales son los gigantes gasistas y petroleros latinoamericanos Pemex y Petróleo Brasileiro (Petrobras), que conjuntamente representan casi el 15% del saldo vivo total de deuda cuasisoberana de los mercados emergentes (gráfico 2).

Una de las mejores rentabilidades ajustadas al riesgo de los ME

Los bonos cuasisoberanos de mercados emergentes han generado buenos niveles de rentabilidad desde 2005. Según JP Morgan, su rentabilidad anualizada entre 2005 y 2014 ha sido del 6,05%**. Con un ratio de Sharpe de 0,51 durante dicho periodo, esta subclase de activos ha generado el mayor nivel de rentabilidad ajustada al riesgo del universo de deuda emergente denominada en divisa fuerte de la última década. Este buen comportamiento ha coincidido con un periodo de prosperidad en los mercados emergentes, caracterizado por mejoras a nivel macroeconómico y por fundamentales relativamente sólidos en un segmento de deuda corporativa que no ha dejado de crecer. No obstante, las cosas han cambiado: han vuelto a aparecer obstáculos macro como la apreciación del dólar, los bajos precios de las materias primas, temores de un aterrizaje forzoso de la economía china y salidas de capital inversor ante la perspectiva de una subida largamente anticipada de los tipos de interés en Estados Unidos, entre otros.

**Evolution of Quasi-Sovereigns in the EMBI Global, JP Morgan, febrero de 2015.

Frente a tal trasfondo, un aspecto que ha afectado en gran medida al crédito cuasisoberano ha sido la creciente diferenciación por parte de los inversores en términos de fundamentales corporativos. Este análisis ha sido un tanto deficiente, al basarse en la premisa de que el análisis soberano era suficiente, y que los fundamentales corporativos de los emisores cuasisoberanos apenas tenían importancia.

La evaluación del riesgo de crédito de los emisores cuasisoberanos

En la mayoría de los casos, un emisor cuasisoberano cuenta con la garantía «implícita» de su gobierno, pero esto no significa que obtendrá necesariamente una garantía «explícita» sobre sus bonos. Por consiguiente, los inversores en renta fija deben siempre examinar en profundidad la documentación que acompaña a cada emisión para evaluar si el bono está garantizado o no explícitamente a nivel soberano. Por ejemplo, SriLankan Airlines presenta unos fundamentales de crédito precarios; sin embargo, sus bonos tienen la calificación B+ de Standard & Poor’s, en línea con el rating del gobierno de Sri Lanka, debido a la garantía incondicional e irrevocable (y por lo tanto explícita) ofrecida por el gobierno sobre los títulos de su aerolínea nacional. Una cláusula de cambio de control también es crucial a la hora de evaluar el nivel de protección que ofrece un bono frente a un cambio en la participación del gobierno. De nuevo, es necesario aplicar una correcta «due diligence» a fin de identificar estos riesgos.

Otro elemento clave para evaluar el riesgo cuasisoberano es el nivel y la probabilidad de respaldo gubernamental en caso de problemas de liquidez. Cuanto más estratégicamente importante sea una compañía para un país, mayor será la probabilidad de que su gobierno la respalde. Este es el motivo por el que existe una definición más amplia de deuda cuasisoberana –aunque menos empleada por los participantes del mercado– que incluye a compañías privadas que son de extrema importancia para la economía, y que por consiguiente serían probablemente respaldadas por sus respectivos gobiernos. Este es el caso, por ejemplo, de Alfa-Bank, una entidad financiera rusa de capital privado. Al mismo tiempo, un nivel elevado de participación gubernamental no significa necesariamente que un gobierno vaya a respaldar al emisor en un escenario de incumplimiento. Por lo tanto, es de crucial importancia evaluar la voluntad –además de la capacidad– de un gobierno para intervenir. En 2009, por ejemplo, el conglomerado Dubai World –controlado por el estado– se vio sumido en dificultades financieras, y el gobierno de Dubái declaró claramente que no tenía obligación legal de respaldar financieramente a la compañía, a lo que añadió que «los prestamistas deberían cargar con parte de la responsabilidad». Lo que se consideraba como una inversión cuasisoberana segura acabó conduciendo a una dolorosa y prolongada reestructuración de la deuda para los inversores.

El tercer factor en la evaluación del riesgo cuasisoberano es, por supuesto, el riesgo de crédito. Este requiere la misma labor que en el caso de emisores corporativos «puros» de mercados emergentes –análisis sectorial, resultado operativo, medidas de crédito, análisis del equipo directivo, disparidad de divisas, evaluación del riesgo de refinanciación, cláusulas de protección, estimación de tasas de recuperación en caso de incumplimiento, etc.– con objeto de medir el llamado «perfil crediticio individual» de un emisor (SCP, por sus siglas inglesas). Las buenas prácticas consisten en evaluar una calificación independiente del crédito intrínseco, excluyendo cualquier respaldo extraordinario de un gobierno en caso de default, pero incluyendo todo respaldo habitual o puntual en la actividad cotidiana de la compañía que proporcione el gobierno. El emisor cuasisoberano brasileño Petrobras, por ejemplo, tiene la calificación Ba2 de Moody’s, que asume una probabilidad elevada de respaldo gubernamental (la agencia calificadora ha asignado un rating de Baa3 al gobierno brasileño); sin embargo, a nivel individual (en base a una evaluación crediticia básica) la calificación de Petrobras es tres niveles inferior – de un mero B2 – tras el deterioro de los fundamentales y el escándalo de corrupción en que está implicada la petrolera.

Cómo se negocian los bonos cuasisoberanos

Para entender cómo se negocian los bonos cuasisoberanos en el mercado, una distinción importante que realizan los inversores es el nivel de participación gubernamental mencionado y la presencia o no de garantías estatales, ya que la correlación entre un bono cuasisoberano y su componente soberano depende en gran medida de estos dos elementos. En general, el diferencial de un emisor cuasisoberano 100% propiedad de su gobierno o con garantía explícita de este muestra una alta correlación con su correspondiente diferencial soberano. Por ejemplo, este es el caso de PEMEX (100% propiedad del Estado mexicano) o del grupo gasista y petrolero Pertamina (100% propiedad del gobierno de Indonesia), cuyos diferenciales muestran una correlación con sus respectivos bonos soberanos de 0,93 y 0,95. En general, los índices de renta fija tienen en cuenta esta correlación; JP Morgan incluye bonos cuasisoberanos con control estatal total o con garantía explícita de sus gobiernos en su índice de deuda soberana emergente denominada en divisa fuerte (EMBI Global). Al mismo tiempo, el indicador de deuda corporativa emergente en divisa fuerte (CEMBI) incluye a la mayoría de los emisores cuasisoberanos que no son propiedad al 100% de sus gobiernos o que no cuentan con su garantía explícita. Estos últimos suelen tener una menor correlación con su curva soberana, aunque el componente de diferencial soberano no es insignificante; por ejemplo, los diferenciales de Petrobras tienen una correlación cercana al 0,5 con Brasil.

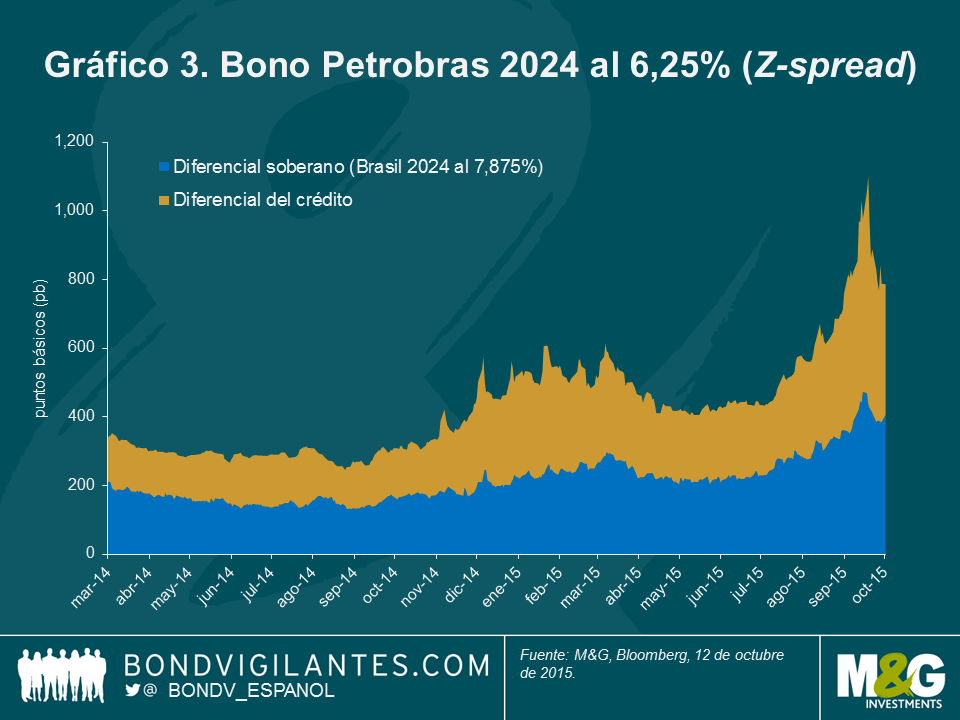

Una medida ampliamente utilizada de valoración de riesgo cuasisoberano es el diferencial que ofrecen los bonos en divisa fuerte respecto a los diferenciales soberanos. Con la excepción de Petróleos de Venezuela (PDVSA), casi todos los bonos cuasisoberanos cotizan a diferenciales mayores que sus correspondientes bonos soberanos, al conllevar un riesgo adicional: el riesgo de crédito corporativo (el gráfico 3 proporciona un ejemplo del bono 2024 de Petrobras, con una TIR del 6,25%). Hace poco, Bank of America Merrill Lynch llevó a cabo un análisis de diferenciales cuasisoberanos en 20 de los mayores emisores de la Europa del Este, Oriente Medio y África (EEMEA) y de América Latina, todos ellos con una participación mínima de sus respectivos gobiernos del 50%. Una conclusión interesante es que los diferenciales soberanos representan una media del 55% al 60% del diferencial total, con lo que el inversor asume un riesgo de crédito medio del 40% al 45% en los bonos cuasisoberanos. En teoría, cuando peor es el perfil crediticio individual, mayor es la proporción del crédito en los diferenciales; este es el caso de Petrobras, cuyo diferencial de crédito representa más del 50% del diferencial total de sus bonos.

Los obstáculos de los mercados emergentes han resurgido

El declive de los fundamentales del universo emergente ha sido un tema importante en los últimos 18 meses.

A nivel macroeconómico, los principales países de regiones clave muestran cierto deterioro: (i) En Latinoamérica, Brasil se enfrenta a enormes desafíos económicos y políticos; (ii) en la Europa emergente, Rusia sigue siendo objeto de sanciones de Occidente debido a su papel en la crisis de Ucrania; (iii) en Asia, China está intentando recuperar competitividad a través de la devaluación del renminbi. Además, los bajos precios de las materias primas han afectado – si bien de forma desigual – a varios países emergentes, y el temor de que la subida prevista de los tipos de interés en Estados Unidos impacte negativamente a la deuda de mercados emergentes no ayuda precisamente a mejorar el sentimiento. En cambio, el menor precio del petróleo ha dado un espaldarazo favorable a la mayoría de los países asiáticos importadores netos de crudo, mientras que en América Central, los países del Caribe y México se benefician del fortalecimiento de la economía estadounidense.

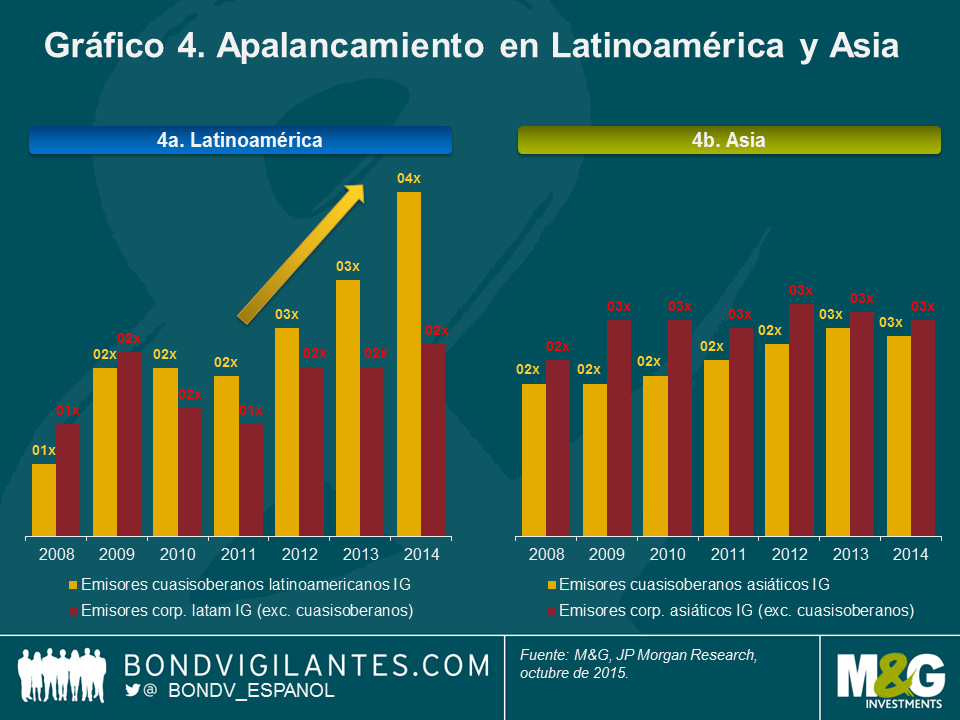

Como suele ocurrir en el universo emergente, las tendencias de los fundamentales corporativos apenas se han distanciado del contexto macro, y el panorama general también está empeorando. La propia naturaleza de los emisores cuasisoberanos – a medio camino entre los soberanos y los corporativos – ha amplificado el impacto del deterioro del trasfondo macroeconómico sobre sus fundamentales. Por ejemplo, las divisas más débiles de América Latina han tenido un efecto significativo en ratios de deuda de las compañías endeudadas en dólares y con ingresos en divisa local, tal como ilustran los crecientes niveles de apalancamiento de los emisores cuasisoberanos con grado de inversión de la región (gráficos 4a y 4b). En cambio, sus homólogos asiáticos han mostrado una notable estabilidad pese al fuerte crecimiento de las emisiones cuasisoberanas.

El ajuste de los diferenciales de la deuda cuasisoberana debería continuar

Los fundamentales se han deteriorado en los mercados emergentes, pero el atractivo de los diferenciales de la deuda también ha aumentado. En esta clase de activo, es posible que los inversores se estén planteando si ha surgido valor en estos bonos. Nosotros pensamos que todavía no, en base a las siguientes consideraciones:

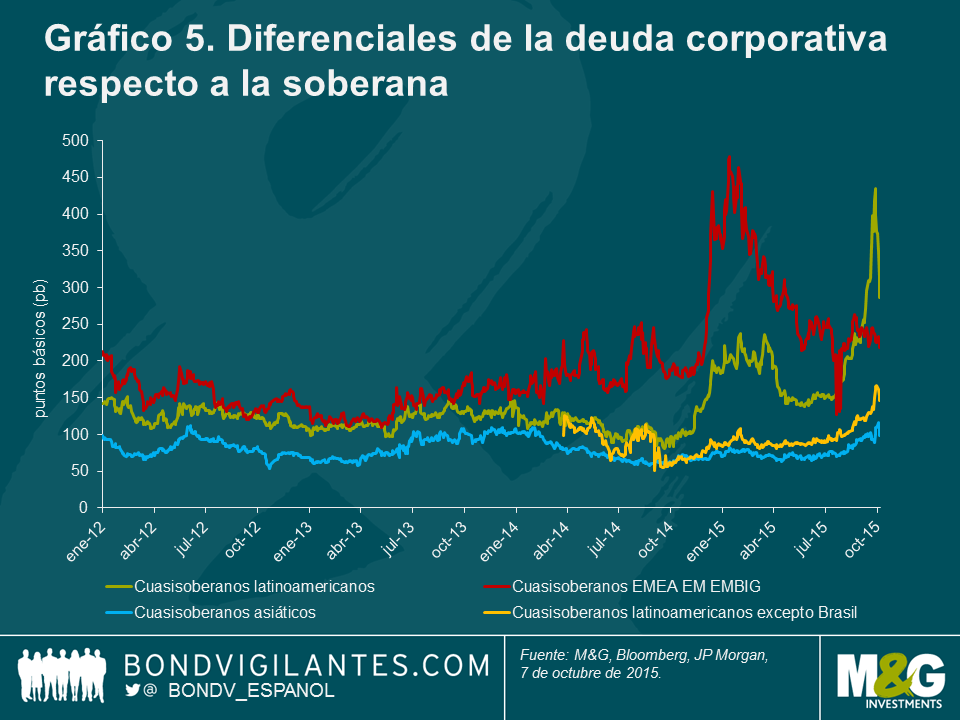

- En términos del diferencial de rentabilidad respecto a la deuda soberana, los bonos cuasisoberanos asiáticos son los menos atractivos. Mientras que los fundamentales corporativos han mostrado solidez en toda la región, resulta sorprendente que los diferenciales respecto a los bonos gubernamentales no han reaccionado al deterioro del entorno macroeconómico en Asia: a 7 de octubre de 2015 promediaban 98 puntos básicos. Esto apunta a que muchos inversores continúan viendo a las compañías de capital estatal chinas como seguras, asumiendo que las autoridades del gigante asiático no permitirían la quiebra de una entidad propiedad del Estado. En nuestra opinión, sin embargo, la ralentización de la economía china y la falta de antecedentes históricos de rescate en caso de incumplimiento justifican un enfoque de cautela a la hora de invertir en crédito cuasisoberano de China, y la necesidad de realizar un análisis exhaustivo del perfil crediticio independiente de cada emisor.

- En la región EEMEA, el diferencial excedente que ofrecían los bonos cuasisoberanos respecto a la deuda soberana a comienzos de año parecía atractivo, pero el descenso de la tensión geopolítica en Ucrania en la primera mitad de 2015 provocó fuertes subidas de cotización de los bonos cuasisoberanos (y corporativos) rusos durante el periodo, y por consiguiente un descenso de sus diferenciales.

- Por último, los diferenciales cuasisoberanos latinoamericanos nos parecen muy amplios, como era de esperar: una media de 286 pb a 7 de octubre de 2015, muy por encima de sus niveles históricos, tal como muestra el gráfico 5. No obstante, esto se debe principalmente a Brasil, y concretamente a Petrobras. Si se elimina al mayor país de América Latina del cálculo, los diferenciales de la deuda cuasisoberana respecto a la gubernamental se han mantenido relativamente planos desde mayo de 2014 (solamente han aumentado en 25 pb). Cabe afirmar que ofrecen poco valor, por un doble motivo: (a) los diferenciales de la deuda soberana latinoamericana han aumentado en mayor medida debido al deterioro del entorno macroeconómico, y (b) los perfiles crediticios individuales de los emisores cuasisoberanos se han debilitado de forma significativa en los últimos 18 meses.

Pese a estos factores, el mayor diferencial que ofrecen estos títulos respecto a sus respectivos bonos soberanos debería continuar ofreciendo oportunidades a los inversores que buscan rentabilidades atractivas, pero que también son conscientes de la creciente probabilidad de impago en el segmento corporativo emergente. Respecto a los bonos corporativos puros, los cuasisoberanos ofrecen una mayor probabilidad de respaldo gubernamental debido a la participación del Estado en el capital de sus emisores y a la importancia estratégica general de estos para sus respectivos países. En este entorno es crucial aplicar un enfoque selectivo, basado en un cuidadoso análisis de crédito soberano y corporativo. Adicionalmente, los inversores podrían considerar estrategias de cobertura –como por ejemplo la compra de derivados de crédito (CDS) en los países donde invierten– a fin de reducir el riesgo soberano.

El valor de las inversiones fluctuará, por lo que el precio de los fondos puede subir o bajar, y es posible que no recupere la inversión inicial. Las rentabilidades pasadas no son un indicativo de las rentabilidades futuras.

17 años de artículos de opinión

Descubre el extenso historial de posts en la sección de nuestro archivo "Blast from the Past". Aquí puedes consultar los posts publicados en el blog este mes o ¡los de hace 5, 10 o 15 años atrás!

Bond Vigilantes

Recibe las actualizaciones de Bond Vigilantes