Mondialisation bancaire : un problème pour les champions nationaux ?

La cure d’amaigrissement de la banque d’investissement de Barclays a fait couler beaucoup d’encre récemment. Pour beaucoup d’observateurs, il s’agit d’un changement de plan d’affaires, qui consiste à se détourner en partie des obligations, des matières premières et des produits dérivés, pour s’orienter vers un modèle plus classique, moins gourmand en capitaux. Il est intéressant de noter qu’il ne s’agit pas d’une évolution idiosyncrasique, mais d’une tendance générale.

Barclays, tout comme RBS, UBS et Credit Suisse, a décidé de revenir sur son objectif d’avant-crise (acquérir une place prépondérante sur le marché obligataire mondial). Cela peut sembler étrange dans la mesure où la forte hausse des volumes d’obligations d’entreprise et d’État en circulation représente une opportunité d’affaires gigantesque. Dès lors, il convient de s’interroger sur les raisons qui ont motivé la décision de Barclays de se retirer de ce segment porteur.

En général, une entreprise délaisse un métier lorsqu’elle considère qu’il est ou deviendra moins rentable, ce qui pourrait être le cas de Barclays. Malgré le développement des marchés obligataires, les banques éprouvent plus de difficultés à faire de l’argent à cause de la hausse du coût du capital. Les organismes de réglementation ont réduit la capacité des banques à gagner de l’argent en imposant des limites aux ratios d’endettement, ce qui est bon pour les détenteurs d’obligations, mais accroît leurs coûts réels et pèse sur la rentabilité.

Néanmoins, cette tendance bancaire est plus marquée en Europe. Aucune des banques ayant revu leurs ambitions à la baisse n’est américaine. Il convient de s’interroger sur cette différence entre les deux côtés de l’Atlantique, dans la mesure où les deux blocs économiques sont confrontés à un renforcement de la réglementation et des exigences en fonds propres. Les banques d’Amérique du Nord disposent d’un avantage naturel par rapport aux banques d’investissement du reste du monde sur trois plans.

Tout d’abord, elles opèrent sur le plus grand marché de capitaux au monde. Cela leur permet de réaliser de vastes économies d’échelle par rapport aux « champions nationaux » dont le marché national est plus petit.

Ensuite, même si l’on compare le marché de capitaux américain avec le deuxième plus grand marché de capitaux de la zone euro, les Européens ont un handicap. L’euro a créé un seul marché, mais les banques sont soumises à des contraintes nationales. Elles ont un poids important dans l’économie de leur pays d’origine, ce qui attise de fait la nervosité des organismes de réglementation nationaux (c’est compréhensible) et incite ces derniers à imposer des exigences plus strictes en matière de fonds propres, d’endettement et de capacité à absorber les pertes aux banques qu’ils surveillent. Ce problème est moins présent aux États-Unis, où la zone géographique placée sous la surveillance de l’autorité de tutelle correspond à la zone couverte par la monnaie nationale pour une partie bien plus importante des activités des banques. Le régulateur américain est donc moins nerveux à l’idée d’avoir plusieurs grandes banques opérant sur le territoire.

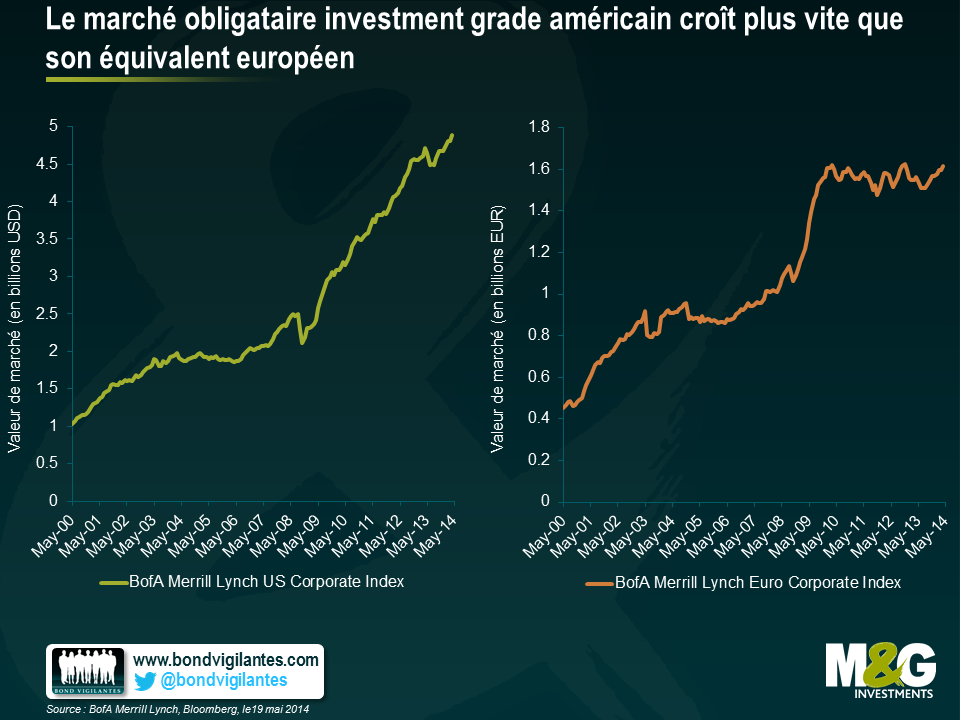

Enfin, la mondialisation a également contribué à accentuer la domination des entreprises américaines hors secteur bancaire, que ce soit grâce à l’innovation ou à des économies d’échelle dans leur pays d’origine. La vente par Vodafone de sa division de téléphonie mobile à Verizon, le rachat de Virgin Media par Liberty Global et les tentatives de Pfizer pour prendre le contrôle d’Astra Zeneca sont autant d’opérations qui étayent cette assertion. Les entreprises américaines travaillent naturellement avec des banques américaines et, l’émergence de grands groupes aux besoins de financement considérables nécessite un marché de capitaux adapté. Tous ces facteurs jouent en faveur du développement des marchés de capitaux américains. C’est notamment cela qui a entraîné une augmentation de la taille relative des marchés obligataires investment grade européens et américains, comme le montre le graphique ci-dessous.

La décision de Barclays de revoir ses ambitions à la baisse s’inscrit dans une tendance observée au sein de l’ensemble du secteur bancaire. Ce type d’évolution est courant ; il n’est pas rare de voir les dirigeants des banques adopter une stratégie similaire. Certes, la mondialisation a changé le visage de l’économie mondiale, mais elle profite d’abord aux pays qui allient efficacité et innovation, et possèdent les marchés intérieurs les plus grands, afin de permettre des économies d’échelle. C’est une bonne nouvelle pour les entreprises cotées américaines, mais peut-être pas pour le reste du monde.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes