Bûcher des maturités : comment améliorer la liquidité des marchés du crédit

La liquidité des marchés du crédit suscite un vif intérêt depuis quelques mois. La Banque d’Angleterre a prévenu que la faible volatilité des marchés financiers risquait d’entraîner une recherche excessive de rendement, le FT prétend que les autorités américaines envisagent des frais de sortie pour les fonds obligataires en cas de progression de la classe d’actifs ; et vous avez tous vu les graphiques illustrant le rebond des actifs des fonds d’obligations d’entreprises simultanément avec la réduction des capitaux alloués par Wall Street aux opérations sur obligations. Dès lors, il convient de s’interroger sur les raisons qui font que la liquidité des marchés des obligations d’entreprises inquiète plus que celle des marchés d’actions ? Il est deux raisons qui explique cette aversion. D’abord, les marchés des obligations d’entreprises sont extrêmement fragmentés, avec des sociétés qui procèdent à des émissions aux échéances, devises et structures multiples, contrairement aux marchés actions où il y a en général une ou deux lignes d’actions par société. Ensuite, les actions se négocient en bourse, et les teneurs de marché s’engagent à acheter et à vendre des actions quelles que soient les conditions du marché. Aucun engagement de ce genre n’existe sur les marchés du crédit : après une nouvelle émission, il peut y avoir d’autres offres comme il peut ne pas y en avoir – la liquidité future ne doit jamais être considérée comme acquise.

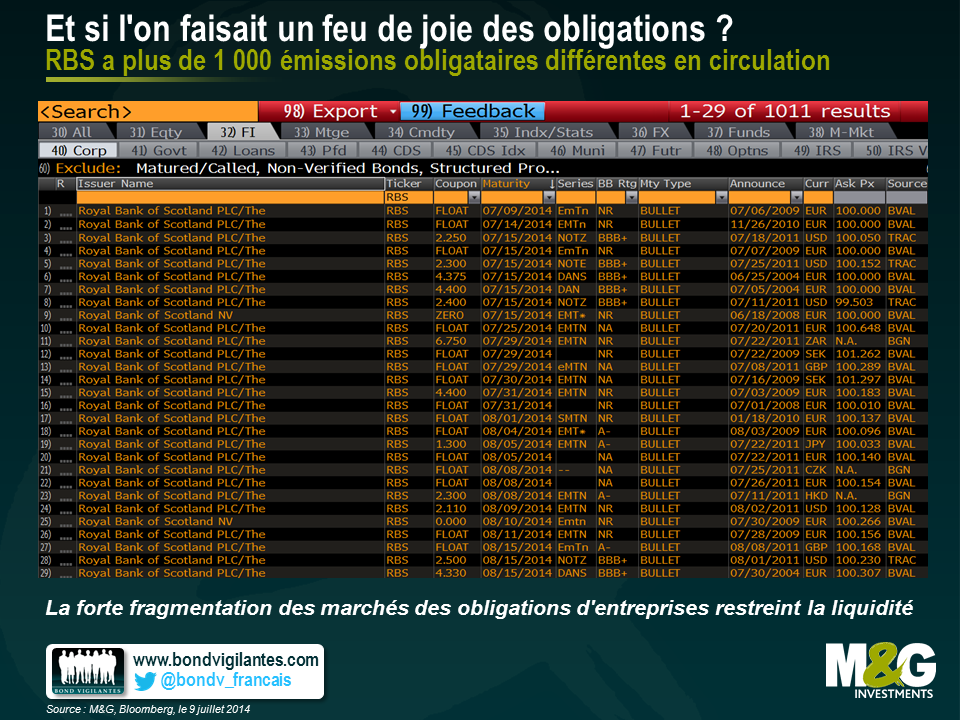

Comment faire pour que la liquidité des marchés du crédit et des obligations d’entreprises soit aussi bonne que celle des marchés d’actions ? Jetons d’abord un œil à la fragmentation. Si je saisis « RBS corp » dans Bloomberg, j’obtiens 1011 résultats. Soit 1011 différentes obligations RBS toujours en circulation. Ce qui représente 19 pages d’obligations individuelles, dans des devises allant du dollar australien au rand sud-africain. On trouve des obligations à taux variable, des obligations à taux fixe avec des coupons s’échelonnant de moins de 1 % à plus de 10 %, des échéances aussi bien immédiates qu’à perpétuité, des obligations indexées sur l’inflation, des obligations à remboursement anticipé (options intégrées) et divers niveaux de priorité en termes de structure de capital (dette senior, lower tier 2, upper tier 2, tier 1, droits préférentiels). Certaines de ces émissions n’ont quasiment plus aucune obligation en circulation, quand d’autres représentent un encours de plus d’un milliard de dollars. Chacune d’entre elles a un prospectus de plusieurs centaines de pages détaillant les caractéristiques, les protections et les risques précis de l’instrument. Je plains les stagiaires RBS du département des marchés de capitaux en charge des photocopies à 3 heures du matin ! L’un des moyens d’améliorer la liquidité des marchés obligataires est de faire le nettoyage dans les émissions obligataires. Une société émettrice, une action, une obligation.

Comment cela fonctionnerait-il ? Le seul moyen d’avoir une émission obligataire pleinement assimilée et qui puisse se répéter inlassablement est de la rendre perpétuelle. L’obligation liquide de référence de chaque société n’aurait aucune date de remboursement. Une société qui voudrait accroître sa dette devrait augmenter son émission obligataire, et une société qui voudrait rembourser sa dette devrait faire exactement la même chose que pour ses capitaux propres – annoncer au marché qu’elle rachète et annule ces obligations sur le marché ouvert.

Et le coupon ? Vous pourriez décider de n’avoir que des obligations avec un coupon de 5 %, au risque de voir les obligations valorisées à un cours sensiblement éloigné de leur valeur nominale (100) pendant de longues périodes dans un contexte de taux d’intérêt hauts ou bas. Mais rendez-vous compte des problèmes que cela entraînerait sur le marché des contrats à terme sur obligations si jamais il fallait modifier le coupon notionnel du contrat à terme en cas de renversement du contexte de taux d’intérêt. Pour cette raison – et dans un but que je vais vous présenter dans un instant – toutes ces nouvelles obligations à perpétuité verseraient un taux d’intérêt variable. Il s’agirait d’obligations à taux variable (FRN) à perpétuité. Et contrairement au marché actuel des FRN au sein duquel chaque obligation verse un coupon, par exemple le taux Libor ou Euribor plus une marge (auquel on déduit parfois une marge pour les émetteurs particulièrement solides), toutes les obligations se contenteraient de verser le taux Libor ou Euribor. Si toutes les obligations d’entreprises avaient la même (non-)échéance et versaient exactement le même coupon, noter la solvabilité perçue deviendrait un jeu d’enfant – il vous suffirait de connaître le prix. Les faibles titres à haut rendement se négocieraient bien en dessous du pair, et les obligations supranationales notées AAA, comme celles de la Banque mondiale, bien au-dessus.

Mais vous allez me dire : Et si moi, investisseur final, je ne veux pas de flux de trésorerie à taux variable à perpétuité ? Eh bien, vous pourriez ajouter de la duration (risque de taux d’intérêt) sur les marchés très liquides des obligations d’État ou des contrats à terme sur obligations, et avec des obligations d’entreprises désormais extrêmement liquides, vendre un instrument permettrait à un investisseur de générer un produit de remboursement suffisant pour financer un passif. Le véritable avantage de ces nouveaux instruments versant tous des taux d’intérêt variables, c’est qu’ils pourraient être combinés avec le marché des produits dérivés financiers le plus liquide au monde, à savoir le marché des swaps. Un investisseur serait en mesure d’échanger des flux de trésorerie à taux variable contre des taux de trésorerie à taux fixe. Cela arrive déjà à grande échelle chez la plupart des gestionnaires d’actifs. Créer des marchés d’obligations d’entreprises plus importants et plus actifs rendrait cela monnaie courante – les marchés des swaps deviendraient encore plus importants et liquides si l’unique FRN à perpétuité de chaque société était adaptée à l’exigence de devise et de duration de l’investisseur final (ou que la société pouvait adapter ses besoins de financement de la même façon que beaucoup le font déjà). Les investisseurs pourraient même créer des flux de trésorerie indexés sur l’inflation avec la progression du marché des swaps sur IPC.

Quels sont donc les problèmes et les objections à tout ceci ? lls sont nombreux, notamment de la part des papeteries et des fabricants de prospectus et de pierres tombales (les briques de Perspex distribuées à quiconque a contribué à l’émission d’une nouvelle obligation). Mais l’augmentation de l’activité de swap renforcera les besoins de garanties (liquidités, obligations d’État) au sein du système et pourrait accroître les risques systémiques face à la complexité accrue du marché. La collatéralisation et les places boursières devraient réduire ces risques systémiques. Autre problème lié à la fiscalité – les émetteurs compulsifs risquent de vendre leurs obligations avec d’importantes décotes par rapport à leur valeur nominale. Or les autorités fiscales n’apprécient guère (ils voient cette démarche comme un moyen d’éviter l’impôt sur le revenu), et cela signifierait pour les investisseurs d’être en mesure d’expliquer cette convergence vers le valeur nominale (« pull to par ») pour répondre d’un revenu plutôt que d’une plus-value. Enfin, même s’il me coûte de l’admettre, il se pourrait qu’il y ait 2 émissions obligataires différentes pour les banques et les financières. Une pour le risque senior, une pour le risque associé aux obligations convertibles subordonnées (CoCo). Pour ce faire, il faudrait que les autorités créent une structure standard, avec un mécanisme de déclenchement et de conversion du capital. À l’heure actuelle, il existe plusieurs niveaux de déclenchement du capital, et certaines obligations se convertissent en actions quand d’autres absorbent la totalité du principal. La complexité est telle qu’une récente étude de RBS sur les investisseurs obligataires a montré que 90 % d’entre eux considèrent qu’ils ont une meilleure compréhension des CoCos que le marché lui-même.

Concernant la seconde différence entre les obligations et les actions, il faudrait également que les banques d’investissement s’orientent vers une négociation boursière du crédit et qu’elles prennent en charge l’obligation de tenue de marché pour les courtiers qui gèrent les transactions obligataires. Cela n’empêchera pas les prix des obligations de chuter si les investisseurs décident de vendre en masse – mais il y aura toujours un prix. Cette liquidité accrue devrait contribuer à faire baisser les coûts d’emprunt des sociétés et atténuer les craintes d’une future crise du crédit systémique.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes