Surestaries– une histoire d’or, d’argent et de mercenaires

J’ai toujours eu du mal à concevoir l’or comme un investissement. En toute vraisemblance, quiconque achèterait de l’or à cette fin souhaiterait le stocker dans un endroit sûr et l’assurer. Néanmoins, les investisseurs en or doivent prendre en compte le fait que dormir sur ses deux oreilles ne se fait pas sans contrepartie. Les coffres-forts et les assurances ont un coût et ce coût peut être considéré comme un rendement négatif ou comme des surestaries sur l’or.

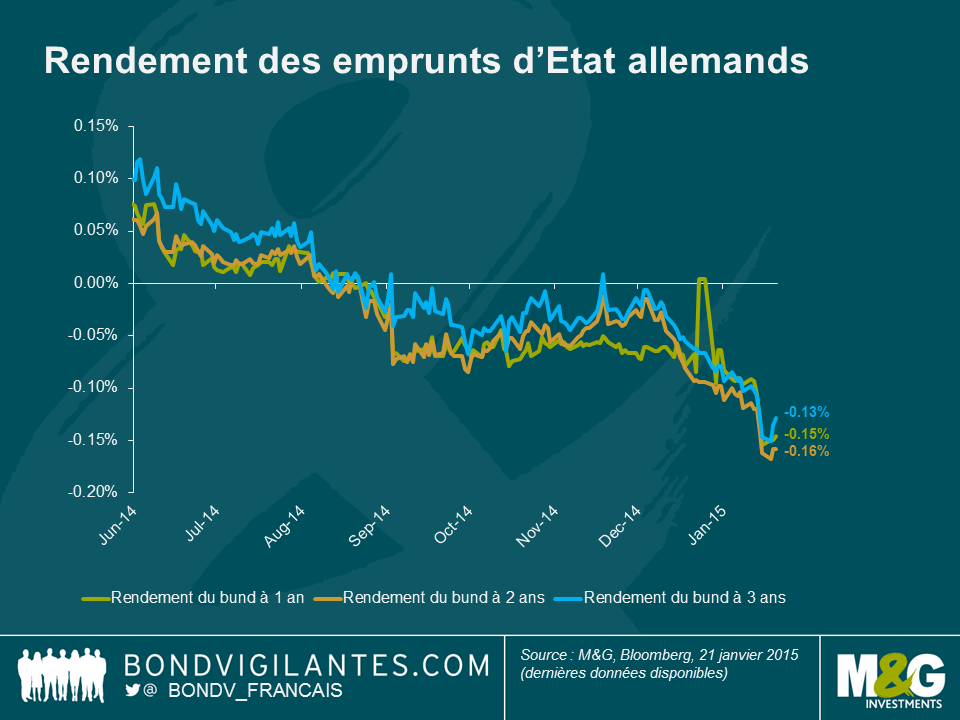

En tant que gestionnaire obligataire, un investissement à rendement négatif était pour le moins un comble. Le mot « était » est assez révélateur. Les investisseurs obligataires évoluent dans un monde où certaines obligations offrent un rendement négatif depuis un certain temps déjà. Les investisseurs positionnés sur la partie courte de la courbe des taux allemands payent pour avoir le privilège de détenir des bunds depuis la fin de l’été 2014.

Je me suis alors demandé jusqu’à quel niveau en dessous de zéro les rendements obligataires devraient-ils plonger pour que l’or devienne un investissement rentable en termes de rendement. Une recherche rapide sur Google m’a permis d’apprendre que les investisseurs souhaitant stocker moins de 15 lingots d’or (ce qui représente plus de 7,5 millions de dollars sur la base du cours de l’or actuel) devaient s’acquitter de coûts de stockage et d’assurance représentant 12 points de base (pb) par an. Un simple coup d’œil au graphique permet de constater qu’il n’y a presque pas de différence entre l’or et les bunds à court terme.

Pour les investisseurs obligataires traditionnels soucieux de ne pas perdre le montant initialement investi (c’est-à-dire la valeur nominale de leur investissement), l’or n’est pas l’actif le plus sûr. Détenir des liquidités pourrait être la solution. Cependant, à l’heure où les taux d’intérêt sur les dépôts bancaires tombent en territoire négatif en Europe, les investisseurs conservateurs se demandent quoi faire.

Une recherche plus poussée sur Google m’a permis de dénicher le coût de location d’un coffre-fort bancaire et le nombre de billets qui composent une pile de dollars. Partant, j’ai pu calculer le coût annuel de location d’un coffre rempli de dollars. Le rendement négatif des liquidités stockées de cette manière dépend largement du montant des liquidités stockées. Ainsi, il en coûterait 7 pb par an pour stocker un montant inférieur à 400 000 dollars dans les coffres de la banque dont j’ai consulté le site internet. Le coût de location annuel pour tout montant supérieur à 3 millions de dollars ressort à 3 pb.

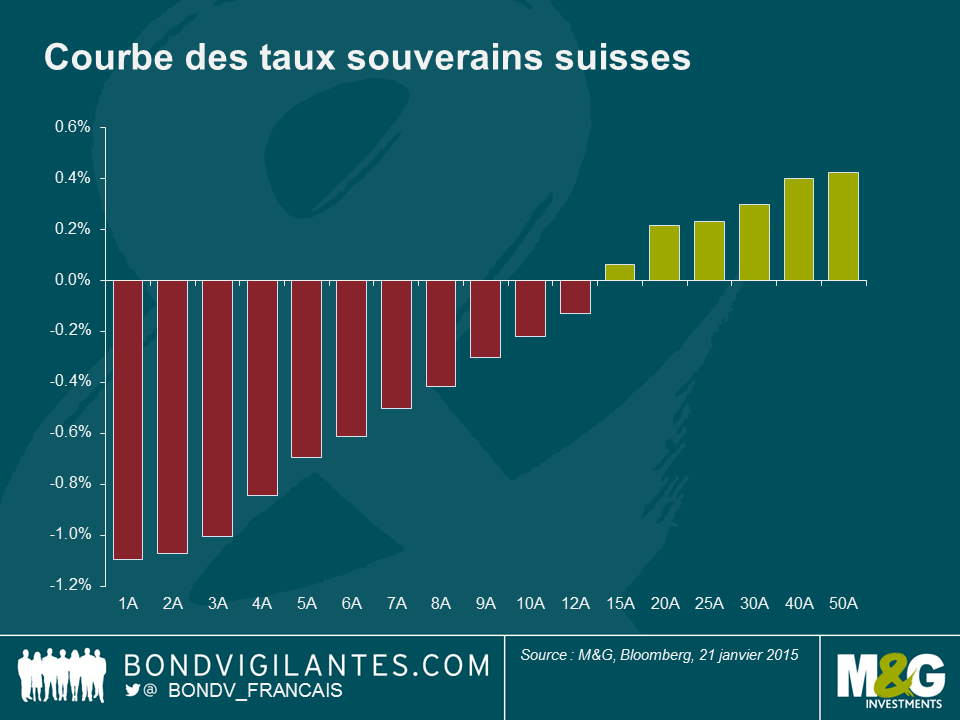

Sans surprise, je ne suis pas le premier à me pencher sur ce sujet, comme le montre le site internet de la Banque nationale suisse (BNS). 61 % des billets de banque en circulation sont des billets de 1000 francs suisses (CHF) ! La BNS explique que « la forte proportion de grosses coupures indique que les billets de banque ne sont pas qu’un moyen de paiement, mais également – à un degré considérable – une réserve de valeur ». Dans une économie en proie à un épisode déflationniste, au sein de laquelle une grande proportion des emprunts d’État offrent un rendement négatif, stocker ses liquidités dans un coffre de banque pour un coût de quelques points de base semble être un investissement sûr… jusqu’à ce que quelqu’un décide de vous le voler s’entend.

Malheureusement, je n’ai trouvé personne pour assurer un coffre-fort rempli de monnaie. Cependant, si vous souhaitez vraiment stocker une somme d’argent importante, vous pouvez toujours construire une forteresse et vous attacher les services de mercenaires pour le protéger. Certes, les choses relèvent plutôt de l’hypothétique à ce stade (j’espère que vous pardonnerez le fait de ne pas avoir fait des estimations pendant que je suis au travail), mais je pense que l’on peut affirmer sans risquer de se tromper que cela vous coûterait plus que quelques points de base par an. Quel que soit le coût d’un tel dispositif, cela permettrait de fixer un taux plancher en dessous duquel les taux d’intérêt négatifs pourraient descendre. Seules une transition totale vers l’argent dématérialisé et la fin du stockage physique pourraient faire tomber cette borne (et par la même occasion, contribuer à réduire les activités frauduleuses et la fraude fiscale).

Retour à la réalité… Si Mario Draghi annonce – comme prévu – le lancement d’un programme d’assouplissement quantitatif de grande ampleur plus tard dans la journée (NDLR le 22 Janvier dernier), je pense que le nombre d’actifs se négociant à un taux négatif augmentera et que le débat sur les frais de surestaries entre les différentes classes d’actifs sera ravivé. Dans un monde caractérisé par des rendements obligataires négatifs, par une forte aversion au risque et par une tendance déflationniste, l’argent liquide est roi.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes