Le Brésil n’étant pas la Russie, il ne faut pas s’attendre à ce que les obligations brésiliennes produisent des rendements russes

Le Brésil, le plus grand pays d’Amérique latine, fait face à une véritable tempête depuis la réélection de Dilma Rousseff en octobre 2014 et l’effondrement du cours des actifs. Les swaps sur défaillance (CDS) sur les titres de créance souverains brésiliens à 5 ans libellés en dollars US et les spreads des obligations d’entreprises libellées en devises fortes se sont creusés pour atteindre 545 pb et 938 pb respectivement fin septembre 2015, un niveau supérieur à celui affiché durant la crise financière mondiale de 2021/12 et le plus élevé depuis la crise survenue en 2002 au Brésil. Le niveau satisfaisant des réserves de change, l’un des rares points positifs pour le pays, n’a pas empêché S&P de rétrograder la note souveraine du Brésil en catégorie spéculative (junk) le mois dernier, ce qui, comme l’indiquait Claudia, était inévitable étant donné la faiblesse de l’environnement macroéconomique et politique.

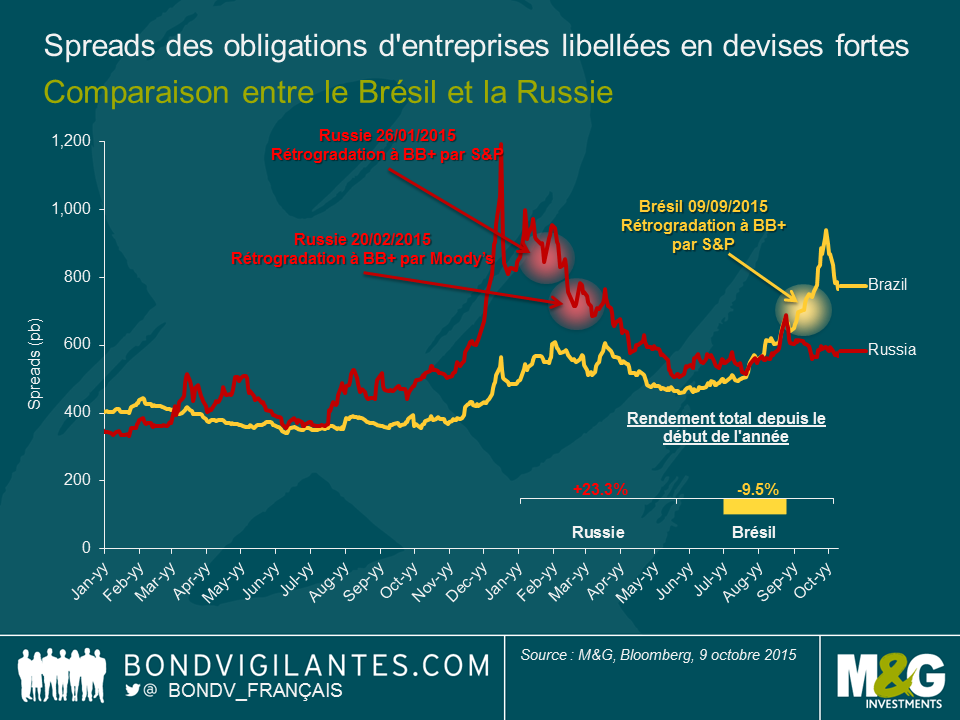

Dans ce contexte, de nombreux investisseurs obligataires examinent les actifs brésiliens comme ils examinaient de manière opportuniste les actifs russes en début d’année. La Russie, rétrogradée au rang spéculatif tant par S&P que par Moody’s respectivement en janvier et février cette année, a produit l’une des meilleures performances depuis le début de l’année dans l’univers de la dette des marchés émergents. Les spreads des obligations d’entreprises russes libellées en devises fortes se sont resserrés de plus de 30 % (273 pb) depuis le début de l’année malgré la poursuite des sanctions économiques imposées par les pays occidentaux, la baisse des prix du pétrole et la faiblesse du rouble, et les CDS russes à 5 ans ont rebondi de 32 % (180 pb) depuis le début de l’année à 370 pb le 9 octobre 2015.

Si l’on examine les obligations d’entreprises dans le graphique ci-dessus, on observe que le récent élargissement des spreads brésiliens assorti d’un pic atteint à l’issue de la rétrogradation de la note souveraine intervenue en septembre montre certaines similitudes avec ce que la Russie a connu en janvier/février cette année, lorsqu’un certain nombre d’émetteurs privés russes sont soudain tombés dans la catégorie spéculative. Bien qu’elles n’aient jamais retrouvé leur note Investment Grade, les obligations d’entreprises russes ont ensuite surperformé le reste des obligations des marchés émergents. Les obligations d’entreprises brésiliennes suivront-elles le même chemin à court terme ? C’est peu probable car le Brésil n’est pas la Russie.

Tout d’abord, la situation macroéconomique est très différente. Bien que les deux économies soient entrées en récession cette année, ce phénomène résultait de facteurs extérieurs pour la Russie, tandis que le Brésil est manifestement davantage confronté à des vents contraires intérieurs qu’à des menaces extérieures. L’économie russe a été durement touchée par les sanctions internationales et le repli des prix du pétrole. Au Brésil, les questions d’ordre politique (présidente tombée en disgrâce, vaste scandale de corruption Petrobras) sont sans doute au moins aussi néfastes pour la confiance des investisseurs que la faiblesse des prix des matières premières ne l’est pour l’évolution de ses termes de l’échange.

Deuxièmement, les fondamentaux de crédit des émetteurs russes ont fait preuve d’une vigueur étonnante dans le contexte économique actuel. La faiblesse du rouble a permis aux exportateurs (pétrole et gaz, secteur métallurgique et minier, produits chimiques) d’améliorer leur compétitivité dans la mesure où leurs coûts sont libellés en devise locale et leurs revenus en dollars américains. Face à un marché primaire quasiment fermé au cours des 12 derniers mois, les émetteurs russes ont également fait preuve d’une solide discipline en limitant l’effet de levier et en maintenant des niveaux de liquidités suffisants pour faire face aux échéances de leurs dettes. Enfin, la rareté des obligations a été utile d’un point de vue technique. Au Brésil, la situation est totalement inverse. De nombreux émetteurs affichent une dette extérieure importante au sein de leur bilan et l’affaiblissement du réal a considérablement accru les niveaux d’endettement en dollars US et les charges d’intérêt des acteurs nationaux ne disposant d’aucune couverture. L’effet de levier est à la hausse dans la mesure où les niveaux d’endettement augmentent et où les bénéfices diminuent sous l’impact de la récession au Brésil et du repli des prix des matières premières. Par ailleurs, le scandale de corruption « Lava Jato » (lavage auto) devrait peser sur la quasi-totalité des émetteurs d’obligations d’entreprises du pays.

Dans ce contexte, nous anticipons une hausse des taux de défaut au Brésil. Contrairement à la Russie, qui a globalement constitué une prise de position macroéconomique durant les 9 premiers mois de l’année, la différenciation des crédits au Brésil sera cruciale et les rendements obligataires inégaux. Nul doute que certaines opportunités de rendements satisfaisants ont émergé parmi les obligations injustement pénalisées, mais les obligations d’entreprises brésiliennes dans leur ensemble sont peu susceptibles de produire des rendements aussi solides à court terme que ceux affichés par les titres de créance russes jusqu’à présent en 2015.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes