BHP fait appel aux marchés obligataires

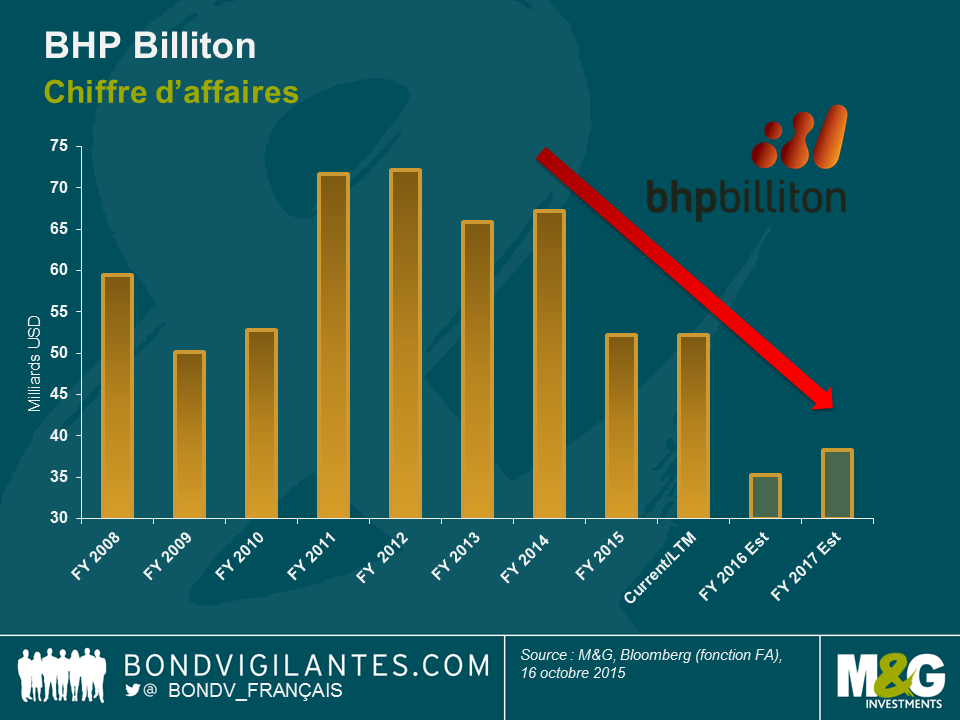

Les temps sont durs pour le géant minier BHP Billiton, dont le chiffre d’affaires fait l’objet de pressions persistantes face à la baisse des prix des matières premières. En dépit d’un bilan qui compte parmi les plus solides des entreprises du secteur, les promesses faites aux actionnaires se révèlent difficiles à tenir.

Conscient de ces engagements, le groupe s’est adressé en début de semaine à un marché obligataire fébrile avec l’émission de quelque 6,44 milliards USD d’obligations hybrides comme détaillé ci-dessous.

| BHP Billiton a émis l’équivalent de 6,44 mrd USD d’obligations hybrides, réparties selon les cinq tranches suivantes: |

| 1 mrd USD à 60 ans non remboursables avant 5 ans à 6,25 % |

| 2,25 mrd USD à 60 ans non remboursables avant 10 ans à 6,75 % |

| 1,25 mrd EUR à 60,5 ans non remboursables avant 5,5 ans à 4,75 % |

| 750 mio. EUR à 64 ans non remboursables avant 9 ans à 5,625 % |

| 600 mio. GBP à 62 ans non remboursables avant 7 ans à 6,5 % |

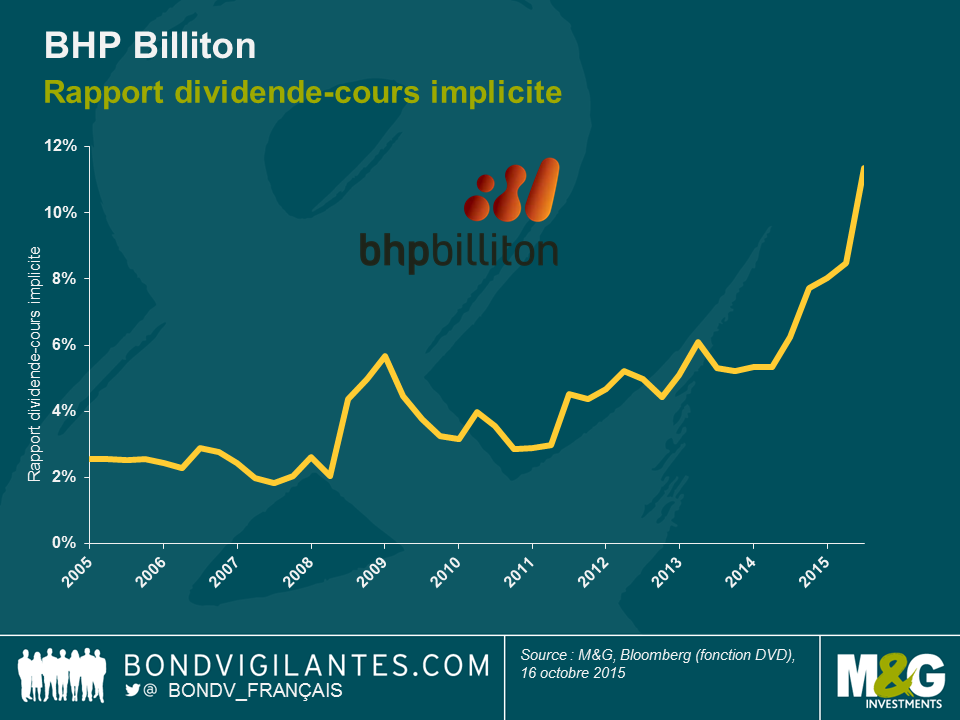

En mai 2015, BHP a procédé à la scission de certains actifs qui ont été regroupés au sein d’une nouvelle entité dénommée South32, tout en donnant aux investisseurs l’assurance de pouvoir maintenir une distribution conforme à sa politique visant à « l’augmentation progressive ou au minimum au maintien du dividende par action ». Au regard du niveau actuel des prix et malgré des mesures considérables de réduction des coûts, le maintien du dividende amènera l’entreprise à afficher un cash-flow négatif à hauteur d’environ -2,5 milliards USD. Alors qu’un redressement des prix des matières premières semble peu probable à court terme et compte tenu de l’engagement du groupe à maintenir sa note de crédit en catégorie « A », il semblerait que ses dirigeants soient acculés au pied du mur. Enclins au doute, les investisseurs boursiers ont vu le rapport dividende-cours implicite de BHP augmenter considérablement en 2014 et 2015 pour atteindre actuellement les 10 %.

S’astreindre à un coût de financement en dette hybride (capital et intérêts réunis) de 6 % pour une période de cinq ans au minimum, principalement pour maintenir le dividende face à la baisse des prix des matières premières, pourrait se révéler être une erreur coûteuse. Face à une charge d’intérêt appelée à augmenter de 160 millions USD par an (avant prise en compte des avantages fiscaux), il est probable qu’une réduction à court terme du dividende eût été une réaction plus adéquate, d’ailleurs déjà intégrée par le marché en tout état de cause. Les entreprises versent bien souvent un dividende extraordinaire lorsqu’elles ont le vent en poupe, et se tournent vers les marchés obligataires lorsque les temps sont durs. Cette stratégie tient au fait que réduire le dividende peut se révéler onéreux pour les actionnaires existants, ce qui selon nous relève d’un manque de clairvoyance. Les entreprises cycliques comme BHP devraient s’assurer la possibilité de réagir aussi bien aux ralentissements qu’aux reprises cycliques. De fait, nul ne peut dompter le cycle des matières premières.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes