Carnet de voyage en Russie – Toujours debout malgré un coup de froid !

Les obligations d’entreprises russes ont figuré parmi les classes d’actifs les plus performantes l’an dernier. L’indice JPM CEMBI Russia a progressé de 26 % malgré la contraction de 3,7 % du PIB russe imputable à un contexte économique extrêmement difficile et à des problèmes géopolitiques. J’ai récemment passé une semaine à Moscou dans la fraicheur de ce début de printemps pour rencontrer des banques et des d’entreprises. Je souhaitais qu’ils m’aident à évaluer si les sanctions économiques et la baisse des prix du pétrole allaient paradoxalement continuer à profiter aux investisseurs obligataires en 2016. Voici certaines des principales conclusions de ces entretiens.

La crise n’a rien à voir avec celle de 1998, mais l’économie reste en difficulté

L’important est que l’impact à court terme des sanctions a été limité comparé à celui de la baisse des prix du pétrole et à la dépréciation consécutive du rouble – laquelle a renchéri les importations, entraînant une baisse des marges des entreprises et du niveau de vie de millions de Russes. Les acteurs locaux avec lesquels je me suis entretenu ont déclaré que l’environnement actuel n’avait cependant rien à voir avec la crise de 1998, époque à laquelle le pays ne disposait d’aucune réserve et affichait un important déficit budgétaire. Toutefois, ils ont pratiquement tous admis que la crise actuelle est plus pernicieuse (détérioration lente et prolongée) et se demandaient d’où pourrait venir un rebond à court terme dans le cas où les prix du pétrole resteraient bas et les sanctions ne seraient pas levées.

Au niveau microéconomique, c’est toujours une bonne chose que de commencer par s’entretenir avec différentes banques locales pour se faire une idée de la situation de l’économie réelle. Pratiquement tous les représentants d’établissements financiers (publics et privés) que j’ai rencontrés s’inquiètent de la dégradation de la qualité des actifs, en particulier des portefeuilles de prêts d’entreprises, en raison d’une augmentation anticipée des prêts non productifs. Des secteurs comme la construction, les sociétés minières, l’automobile, l’immobilier commercial ou le transport ont été durement touchés. La situation n’est pas bien meilleure dans le secteur des prêts aux particuliers où l’on observe peu d’appétit pour le risque. Les bonnes nouvelles concernent (i) les exportateurs qui ont profité de la faiblesse du rouble dans la mesure où leurs coûts sont en monnaie locale et leurs recettes en dollars US, et (ii) l’agroalimentaire qui profite des contre-sanctions russes à l’encontre des exportations alimentaires européennes vers le pays.

Les entreprises russes sont résistantes et le risque de refinancement faible à court terme

Les entretiens que j’ai eus avec eux différents émetteurs obligataires non financiers (pétrole et gaz, sociétés minières, télécommunications et transports) ont confirmé la tendance évoquée plus haut, mais m’ont fourni une vision quelque peu différente. Les dirigeants ont conscience des obstacles et la plupart d’entre eux semblent prendre les mesures nécessaires pour optimiser leurs activités face à ce nouvel environnement. L’histoire militaire ne manque pas d’exemples illustrant la résistance incroyable du peuple russe et les dirigeants d’entreprises que j’ai rencontrés m’ont donné la même impression.

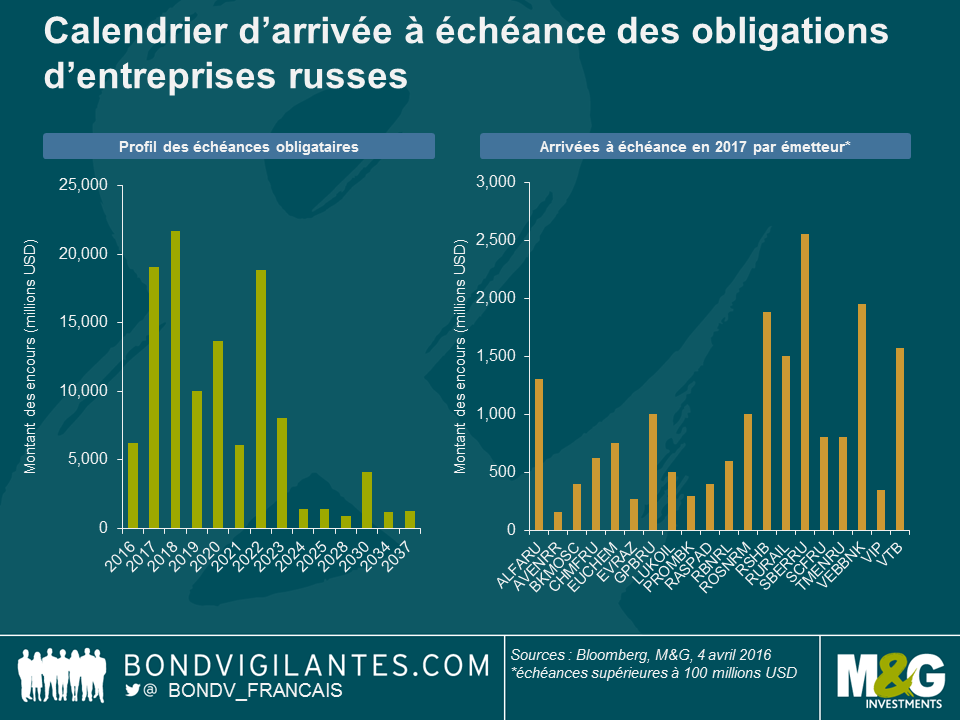

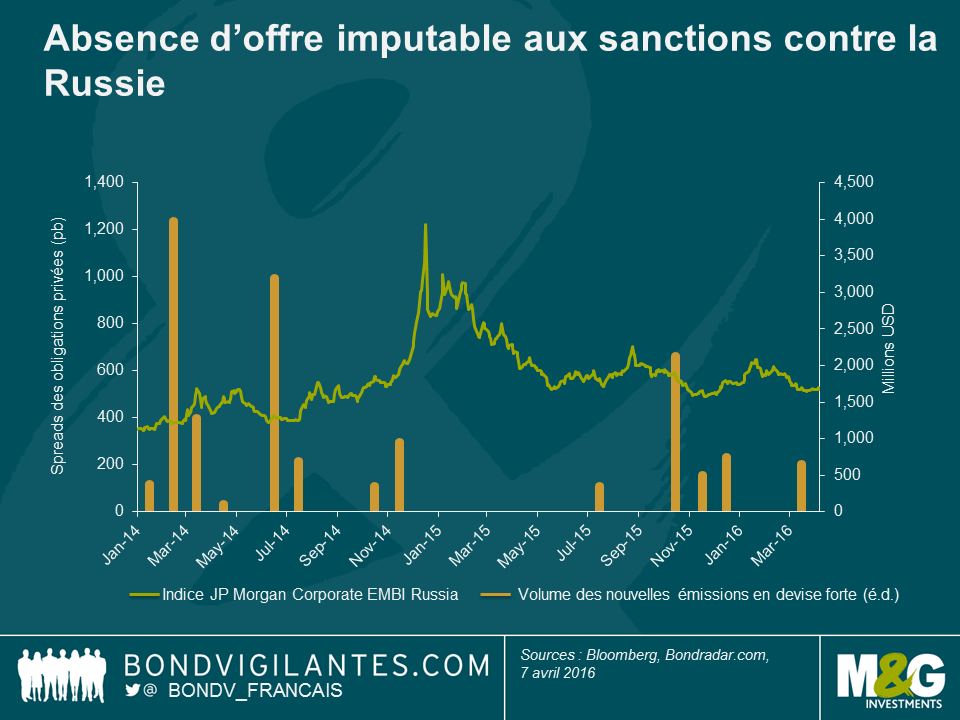

Le marché primaire étant virtuellement clos depuis 18 mois, les sanctions ont contraint les émetteurs d’obligations d’entreprises russes à la rigueur financière. Ils ont donc maintenu des niveaux d’endettement relativement bas et des niveaux de trésorerie appropriés pour faire face à l’arrivée à échéance de dettes libellées en devise forte. La disponibilité de roubles au sein du système financier du pays est un autre facteur qui contribue à expliquer comment les émetteurs obligataires ont réussi à supporter les sanctions financières de l’Ouest. À court terme, et comme le graphique précédent le montre, le calendrier d’arrivée à échéance des dettes des entreprises russes émettrices (y compris les financières) semble gérable, les échéances les plus importantes exigibles en 2017 étant principalement des obligations émises par des banques publiques.

Les sanctions créent une valeur de rareté, mais les valorisations sont très différentes de celles du début 2015

Du point de vue de l’offre obligataire, les sanctions ont beaucoup soutenu les performances en 2015 et continuent de favoriser le contexte technique en 2016. Bien que certains émetteurs aient réussi à émettre des obligations à la fin de l’an dernier et en 2016, le marché local (prêts bancaires libellés en rouble) se développe et le volume des émissions obligataires en devise forte devrait rester faible cette année. S’agissant de la demande, la situation sera selon nous très différente de celle du début 2015, époque à laquelle les spreads atteignaient des niveaux très attractifs (environ 1 000 pb) en raison des menaces externes (tensions géopolitiques, prix du pétrole, rouble) plutôt que d’un risque imminent de défaut de paiement des entreprises russes. Avec un spread d’environ 520 pb, le marché russe des obligations d’entreprises libellées en USD est désormais revenu à des niveaux de plus justes et affichait une performance de 5,1 % au premier trimestre, niveau selon nous justifié par la résistance fondamentale des émetteurs russes et l’amélioration relative de la situation géopolitique. Pour l’avenir et en se faisant l’avocat du diable, on peut se demander à quel point cette résistance pourrait être durable si la période de crise devait se prolonger.

La différentiation entre obligations d’entreprises sera essentielle dans une période marquée par des sanctions et le bas niveau des prix du pétrole

En supposant que les prix du pétrole restent bas et que les sanctions ne soient pas levées, les fondamentaux des entreprises devraient se détériorer de façon significative tout le long de cette année et en 2017. Le creusement du déficit budgétaire de la Russie constitue l’un des principaux risques fondamentaux à court terme pour les flux de trésorerie des entreprises.

Premièrement, le bas niveau des prix du pétrole et du gaz a entraîné une contraction des recettes publiques. En outre, dans la mesure où les sociétés pétrolières et gazières se sont effectivement montrées très résistantes durant la crise grâce à leur nature exportatrice, les pouvoirs publics envisagent d’augmenter les taxes sur ce secteur.

Deuxièmement, les sanctions ont empêché la Russie de solliciter le marché obligataire dans les proportions nécessaires pour combler le déficit budgétaire. Par conséquent, les pouvoirs publics envisagent d’augmenter le ratio de distribution des entreprises publiques de 25 % à 50 %. Pour les entreprises pétrolières et gazières publiques, cette décision pourrait grever davantage les flux de trésorerie. Indirectement, le secteur privé (et en particulier les aciéries) pourrait également être touché si les pressions sur les flux de trésorerie des entreprises entraînent une réduction des investissements publics et une contraction de la demande sous-jacente.

Compte tenu de cette possible détérioration, les entreprises devront alors puiser dans leurs soldes de trésorerie et le refinancement des plus de 20 milliards de dollars d’obligations d’entreprises libellées en devise forte arrivant à échéance en 2018 pourrait devenir plus problématique pour certains émetteurs.

On peut en conclure qu’il sera essentiel de savoir différencier les obligations privées. Contrairement à l’attrait qu’inspirait la situation macroéconomique de la Russie de 2015, les investisseurs devront se montrer plus sélectifs dans leurs choix d’obligations, car les impacts à long terme entraîneront probablement des divergences de profil de crédit au sein de l’univers des obligations d’entreprises russes.

Enfin, il est néanmoins impossible d’exclure une évolution de la situation macroéconomique cette année, si les prix du pétrole rebondissent fortement (facteur haussier) ou, sachant que la politique russe a toujours pris les investisseurs à contre-pied, si les tensions géopolitiques se raniment (facteur baissier).

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes