Des fondations fragiles : les obligations à haut rendement des sociétés européennes de construction

Contributeur invité à ce blog – Saul Casadio (analyste crédit chez M&G Investments)

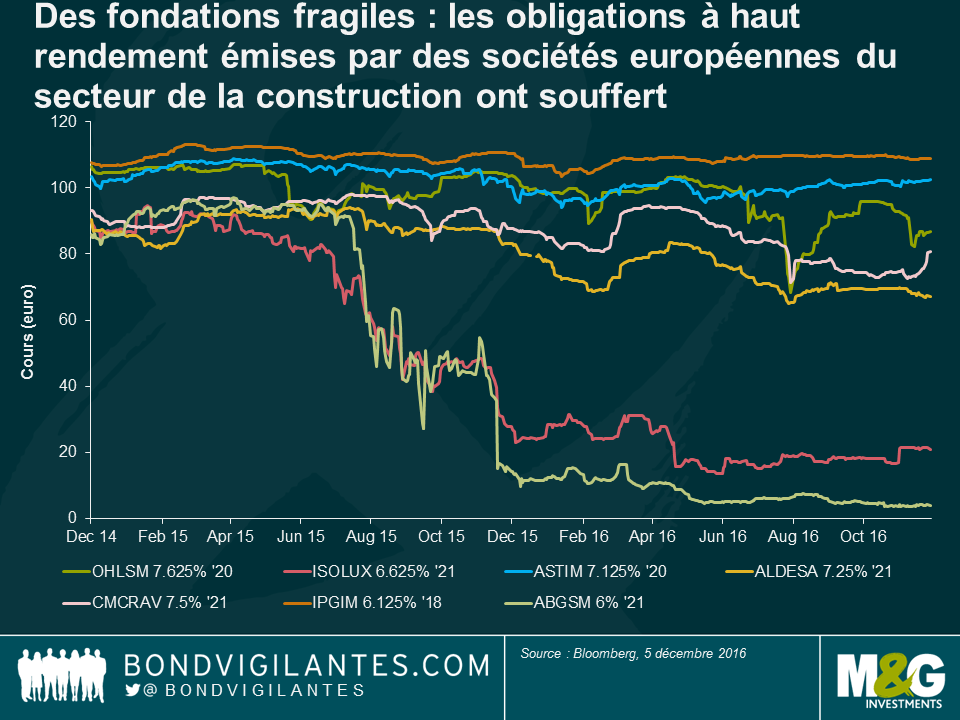

Bien que les obligations européennes à haut rendement aient enregistré de solides résultats au cours des deux dernières années (avec une performance moyenne annualisée de 4,9 %), une partie de l’indice correspondant a considérablement sous-performé. Au cours de la même période, les obligations émises par les entreprises du secteur de la construction ont en effet dégagé une performance moyenne de -18,4 % par an. Le graphique ci-dessous montre que, sur un total de sept émetteurs du secteur, seulement deux se négocient actuellement au-dessus du pair, deux ont déjà fait l’objet d’une restructuration infligeant de lourdes pertes aux porteurs d’obligations, et les trois autres se traitent à un prix bien inférieur à leur valeur nominale. Dans cet article, j’examine les raisons pour lesquelles le secteur de la construction a autant souffert par rapport au reste du marché.

Le recours à l’effet de levier pour financer l’activité de construction a toujours été jugé contestable. Pour être viable, une structure de capital à effet de levier a besoin de flux de trésorerie relativement stables tout au long du cycle économique. A l’opposé, les sociétés de construction affichent un profil volatil et souvent imprévisible de leurs flux de trésorerie. En outre, le secteur de la construction est très largement tributaire du bon vouloir des banques à fournir des garanties pour l’achèvement des travaux. Cette volonté repose essentiellement sur de bonnes notations de crédit, ce qui est va à l’encontre d’une structure de capital à effet de levier.

On peut établir un certain nombre d’analogies avec un « mauvais projet de construction » pour expliquer la sous-performance de ce secteur au cours des deux dernières années.

Des fondations fragiles – La construction est une activité compliquée. Comme les chantiers sont généralement attribués par le biais d’appels d’offres, une entreprise de construction intervient dans un environnement de concurrence quasi parfaite. Les barrières à l’entrée se limitent aux références techniques et à la taille des projets. Il n’est pas rare dans certains marchés de participer à des appels d’offres sur une base non rémunérée, le candidat misant sur des modifications apportées au projet en cours d’exécution pour gagner de l’argent. Cela est évidemment un moyen très périlleux de dégager des bénéfices et induit des risques élevés de contentieux. En outre, les projets de construction comportent un degré important de risque d’exécution selon le type de contrat (prix fixes vs. indexation sur le volume), et il n’est pas rare que des chantiers à prix fixes conduisent à de grosses pertes.

L’instabilité des flux de trésorerie vient se conjuguer aux fondations fragiles du modèle d’activité. Les travaux de construction se caractérisent par un profil de trésorerie déséquilibré : les dépenses initiales ne sont compensées par des paiements qu’aux termes des projets. Ceci se traduit par une volatilité du fonds de roulement et de la dette brute. Les changements dans les conditions de paiement et de recouvrement, les paiements anticipés, ainsi que les retards dus à des contentieux peuvent créer des variations significatives du niveau de dette.

Des mesures insuffisamment précises – L’EBITDA publié, qui est l’un des principaux indicateurs de performance utilisés par les investisseurs, n’est qu’une mesure approximative lorsqu’il s’agit de construction. La méthode comptable utilisée pour les chantiers de construction (en pourcentage d’avancement du projet) offre en effet une certaine flexibilité s’agissant de l’enregistrement des profits (ou des pertes) tout au long de la vie du projet. Je dirais que la génération des flux de trésorerie constitue un meilleur indicateur car le tableau de trésorerie est moins sujet aux « ajustements comptables ».

Des calculs trompeurs – Les investisseurs calculent un endettement net pour mesurer le risque de crédit, mais ce calcul est trompeur dans le domaine de la construction. En général, les sociétés du secteur de la construction présentent une position de trésorerie élevée, mais seule une petite fraction de ces disponibilités est disponible au niveau de l’entreprise, la majeure partie étant bloquée dans des entités de projet destinées à financer les chantiers. L’effet de levier brut est une mesure plus précise du risque de crédit dans ce secteur. En outre, la plupart des entreprises de construction s’autofinance au moyen de différentes formes de prêts sans recours. Ces dettes n’apparaissent généralement pas au bilan. Il y a donc de grandes chances que seuls les investisseurs qui lisent les notes de bas de page (où ces éléments sont mentionnés) en soient conscients.

Les évolutions rendent les mesures encore plus imprécises – Compte tenu des fondamentaux fragiles de cette activité, un certain nombre de constructeurs cherchant d’autres façons de gagner de l’argent, ont investi dans des projets dits de « Construction-Opération-Transfert de Technologies» (en anglais, BOT). Ces projets permettent à ces sociétés, au lieu d’être payées, de conserver la propriété et les avantages économiques de l’actif pendant un certain temps. Ce type de contrats a encore aggravé les problèmes d’évaluation évoqués ci-dessus car le droit de recours des détenteurs d’obligations ne porte que sur l’activité de construction (et non sur les actifs mis en concession). Mais comme les résultats n’étaient communiqués que sur une base consolidée, cela empêchait les investisseurs d’évaluer la véritable performance opérationnelle de l’activité de construction.

Soupçons de corruption – Les gros titres faisant état de cas allégués de corruption ont eu un effet plus dévastateur que dans aucun autre secteur, et le volume des transactions a reflété l’aversion des investisseurs aux problèmes de gouvernance d’entreprise.

Un immeuble qui s’est écroulé ne vaut plus grand chose – Les taux de recouvrement des obligations restructurées ont jusque-là été faibles car la qualité des transactions s’est fortement détériorée au cours des négociations de restructuration des dettes. L’activité de construction nécessite un soutien bancaire solide et continu, d’une part pour financer le besoin en fonds de roulement, et d’autre part pour obtenir les garanties nécessaires permettant de concourir à de nouveaux projets. Ces deux éléments sont difficiles à obtenir pour une société en pleine restructuration.

En raison des pertes accusées sur un petit nombre de dossiers, les investisseurs ont réévalué le risque de crédit de ce secteur. A en juger par les niveaux actuel de transaction, il est difficile d’imaginer qu’une nouvelle obligation à haut rendement puisse être émise par le secteur de la construction dans un avenir proche. Si cela arrivait à nouveau, les investisseurs devront être conscients que la création d’une structure de capital à effet de levier sur des bases aussi fragiles induit un risque sous-jacent élevé.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes