Cinq observations sur l’inflation

1. Nous sommes parvenus au point où le pic va se faire sentir : aux mois de janvier et février 2016, les prix du pétrole avaient atteint des points bas (34,25 dollars le baril de Brent le 20/01, et 26,21 dollars le baril de WTI le 11/02). Cette semaine, les chiffres d’inflation vont donc intégrer les plus grands effets de base annuels des prix du pétrole. C’est l’une des principales raisons pour lesquelles nous observons de fortes poussées d’inflation depuis plusieurs mois.

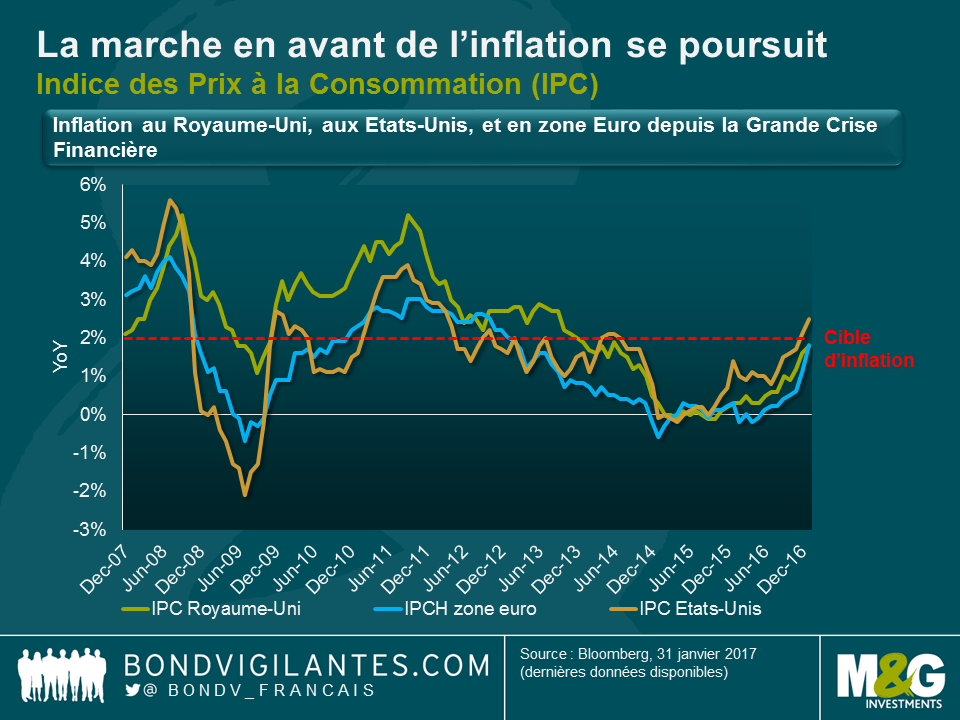

2. La marche en avant de l’inflation se poursuit : le taux de variation de l’IPC outre-Atlantique était nul en septembre 2015, inférieur à 1 % en juillet dernier, et est maintenant revenu à 2,5 %. L’inflation européenne était négative en mai dernier, mais à 1,8 % cette semaine, elle s’approche désormais de la cible de la BCE. L’IPC britannique était en baisse à fin octobre 2015, était remonté à un peu moins de 1 % en octobre dernier, et cette semaine sa progression atteint 1,8 %, soit un niveau très légèrement inférieur à l’objectif de la Banque d’Angleterre.

3. Le Royaume-Uni a été le seul marché à décevoir les attentes cette semaine, avec une prévision de 1,9 % pour l’IPC, et de 2,7 % pour l’indice domestique IPD (indice des prix de détail). Toutefois, la principale surprise est venue des baisses significatives accusées dans le secteur de l’habillement. Les chiffres d’inflation du mois de janvier, qui étaient systématiquement en baisse au cours des dernières années, ont augmenté significativement cette année, prenant en défaut le consensus. Les postes ayant bénéficié d’effets de base favorables (carburant, lubrifiants) et l’impact de la dépréciation de la livre sterling (via les produits importés) ont connu une forte progression sur l’année.

4. L’inflation du Royaume-Uni se rapproche en fait de sa cible : bon, c’est du moins le cas de l’inflation globale qui est la mesure privilégiée de l’Institut National des Statistiques. Le mois prochain, l’IPCH deviendra la nouvelle mesure officielle de l’inflation au Royaume-Uni (mais ne vous inquiétez pas, l’IPD reste la référence pour les gilts indexés sur l’inflation !). Mesurée sur la base de l’IPCH, l’inflation britannique vient d’atteindre la barre des 2 % cette semaine. Plus de détails sous peu.

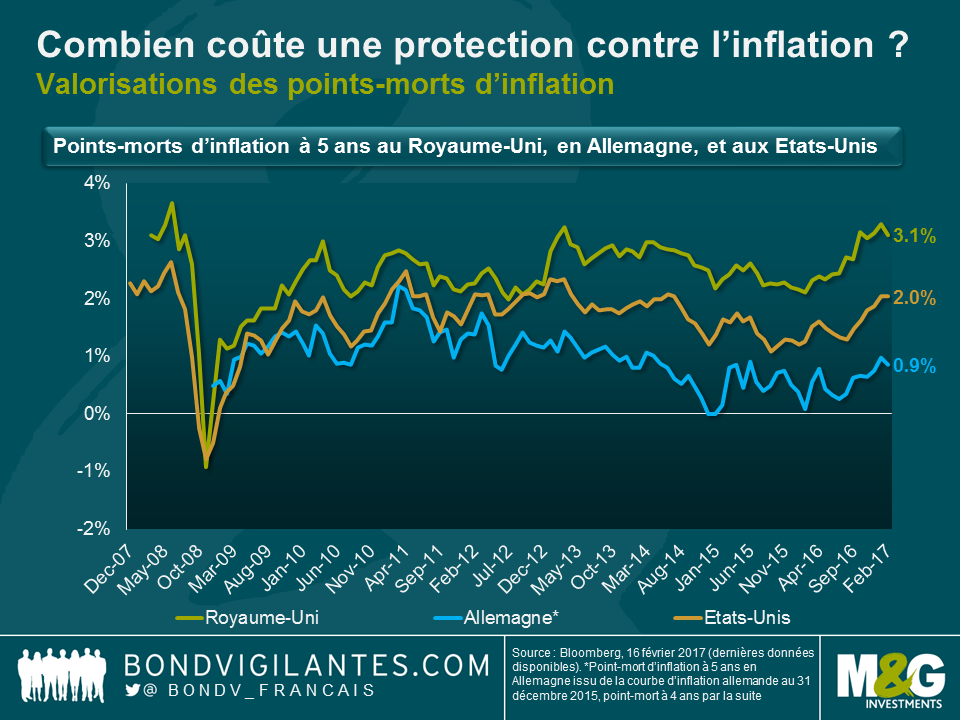

5. Les points-morts d’inflation ne sont plus particulièrement bon marché

6. Etats-Unis : ces points-morts ont atteint le seuil des 2 % sur l’ensemble de la courbe, et ce, pour la première fois depuis 2014. Cela signifie que le marché obligataire anticipe que la Fed sera capable d’alimenter une hausse moyenne des prix de 2 % à partir de maintenant. Et pourtant, je dirais que cela est encore assez conservateur. La Fed se fixe en effet un objectif de 2 % pour le déflateur des dépenses de consommation (« PCE ») et, sur le long terme, on sait qu’un déflateur PCE à 2 % se traduit habituellement par une inflation globale proche de 2,5 %. Néanmoins, on a observé un mouvement de grande ampleur des points morts d’inflation américains ces douze derniers mois.

7. Royaume-Uni : les points morts d’inflation se situant désormais entre 3,1 % sur la partie courte de la courbe, et près de 3,6 % sur les maturités longues, le rebond depuis les points bas atteints en première partie d’année 2016 est aussi remarquable que dans le cas des Etats-Unis. En fait, à l’exception de certaines hypothèses agressives sur l’écart IPC-IPD, la valorisation du marché implique une inflation britannique qui serait pour toujours supérieure à sa cible. La partie courte de la courbe des points morts d’inflation me semble attractive, car les effets du pétrole et de la faiblesse de la livre sterling vont conduire à une période d’inflation significativement plus élevée que sa cible. Mais toutes ces anticipations de marché qui tablent sur une inflation qui dépasserait sa cible de façon permanente ne se sont pas encore matérialisées, et de mon point de vue, rendent vulnérable la partie longue de la courbe des points- morts d’inflation.

8. Europe : comme ailleurs, les points-morts d’inflation ont fortement rebondi en Europe, même si leurs niveaux restent largement inférieurs à ce qui pourrait ressembler à une atteinte durable de l’objectif d’inflation. Les marchés craignent peut-être que la récente hausse des IPCH ne durera pas au-delà des effets de base du prix du pétrole. Cela me semble une préoccupation légitime.

Nous avons parcouru beaucoup de chemin l’année dernière sur les marchés des titres indexés sur l’inflation. A partir de maintenant, la question qui se pose est de savoir si nous allons voir l’inflation refluer une fois passé le point-haut des effets de base du pétrole (prévu en milieu d’année 2017), ou si la dynamique et le thème de la reflation pourront poursuivre leur tendance. Aux Etats-Unis tout du moins, il me semble que la dynamique du marché du travail, et en particulier celle des salaires, va continuer sur sa lancée. Comme je l’ai récemment indiqué sur le blog, compte tenu des différences importantes entre les États-Unis et le Royaume-Uni en matière d’endettement des ménages, il me semble que la Fed est déjà très en retard, et qu’elle aura de plus en plus de mal à le rattraper. Pour moi, la question reste de savoir si cette vague d’inflation aux États-Unis va se propager de façon généralisée, ou si l’inflation européenne et la partie longue du marché britannique vont retomber de leur piédestal du moment.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes