Trois de nos graphiques les plus populaires

Nous utilisons souvent Twitter pour partager des graphiques que nous trouvons intéressants mais qui ne méritent pas une analyse spécifique sur un blog. Dans cet esprit, j’ai regardé quels étaient les graphiques préférés des personnes qui nous suivent sur @bondvigilantes ou ceux qui étaient le plus retweetés et je les ai analysés de manière un peu plus approfondie que ce que les 140 caractères permettent.

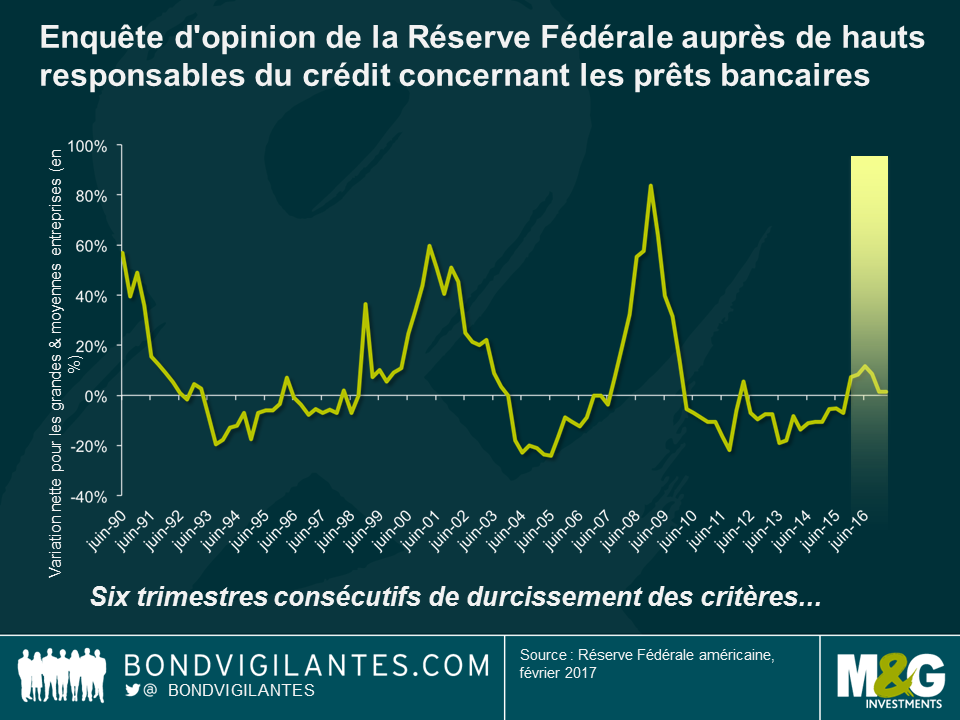

- L’enquête de la Fed auprès de responsables du crédit montre que les banques américaines durcissent, pour le sixième trimestre consécutif, leurs critères de sélection. Une situation rarement observée en dehors des périodes de récession.

Chaque trimestre, de hauts responsables du crédit de grandes banques américaines doivent indiquer à la Réserve Fédérale dans quelle mesure leurs critères d’approbation des prêts aux entreprises ont évolué par rapport au trimestre précédent. Des critères plus souples indiquent que le crédit est plus facile à obtenir, les entreprises et les particuliers peuvent donc investir et dépenser, avec pour conséquence une accélération de la croissance économique. Un durcissement de ces critères indique que le crédit est plus difficile à obtenir, et donc que la croissance économique peut ralentir.

Les critères d’attribution des crédits et la croissance des prêts et de la production ont une corrélation négative : les critères d’approbation des prêts peuvent, par conséquent, permettre de prévoir la croissance économique. Comme le montre le graphique ci-dessus, il est rare que les banques américaines durcissent leurs critères de prêt durant six trimestres consécutifs en dehors des périodes de récession. Dans la mesure où le FOMC procèdera probablement à un relèvement de ses taux d’intérêt mercredi, le crédit pourrait devenir de moins en moins accessible, en particulier pour les entreprises ou les particuliers dont la notation de crédit est de mauvaise qualité.

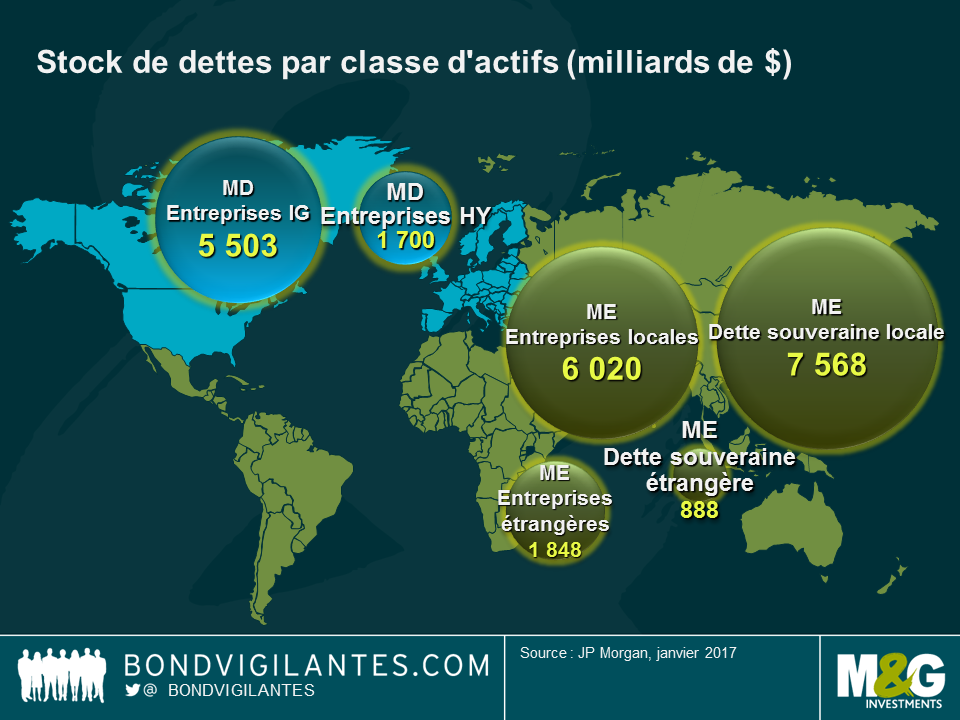

- D’après @JPMorgan, l’univers total de la dette des pays émergents dépasse désormais les 16 300 milliards de $ – soit 3x le marché des obligations d’entreprises « investment grade » des pays développés et 9x le marché des obligations d’entreprises à haut rendement des pays développés.

Dans un monde où de nombreux investisseurs obligataires paient pour prêter aux gouvernements des pays développés et où les rendements des obligations d’entreprises sont proches de leurs plus bas niveaux historiques, les obligations des pays émergents sont de plus en plus considérées comme une solution d’allocation pour les investisseurs à la recherche de performances supérieures. L’univers des émetteurs obligataires des pays émergents est vaste et diversifié. Le marché des obligations d’entreprises non financières des pays émergents, en particulier, a connu une croissance considérable à la suite de la désintermédiation bancaire. Les émissions locales se sont multipliées ces dernières années (en particulier en Asie), car les institutions de prévoyance ont commencé à soutenir le marché local de la dette. Sur le marché obligataire mondial, le stock de la dette émise par les entreprises des pays émergents est désormais supérieur à celui de la dette émise par les entreprises des marchés développés. En ce qui concerne les emprunts d’État, le stock de dette souveraine des pays développés (25 000 milliards de $) reste bien supérieur au stock de dette souveraine des pays émergents (8 500 milliards de $). Ces chiffres illustrent le fait que les pays émergents sont moins endettés.

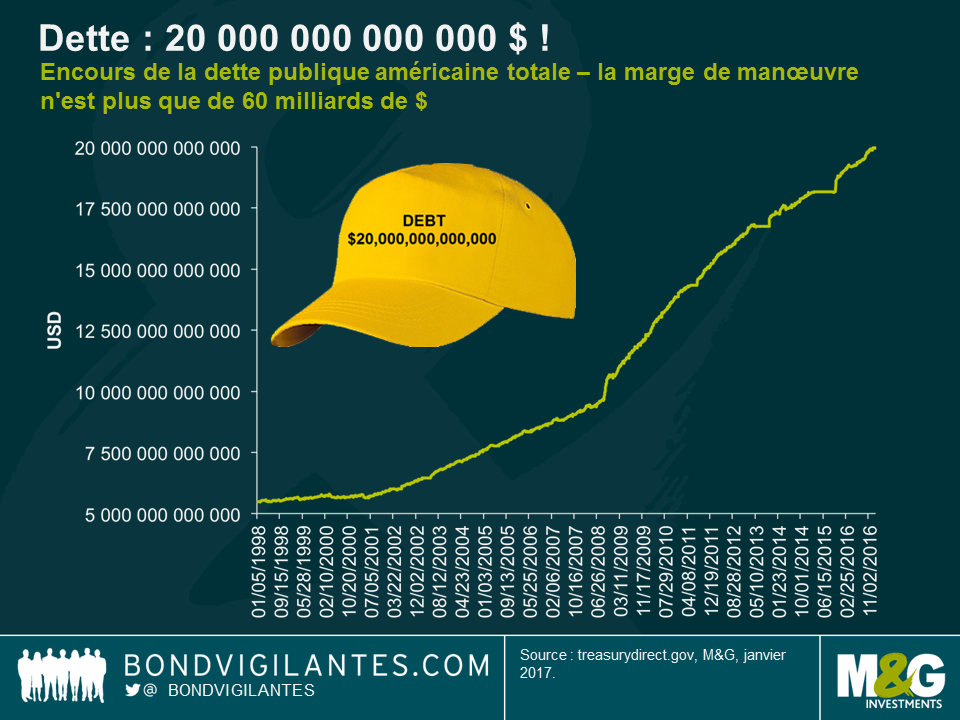

- Pour les investisseurs obligataires : Le plafond de la dette à 20 000 milliards de $. La marge de manœuvre n’est plus que de 60 milliards de $.

Alors que l’indice Dow Jones Industrial Average fait les gros titres en clôturant à 20 000 points pour la première fois, il est intéressant de noter que l’encours de la dette publique américaine semble prêt à dépasser les 20 000 milliards de $. Cela dépendra du Congrès américain et de sa décision d’augmenter, ou non, la limite de la dette publique. Le niveau de la dette publique américaine a plus que doublé depuis la crise financière.

La capacité du Trésor américain à lever de la dette sera suspendue un peu plus tard dans la semaine, le secrétaire américain au Trésor Steven Mnuchin indiquant que les emprunts d’État et l’endettement local seraient progressivement gelés jusqu’à ce que le Congrès augmente la limite de la dette. Le Bureau du budget du Congrès (« Congressional Budget Office », CBO) estime que, à moins que le plafond de la dette ne soit relevé, le Trésor américain pourrait se retrouver à cours de liquidités pour payes ses créanciers dans six mois environ, entraînant un défaut sans précédent de l’État américain. Même si les marchés n’accordent actuellement pas une grande attention au plafond de la dette, l’horloge tourne et Steven Mnuchin a clairement indiqué que cette question était cruciale et devait être examinée de toute urgence par le Congrès.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes