Faut-il s’attendre à une vague d’acquisitions au sein du secteur américain des télécommunications ?

La semaine dernière, la Commission fédérale américaine des communications (U.S. Federal Communication Commission, ou FCC) a annoncé les résultats de son récent processus d’enchères pour l’attribution de la bande 600 MHz pour un montant total de 20 milliards de dollars. Les opérateurs étaient en concurrence pour le spectre de basse fréquence sur lequel ils proposent des services de téléphonie mobile à leurs clients. Les meilleures offres ont été formulées par l’opérateur de téléphonie mobile T-Mobile USA et le diffuseur de télévision par satellite DISH Network, qui ont dépensé respectivement 8 et 6,2 milliards de dollars. Si l’enchère en elle-même n’est pas particulièrement digne d’intérêt, elle est considérée par les observateurs et les investisseurs comme un catalyseur capable d’amplifier le phénomène de consolidation au sein du secteur américain des télécommunications et des médias. Si une vague d’acquisitions se prépare, elle pourrait avoir des conséquences importantes pour les investisseurs obligataires.

La consolidation parmi les opérateurs de réseaux câblés a pour principal objectif de dégager des synergies en termes de coûts. Pour autant, la potentielle vague de fusions ne concerne pas que les synergies. Plusieurs entreprises au sein du secteur perçoivent l’intérêt stratégique d’une offre proposant un éventail complet de services et de contenus à leurs clients, puisqu’elle leur permet d’exploiter au maximum le budget de ces derniers, que ce soit par le biais d’un modèle d’abonnement ou de services à la demande. L’idée est de réaliser une triple pénétration commerciale, qui permet à un fournisseur unique de regrouper une offre téléphonique, vidéo et internet dans un seul bouquet. Les fournisseurs reconnaissent également l’apport stratégique d’un service/d’une connectivité mobile au sein de leur offre. On parle de pénétration quadruple-play. Par conséquent, non seulement nous pourrions assister à une poursuite de la consolidation au sein du secteur, mais les câblo-opérateurs pourraient envisager de faire l’acquisition de fournisseurs de téléphonie sans fil et vice-versa.

Telco et les câblo-opérateurs envisagent également de diffuser leur propre contenu média par le biais des canaux de distribution mis en place avec les clients. L’offre récente d’AT&T pour le rachat de Time Warner Inc. (et ses créateurs de contenus tels que HBO, Warner Brothers Studios, etc.) constitue le dernier exemple en date de cette intégration verticale. Il s’agit de constituer une offre complète en termes de communication et de contenu, regroupée en un seul bouquet attrayant et rentable (du moins pour l’opérateur).

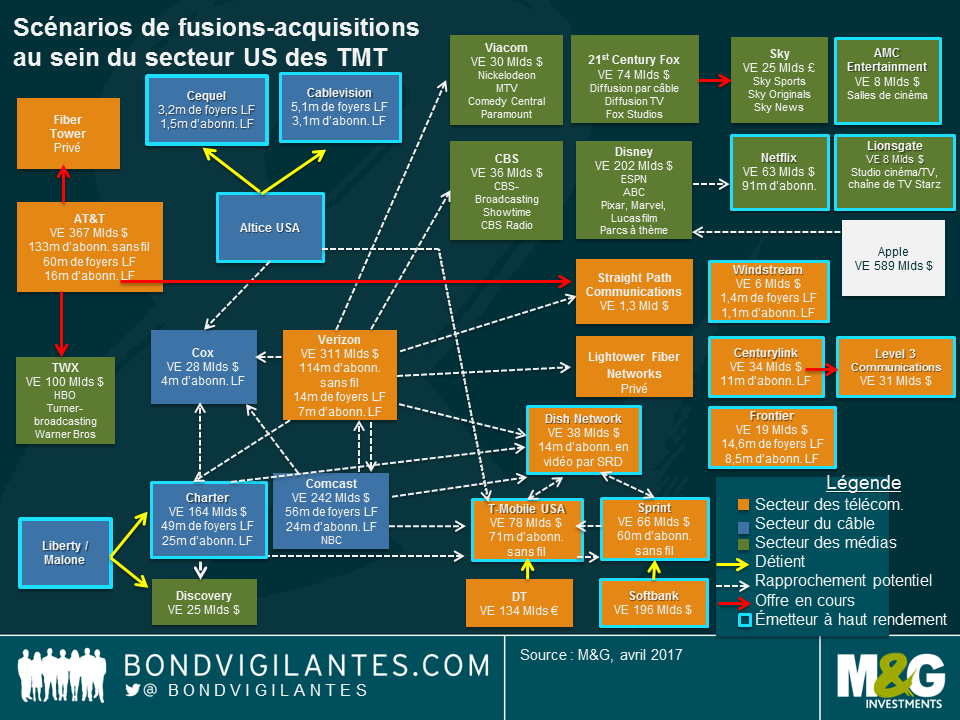

Ce ne sont que quelques-unes des stratégies potentielles qui sont actuellement à l’étude au sein de l’univers des TMT (technologies, médias et télécommunications). Chez M&G, nos analystes spécialisés dans le secteur des TMT ont réalisé le graphique suivant, qui met en lumière la multitude de combinaisons possibles. Il ne s’agit naturellement que d’hypothèses, du moins pour l’instant. Mais le graphique met l’accent sur l’envergure et la complexité des scénarios potentiels parmi l’ensemble des sous-secteurs de l’univers.

En cas de vague de fusions, les conséquences pourraient être significatives aussi bien que nuancées pour les investisseurs obligataires. Compte tenu de la valorisation des entreprises qui se chiffre en dizaines, voire en centaines de milliards de dollars, le prix d’acquisition de plusieurs d’entre elles pourrait être considérable. Toute acquisition potentielle comprendra vraisemblablement une part de dette importante, soit de nouvelles émissions obligataires pour un marché qui en détient déjà beaucoup. Les entreprises des secteurs des télécommunications, des réseaux câblés et des médias représentent 19 % de l’indice Bank of America U.S. High Yield, dont 5 des 11 principaux émetteurs obligataires. Ces mêmes secteurs représentent 8 % de l’indice américain des obligations investment grade. Toute émission supplémentaire de la part de ces entreprises est susceptible d’exercer une pression sur les prix des obligations existantes.

Par exemple, le rapprochement le plus attendu concerne les troisième et quatrième opérateurs de téléphonie mobile aux États-Unis, T-Mobile et Sprint. Tout en restant neutre quant aux avantages ou à la probabilité d’une telle opération, il n’en demeure pas moins qu’elle aurait un impact significatif sur le marché des obligations à haut rendement américaines. Sprint et T-Mobile sont les premier et onzième représentants de l’indice en termes d’émissions obligataires, avec respectivement 25 et 12 milliards de dollars d’obligations en circulation. Compte tenu de leur pondération au sein de l’indice, plusieurs investisseurs du segment à haut rendement (pour ne pas dire la plupart) possèdent vraisemblablement des titres T-Mobile ou Sprint (voire les deux). Avec des valorisations de, respectivement, 65 et 78 milliards de dollars pour Sprint et T-Mobile, on peut s’attendre à ce qu’un potentiel rapprochement soit financé en partie par une émission de dette importante. De plus, une telle opération pourrait être conçue pour préserver les notations supérieures de T-Mobile (Ba3/BB) au profit des obligations en circulation de Sprint, tandis qu’une transaction plus agressive (c’est-à-dire comprenant une part de dette plus élevée) conforme aux notations actuelles de Sprint (B3/B) pourrait exercer une pression sur les prix des obligations actuelles de T-Mobile.

Par ailleurs, si une entreprise du segment investment grade faisait l’acquisition d’une entreprise du segment à haut rendement, le potentiel haussier des obligations à haut rendement pourrait être significatif tandis que la valorisation des obligations investment grade pourrait diminuer si l’entreprise décide d’accepter un certain niveau de détérioration de crédit afin de réaliser une acquisition stratégique. De la même façon, si une entreprise du segment à haut rendement souhaitait acquérir une entreprise du segment investment grade, les détenteurs des obligations investment grade seraient plus sujets au risque baissier.

Les secteurs américains du câble et des télécommunications sont impatients de voir les opérations de consolidation et d’intégration se multiplier. La récente enchère pour l’attribution de la bande 600 MHz a provisoirement gelé l’activité de fusions-acquisitions au sein du secteur, les différents acteurs étant restés dans l’attente des résultats annoncés la semaine dernière. Sous le gouvernement de Donald Trump, le marché s’attend à ce que la position des autorités de réglementation à l’égard des opérations de fusions-acquisitions au sein du secteur s’assouplisse de façon significative. L’enchère ayant été attribuée, et compte tenu de l’opinion perçue comme favorable du gouvernement vis-à-vis de la consolidation, nous pourrions être sur le point d’assister à une frénésie de fusions et acquisitions parmi les entreprises des secteurs du câble, des télécommunications et des médias. Et ces opérations pourraient avoir des conséquences importantes pour les investisseurs obligataires.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes