Les marchés obligataires et les agences de notation accordent-ils trop de crédit aux opérations de fusions – acquisitions (F&A) ?

Contributeur invité à ce blog – Simon Duff (analyste crédit chez M&G)

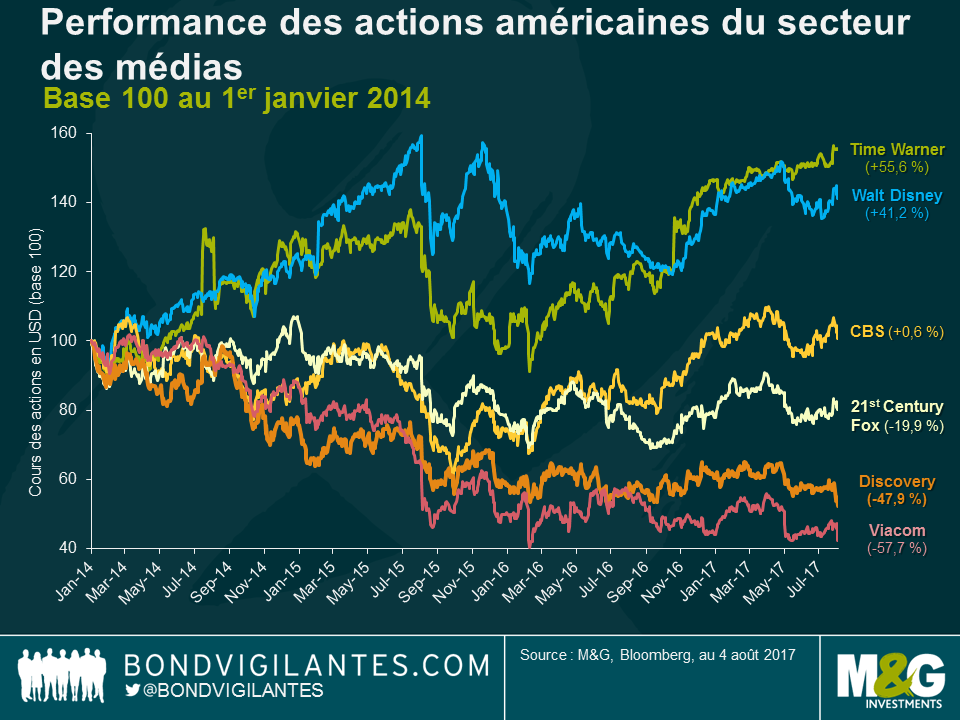

La semaine dernière, l’opérateur international de télévision Discovery Communications a annoncé l’acquisition de Scripps Networks pour un montant de 15 milliards de dollars. Scripps possède des chaînes de télévision spécialisées dans l’alimentation, les conseils pour la maison, et les voyages. Ces émissions complètent bien le portefeuille de chaînes plus factuelles et moins « scénarisées » détenues par Discovery (Discovery, TLC, Animal Planet). Cette acquisition donne également à Discovery une opportunité de se diversifier davantage au-delà de sa base historique de téléspectateurs masculins. Elle permet également de soutenir les efforts de Scripps visant à se développer sur les marchés internationaux. Pour cela, Scripps, dont les clients sont principalement américains, pourra s’appuyer sur l’envergure mondiale de Discovery. Alors, qu’est-ce qui cloche dans cette transaction ? Apparemment beaucoup de choses du point de vue des actionnaires de Discovery, puisque le titre a dévissé de 9 % à l’annonce de l’opération… Et cette chute intervient après un recul du cours de plus de 40 % depuis janvier 2014.

La baisse du titre s’explique par des craintes quant au caractère raisonnable de la transaction, craintes qui s’ajoutent à celles pesant sur le modèle économique des opérateurs de télévision payante proposant des « bouquets ». Ces inquiétudes proviennent de la pression structurelle croissante exercée par l’évolution des habitudes de consommation. En effet, les abonnés privilégient de plus en plus les bouquets moins fournis et moins chers (qui excluent les chaînes les moins en vue), l’accès à des programmes très populaires « à la demande », et le visionnage de formats courts sur plateformes mobiles telles que Snapchat ou Facebook. Pour illustrer ce phénomène, le jour de l’annonce de la transaction, Discovery a également dévoilé que le rythme de baisse de ses abonnements s’agissant de sa clientèle principale basée aux Etats-Unis s’était accéléré. Ce taux de perte est ainsi passé de 2 % au T2 2016, à 3 % au T1 2017, pour atteindre 4 % au T2 2017. De son côté, Scripps a fait part d’une poursuite de ses pertes d’abonnés ainsi que d’une baisse de ses prévisions de chiffre d’affaires et de bénéfices pour 2017, le tout dans un contexte de dégradation de ses notations de crédit. Les inquiétudes des porteurs ont été exacerbées par la prise de conscience qu’ils ne pouvaient raisonnablement pas bloquer l’opération en raison de la position dominante des actionnaires de co-contrôle que sont John Malone et la famille Advance-Newhouse.

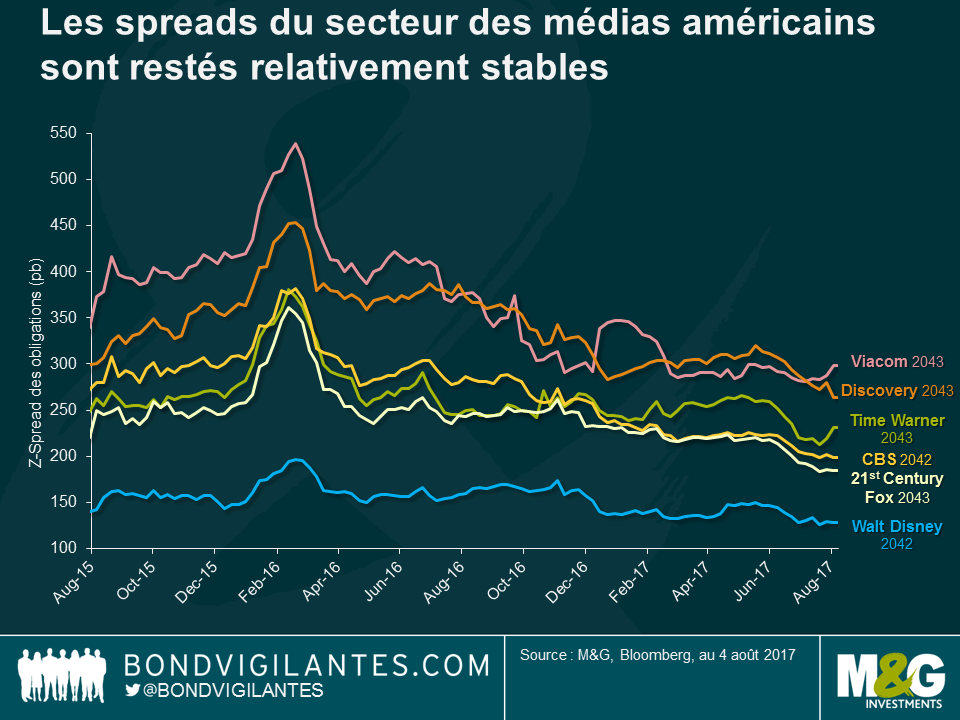

La réaction des marchés de crédit m’a particulièrement étonné. La transaction est structurée de façon bienveillante à l’égard des actionnaires, le capital de Scripps étant racheté à hauteur de 70 % en cash (rachat en cash financé par de la dette supplémentaire émise par Discovery), et pour seulement 30 % en nouveaux titres Discovery. Combiné à une dette de Scripps d’environ 3 milliards de dollars que Discovery devra également supportée, le ratio d’endettement pro-forma de cette dernière passera de 3,3x à 4,8x. Avec près de 11 milliards de dollars de dette supplémentaire inscrite à son bilan, Discovery verra sa dette plus que doubler après la transaction. Bien sûr, Discovery fait valoir des synergies de coûts de 350 millions de dollars et la suspension de son programme de rachat d’actions, suspension qui vise à soutenir l’effort de réduction de son ratio d’endettement ver une nouvelle cible située entre 3,0x et 3,5x. Ces arguments ne sont pas d’un grand secours face à un marché soumis aux pressions structurelles évoquées précédemment, et à un émetteur apparemment empressé de mener des opérations de F&A. Dans ce contexte, existe-t-il d’autres motifs d’inquiétude pour un créancier ? Pas vraiment si l’on en croit les agences de notation : S&P et Moody’s ont toutes les deux confirmé le (fragile) profil de crédit de Discovery, l’entreprise restant affublée de la plus faible note « investment grade », à savoir BBB-. Et il en va de même pour les porteurs obligataires qui ont vu les spreads de risque à peine bouger à l’annonce de la transaction.

Alors, laquelle des réactions reflète le mieux l’annonce de l’acquisition de Scripps par Discovery ? Selon nous, la sage prudence du marché actions contraste nettement avec l’insouciance de son homologue obligataire et des agences de notation. Pour les entreprises, la leçon est claire : achetez des actifs et de la croissance en exploitant des émetteurs bon marché dans un marché caractérisé par la recherche de rendement et soutenu par la tolérance des agences de notation à l’égard des opérations à effet de levier. Pour les investisseurs en obligations d’entreprises, le message est tout aussi limpide : méfiez-vous des opérations de F&A qui font grimper l’effet de levier sans que le spread des nouvelles émissions n’apporte de rémunération supplémentaire. Cela se traduit souvent par un profil de risque accru, masqué par un sentiment trompeur de confort lié à l’absence d’écartement des spreads des obligations déjà détenues dans votre portefeuille.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes