Les marchés obligataires seront-ils capables d’absorber l’énorme volume de bons du Trésor américain qui sera émis en 2018 ?

Le gouvernement des États-Unis se finance régulièrement grâce à des émissions de dette à court terme, qui reviennent généralement moins cher que la dette à long terme étant donné la pentification naturelle de la courbe des taux américains. Cette réduction de coûts a pour effet d’augmenter le risque de défaut. Le risque de refinancement survient dès lors que de la dette à court terme est utilisée pour financer des dépenses à long terme. C’est ce que craignent les services de gestion de la dette.

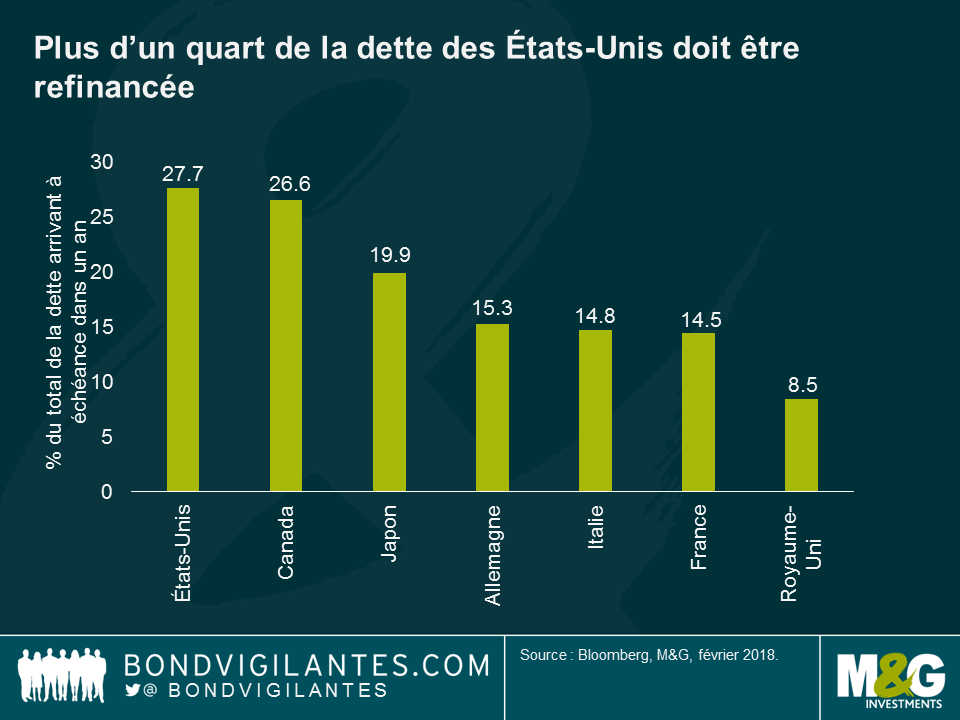

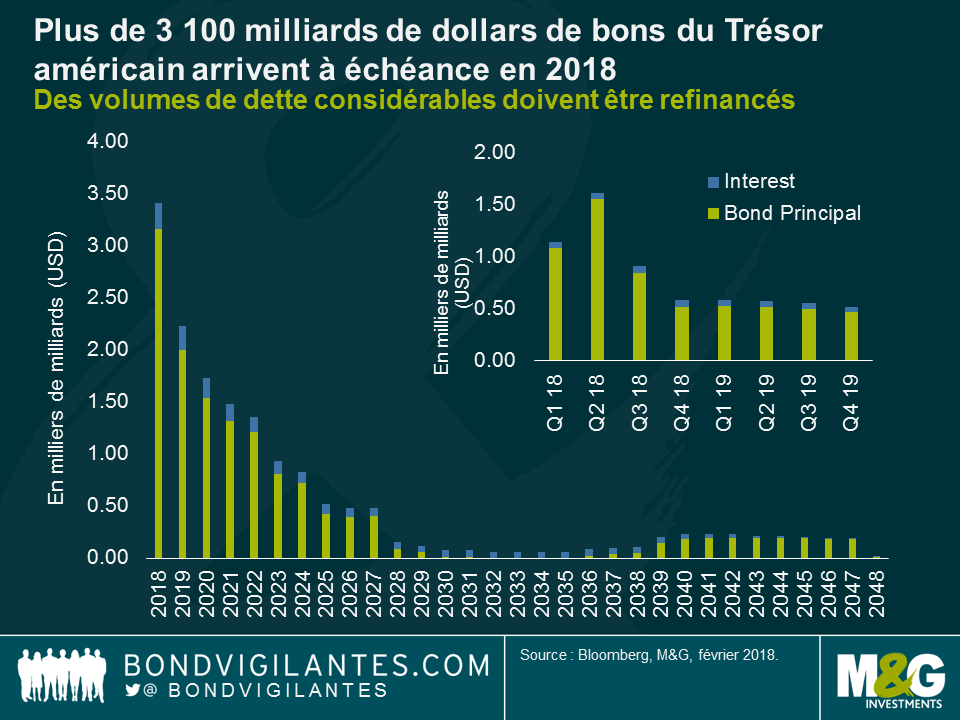

Le gouvernement des États-Unis va devoir refinancer 28 % de son endettement total en 2018, soit l’équivalent de plus de 3 000 milliards de dollars en bons du Trésor. De plus, certaines estimations indiquent que le déficit du budget fédéral est en passe de dépasser les 1 000 milliards de dollars en 2019. Les mesures de relance budgétaire du gouvernement Trump devraient être financées par l’émission de dette à court terme, qui devrait contribuer à une forte hausse de l’offre de bons du Trésor.

L’opinion générale table sur un risque de crise du refinancement proche de zéro aux États-Unis, pays qui bénéficie d’un statut spécial puisqu’il possède le marché des emprunts d’État le plus vaste et le plus liquide au monde, et que le dollar est la devise de réserve à l’échelle de la planète.

Mais si le risque d’une crise du refinancement est faible, plusieurs facteurs indiquent que les rendements des bons du Trésor doivent augmenter par rapport à leurs niveaux actuels afin d’être suffisamment attractifs aux yeux des investisseurs. Premièrement, des membres haut-placés du gouvernement chinois auraient apparemment exhorté les autorités à réduire, voire cesser, leurs achats de bons du Trésor américain. Les marchés étant déjà aux prises avec une offre excessive, le retrait de l’un des principaux acquéreurs de ces titres aurait vraisemblablement pour effet de provoquer une hausse brutale des rendements.

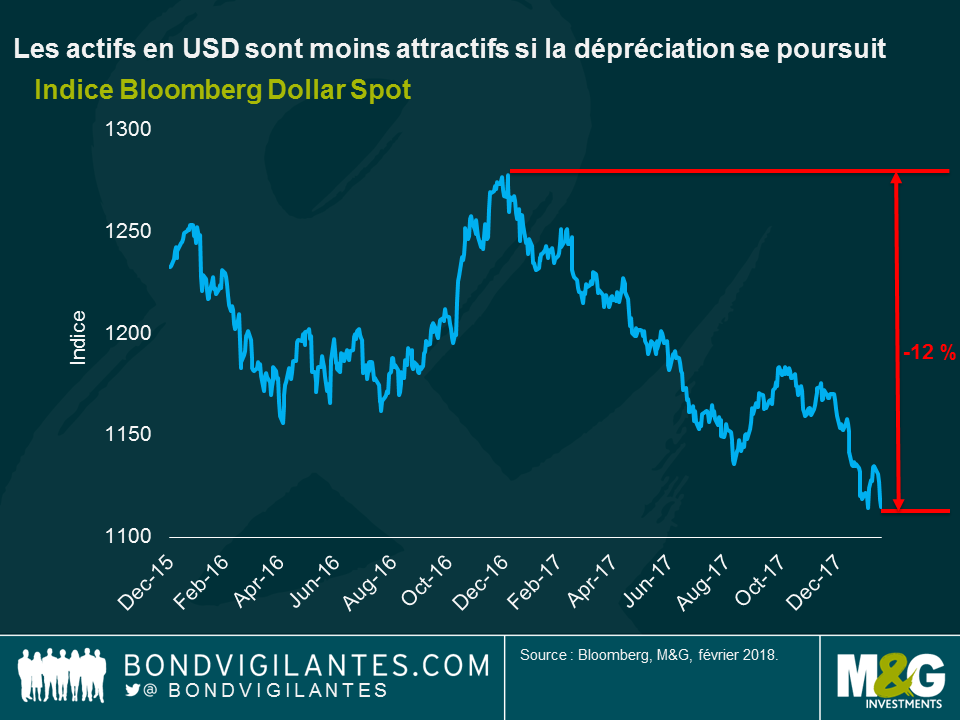

Deuxièmement, l’indice Bloomberg Dollar Spot a chuté d’environ 12 % depuis le début de l’année 2017. Si les investisseurs étrangers anticipent une poursuite de la dépréciation du dollar, alors les non-résidents vont envisager de réduire ou cesser d’accumuler des actifs américains et des bons du Trésor à l’avenir. C’est précisément ce que les autorités chinoises sont en train d’analyser, et l’on peut s’attendre à ce que d’autres gouvernements et de grandes institutions (comme des fonds souverains) leurs emboîtent le pas. Si cela se produisait, le dollar serait mis davantage sous pression et les rendements des bons du Trésor, toutes échéances confondues, commenceraient à augmenter.

Enfin, les États-Unis ont réussi à éviter de refinancer leur dette depuis la crise financière en la monétisant. La Fed s’est lancée dans un programme d’assouplissement quantitatif (QE) en achetant de la dette publique sur le marché primaire, permettant ainsi au gouvernement de réduire ses coûts d’emprunt. Mais ce programme a pris fin, et la Fed relève progressivement ses taux afin de ralentir la rapide surchauffe de l’économie.

Si les fondamentaux justifient une hausse des taux, le volume considérable de dette que le Trésor américain va devoir émettre cette année et la suivante (parallèlement au resserrement de la politique monétaire de la Fed) vont constituer un frein technique important aux performances des bons du Trésor en 2018.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes