Banques turques : cette fois c’est différent ?

Les banques turques ont fait l’objet d’une attention toute particulière au cours des dernières semaines dans le sillage de la crise de confiance provoquée par les événements politiques. Cette crise a entraîné une chute de la livre (en baisse de 38 % depuis le début de l’année par rapport au dollar et de 26 % depuis fin juin, dernière date de reporting des banques), une tension significative des rendements des emprunts d’Etat turcs, et un écartement encore plus marqué de ceux de la dette non garantie de banques.

D’un point de vue fondamental, il existe des raisons valables de s’inquiéter du secteur bancaire turc en raison de la détérioration des perspectives macroéconomique, elles-mêmes aggravées par des faiblesses structurelles :

– Inadéquation actif-passif : les banques dépendent des investisseurs étrangers pour leur financement « stable » en raison d’un marché obligataire local sous-développé et de la popularité des dépôts court terme en Turquie. La maturité moyenne pondérée de la dette extérieure est d’environ 5 ans. Cette dernière a besoin d’être régulièrement renouvelée afin de financer les prêts à long terme accordés aux emprunteurs locaux (le ratio prêt-sur-dépôts du système était d’environ 120 % à fin juin). Jusqu’à présent, les banques ont été en mesure de renouveler leurs financements (ratio de renouvellement situé entre 90 % et 110 % au cours des 5 dernières années), mais leur capacité à le faire à un coût raisonnable dépend de la confiance du marché.

– Exposition aux devises étrangères (DE) : les positions nettes des banques turques en devises étrangères (DE) sont couvertes par des opérations hors bilan. Cela signifie que la position ouverte consolidée sur les DE est jusque-là restée proche de zéro. Toutefois, les banques turques dépendent de contreparties étrangères pour renouveler ces couvertures. En outre, ces couvertures ne réduisent pas les risques indirects liés à la qualité des actifs et aux capitaux que représentent l’exposition à des prêts libellés en DE. Les prêts en devises étrangères (qui ne peuvent être accordés qu’à des entreprises) représentaient 36 % du portefeuille de prêts des banques turques à fin juin 2018. Les sociétés emprunteuses en DE ne disposent pas toutes de liquidités dans la même monnaie. De même, elles ne génèrent pas toutes des flux de trésorerie en DE. Cela fait peser une menace sur la qualité des actifs des banques, en particulier quand une crise monétaire durable rend le service de la dette beaucoup plus onéreux. La dépréciation de la livre a également un impact sur les ratios réglementaires des banques. Les fonds propres réglementaires des banques sont essentiellement libellés en livre turque, certaines ayant émis des dettes subordonnées en devise étrangère qui procurent une couverture partielle. Les grandes banques du pays ont dévoilé qu’une dépréciation de 10 % de la livre avait pour effet de réduire leur ratio Tier 1 d’Adéquation des Fonds Propres (capital total) de 40 à 60 points de base en moyenne.

– Assouplissements des normes réglementaires : ces assouplissements ont conduit à une dégradation des fondamentaux (matelas de capitaux plus faibles et moindre qualité des actifs). Surtout, cela a réduit la visibilité et la confiance placée dans les états financiers publiés par les banques. L’assouplissement des normes réglementaire a principalement porté sur l’allègement des exigences de capitaux pondérés par les risques (qui permet par exemple aux banques de choisir une agence de notation plus favorable en matière de pondérations des expositions souveraines) et sur le desserrement des règles de restructuration et de provisionnement. Certaines des mesures les plus récentes (telles que la suspension temporaire de la valorisation au prix de marché des portefeuilles composés de titres disponibles à la vente et l’abaissement des limites sur les swaps négociés avec des banques étrangères) avaient pour but d’atténuer l’impact des ventes massives de titres bancaires et de freiner la dévaluation de la devise. Cela étant, nous pensons que la meilleure façon de restaurer la confiance des investisseurs est de présenter un solide cadre de réglementation et de supervision du secteur bancaire.

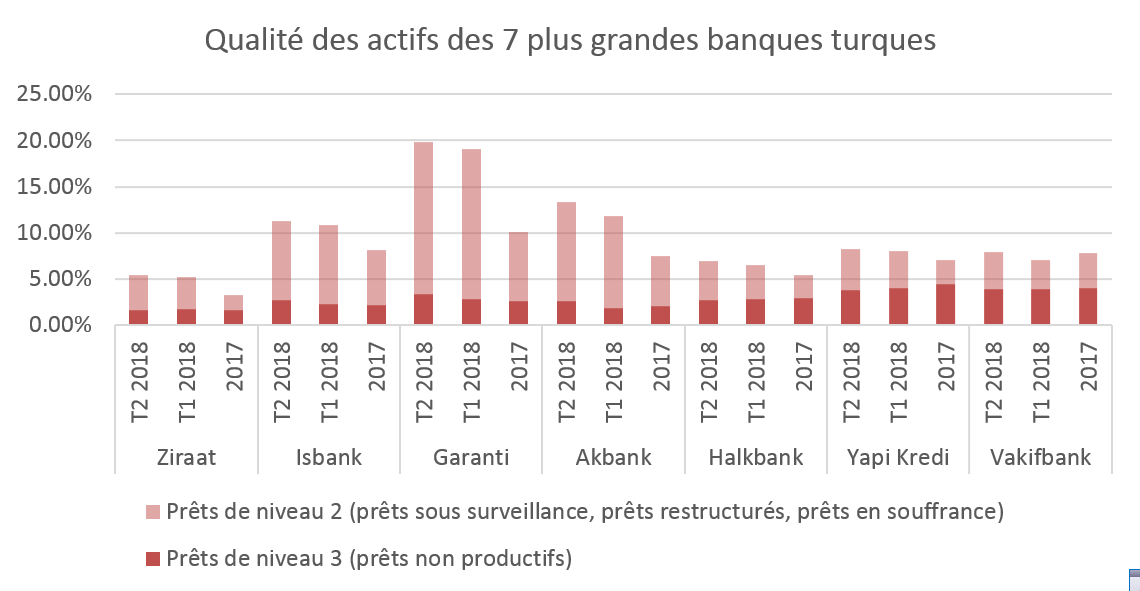

– Preuve d’une augmentation des prêts restructurés chez les banques. Il existe des signes que l’économie est depuis un certain temps en surchauffe. On citera en particulier la croissance du PIB qui a atteint 7 % l’an dernier, soit un rythme supérieur au potentiel du pays. Cette accélération de l’activité avait en partie été alimentée par le programme de prêts garantis par l’Etat (environs 220 milliards de livres tuques en 2017, soit 7 % du PIB). La croissance des prêts bancaires flirte avec les 20 % depuis un certain temps et l’endettement des entreprises s’est creusé, passant de 63 % du PIB en 2012 à 85 % en 2017 (source : BIS). L’essentiel de la hausse de cet endettement des entreprises est attribuable au crédit bancaire qui représente près des 3/4 du total. Les banques ont également fait part d’une forte augmentation du volume des prêts sous surveillance/restructurés (voir graphique). Cette dégradation est en partie à mettre sur le compte de l’adoption d’une nouvelle norme de reporting (IFRS9). Cette norme, qui a été interprétée avec divers degrés de conservatisme par les banques, les oblige à constater rapidement leurs pertes. On a également assisté à quelques restructurations d’ampleur touchant de grandes entreprises. De façon plus anecdotique, des divergences de calcul d’expositions pourtant identiques ont également été décelées dans des états financiers réglementaires.

Sources : M&G, états financiers des banques.

Dans cet environnement, les banques publiques et les filiales d’établissements étrangers peuvent-elles bénéficier d’un soutien extérieur si la crise venait à s’aggraver ?

Même si les banques étrangères ont jusqu’à maintenant renfloué leurs filiales turques, la volonté et la capacité d’une banque maison-mère (et de ses actionnaires) d’apporter un soutien en capital et en financement sont assez imprévisibles. Par exemple, BBVA a acquis une participation supplémentaire de 9,95 % dans Garanti en 2017, ce qui a porté son poids dans le capital à un peu moins de 50 %. En juin, Unicredit a injecté 500 millions de dollars afin de recapitaliser Yapi Kredi, une banque détenue par l’intermédiaire d’une co-entreprise avec un groupe industriel turc. Le faible niveau de la dette publique turque (28 % du PIB) laisse penser qu’il existe en théorie une certaine capacité à soutenir les banques détenues par l’État. Pourtant, les banques publiques ont été pénalisées par la volonté du gouvernement de stimuler l’activité de prêts, et le coût du risque peut avoir été mal évalué. Enfin, il existe aussi des problèmes spécifiques, comme par exemple ceux de la Halkbank détenue par l’État. Cette dernière doit faire face à des sanctions infligées par les Etats-Unis du fait de son activité en Iran.

Est-ce le « remake » de la crise du début des années 2000 ?

S’il est tentant d’établir des parallèles entre la situation d’aujourd’hui et la dernière grave crise bancaire et monétaire survenue il y a deux décennies, nous pensons que malgré les difficultés actuelles, le système bancaire semble un peu différent (ce qui ne signifie pas que les tendances actuelles ne sont pas inquiétantes). Aujourd’hui, la supervision est généralement plus restrictive/de meilleure qualité, et les banques n’ont que très peu de positions de change ouvertes (même si, comme évoqué auparavant, l’impact indirect de l’exposition aux DE représente un réel problème). Au début des années 2000, les banques étaient sous-régulées et les défaillances ont eu lieu à la suite de scandales de corruption et de fraude qui avaient sapé la confiance. Les bilans des banques présentaient également un tout autre profil : elles détenaient principalement des emprunts d’État achetés grâce à des financements court terme. La liquidité était assez réduite à l’époque, et les banques les plus fragiles avaient finalement été forcées de vendre précipitamment leurs obligations en échange de liquidités. A la même période, les banques ne couvraient pas non plus leur risque de change et avaient subi des pertes liées à leurs expositions aux DE.

Sources : TCMB, BDDK, états financiers des banques, transcriptions de rapport de gestion, BIS, Bloomberg, Commission Européenne.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes