Panorama Hebdomadaire : ignorer Trump

La plupart des classes d’actifs obligataires internationales ont progressé au cours des cinq dernières séances en dépit de l’intensification de la guerre commerciale entre les États-Unis et la Chine et l’instauration de nouveaux tarifs douaniers entre les deux plus grandes puissances économiques de la planète. Toutefois, la diminution des échanges commerciaux pourrait davantage nuire que bénéficier à l’économie américaine dans la mesure où des taxes se traduisent généralement par de l’inflation et, par conséquent, des taux d’intérêt plus élevés. En effet, le rendement de l’emprunt d’État américain de référence à 10 ans a franchi les 3 % pour la première fois depuis mai, une évolution qui a également fait suite à la nouvelle selon laquelle la détention d’emprunts d’État américains par la Chine avait diminué en juillet. Le dollar américain s’est déprécié en raison de la déception suscitée par les chiffres de l’activité manufacturière et des conséquences négatives potentielles du différend commercial. Certains observateurs pensent qu’il ne sera pas facile pour les États-Unis de remplacer les produits chinois dans la mesure où l’économie est presque au plein emploi et que les fabricants, avant de réaliser tout investissement, évaluent si les droits de douane survivront au Président Trump. Le yuan est resté relativement stable, en partie parce que la Chine achète moins de produits américains que les États-Unis de produits chinois (se reporter ci-dessous pour en savoir plus sur la Chine et ses amis asiatiques).

Les classes d’actifs traditionnellement plus risquées ont semblé faire fi des guerres commerciales : les spreads à haut rendement se sont contractés et les obligations et les devises émergentes ont progressé. Le rouble russe a bondi de près de 4 % face au dollar suite au premier et inattendu relèvement des taux depuis 2014. La lire turque récemment malmenée s’est appréciée de 3 % après que la Banque centrale du pays ait elle aussi relevé ses taux – de 6,25 % à 24 % – afin de contenir la crise en cours. La devise accuse toujours une baisse de près de 40 % face au dollar depuis le début de l’année. Le real brésilien a également gagné du terrain après qu’un sondage ait révélé que le candidat d’extrême droite et récemment poignardé Jair Messias Bolsonaro avait désormais davantage de chances de gagner les élections du mois prochain – cliquez ici pour lire le point de vue de la gérante de fonds M&G, Claudia Calich, sur les prochaines élections. D’autres classes d’actifs récemment en difficulté se sont également appréciées, y compris les emprunts d’État italiens, dans l’espoir que le prochain budget du gouvernement sera proche des limites de l’Union européenne. Les valeurs refuges traditionnelles, telles que les bunds allemands et le yen japonais, ont reculé.

En hausse

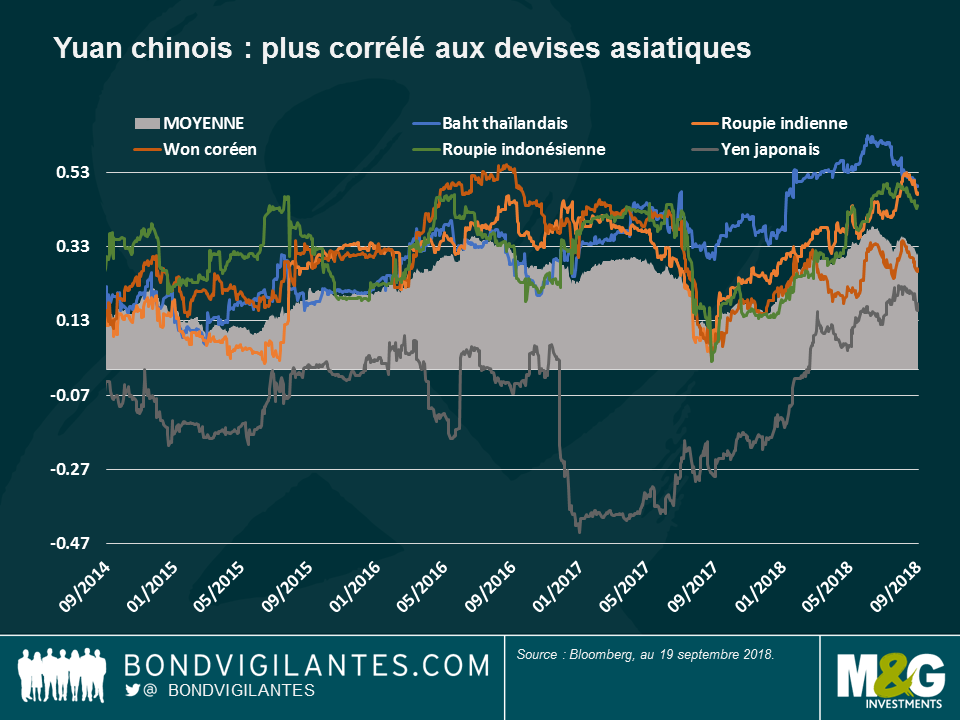

La Chine en Asie – se fait des amis : les responsables chinois ont réitéré cette semaine qu’ils n’utiliseront pas leur devise comme arme commerciale – en d’autres termes : ils ne la dévalueront pas afin de préserver la compétitivité du pays sur les marchés à l’exportation. Comme l’illustre le graphique ci-dessous, plus qu’une arme, le yuan devient un aimant, principalement en Asie : la corrélation entre le yuan et une moyenne de 9 devises asiatiques a atteint fin juin son plus haut niveau depuis au moins 2013 et est même devenue positive avec le yen cette année, après des années d’évolution en sens inverse. Le yuan avait jusqu’à présent été considéré comme une devise émergente, tandis que la devise nipponne s’est traditionnellement comportée comme une devise refuge. Mais, cette corrélation négative a désormais changé compte tenu de la récente stabilité du yuan et de l’augmentation des importations chinoises en provenance du reste de l’Asie, rendant ainsi les devises de la région plus en phase les unes avec les autres. Les partenaires asiatiques aiment commercer les uns avec les autres, et pas uniquement en raison de leur proximité : avec une croissance annuelle de 5,7 % en 2017, l’Asie est la région du monde dont la croissance est la plus rapide et est la locomotive de l’économie mondiale. Selon le Fonds monétaire international, l’Asie a contribué de plus de 60 % à la croissance mondiale l’an dernier, les trois quarts provenant de la Chine et de l’Inde.

« CoCos » européennes – regain d’énergie : les obligations contingentes convertibles des banques européennes, connues sous le nom de « CoCos », ont désormais plus que regagné le terrain perdu en août où elles avaient été touchées par la crise turque en raison de leur exposition au pays. Les « CoCos » avaient également particulièrement souffert après les élections de mai en Italie, à l’issue desquelles les partis anti-euro avaient obtenu une place au sein du gouvernement de coalition. La classe d’actifs s’est désormais redressée suite à l’apaisement de la situation en Turquie et en Italie, même si elle accuse toujours une baisse de 1,6 % depuis le début de l’année. La baisse des cours a été partiellement atténuée par un rendement d’environ 4 %. Cliquez ici pour voir les commentaires du gérant de fonds M&G, Wolfgang Bauer, sur le crédit européen.

En baisse

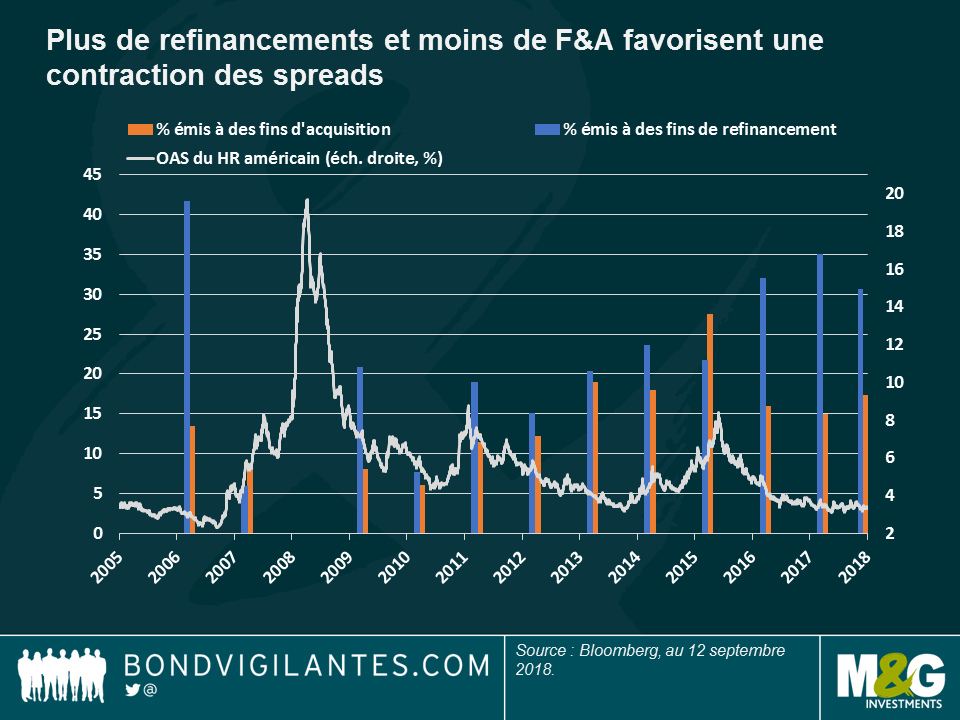

Spreads à haut rendement – suivez l’argent : les spreads des obligations à haut rendement américaines se sont fortement contractés au cours des 5 dernières séances en s’établissant à 315 points de base (pb) par rapport aux emprunts d’État américain, leur plus bas niveau depuis avril. Le regain d’optimisme a fait suite à un environnement de marché généralement placé sous le signe de l’appétit pour le risque, mais a également renforcé une tendance plus profonde : comme l’illustre le graphique, le spread des obligations à haut rendement (ligne blanche) a tendance à se resserrer quand une plus grande partie de l’argent levé par les entreprises est utilisée à des fins de refinancement (barres bleues) plutôt que d’acquisition (barres orange). Dans la mesure où les fusions-acquisitions sont généralement considérées comme un signal de fin de cycle, les investisseurs voient dans le niveau actuel relativement contenu des financements à des fins d’acquisition comme un signe attestant que le cycle a encore de beaux jours devant lui. Les défauts des entreprises sont également faibles et les bénéfices augmentent. Le haut rendement est également favorisé en raison de sa moindre sensibilité aux taux d’intérêt, surtout dans un cycle de hausse des taux d’intérêt, comme c’est le cas actuellement : le haut rendement américain a une duration de près de 4 ans, contre une moyenne de 6,9 ans pour les obligations « investment grade ». Cliquez ici pour lire le récent article de Stefan Isaacs « HY spreads: the story behind the story ».

Gilts britanniques – à la peine : le rendement de l’emprunt d’État britannique à 10 ans a atteint 1,61 %, son plus haut niveau depuis février, suite à la publication d’une inflation supérieure aux prévisions de 2,7 % en août. Cette accélération est principalement revenue aux prix des vêtements, des transports et des spectacles qui ont augmenté au cours de l’un des étés les plus chauds jamais enregistrés. L’accélération a fait passer la probabilité implicite du marché de voir la Banque d’Angleterre relever ses taux en février 2019 de 25 % la veille de la publication des chiffres à 35 %. La livre sterling s’est appréciée, ramenant ainsi sa baisse à 2,5 % depuis le début de l’année face au dollar.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes