Les marchés obligataires internationaux ont lourdement chuté au cours des cinq dernières séances, des problèmes propres à certains pays émergents s’étant répercutés sur l’ensemble de l’univers obligataire : seules 14 des 100 classes d’actifs obligataires suivies par notre point hebdomadaire « Panoramic Weekly » sont parvenues à enregistrer une performance totale positive. Les autres ont fortement baissé, principalement sous l’effet de l’aversion au risque (comme la dette à haut rendement) ou de la sensibilité à la hausse des taux (comme les emprunts d’État américains à long terme). D’une manière générale, les obligations souveraines européennes ont été les plus performantes, en particulier les obligations italiennes qui ont ainsi effacé leurs pertes antérieures à la faveur de l’atténuation des tensions avec l’Union européenne au sujet du déficit budgétaire du pays. Des devises refuges, telles que le yen et le dollar américain, se sont appréciées ; dans le cas du billet vert, sa hausse est intervenue en dépit d’une autre semaine de baisse des anticipations inflationnistes : le point mort d’inflation à cinq ans aux États-Unis est ainsi tombé à 2,07 %, son plus bas niveau depuis le mois de juin. Certains investisseurs se demandent si les actifs américains sont désormais surévalués, une situation qui pourrait limiter la demande mondiale en leur faveur – et donc réduire l’inflation et les taux d’intérêt.

Mais, la hausse du billet vert intervenue au cours des cinq dernières séances a encore plus affecté les marchés émergents : l’Argentine a relevé ses taux de 45 % à 60 % afin de défendre sa devise et a également demandé au Fonds monétaire international d’accélérer les paiements du programme qu’il avait déjà signé ; la lire turque a poursuivi sa chute même si la Banque centrale a laissé entrevoir la possibilité d’une hausse des taux plus tard ce mois-ci ; et l’économie sud-africaine est entrée en récession au deuxième trimestre, faisant ainsi tomber sa devise à son plus bas niveau en deux ans face au dollar. Même le peso mexicain, jusque-là relativement épargné, a reculé de près de 2 % face au dollar depuis lundi seulement. Les seules nouvelles positives semblent provenir de la Chine qui a signé un autre programme d’investissements de 60 milliards de dollars avec des pays africains. Les prix du pétrole et de la plupart des métaux industriels ont baissé.

En hausse :

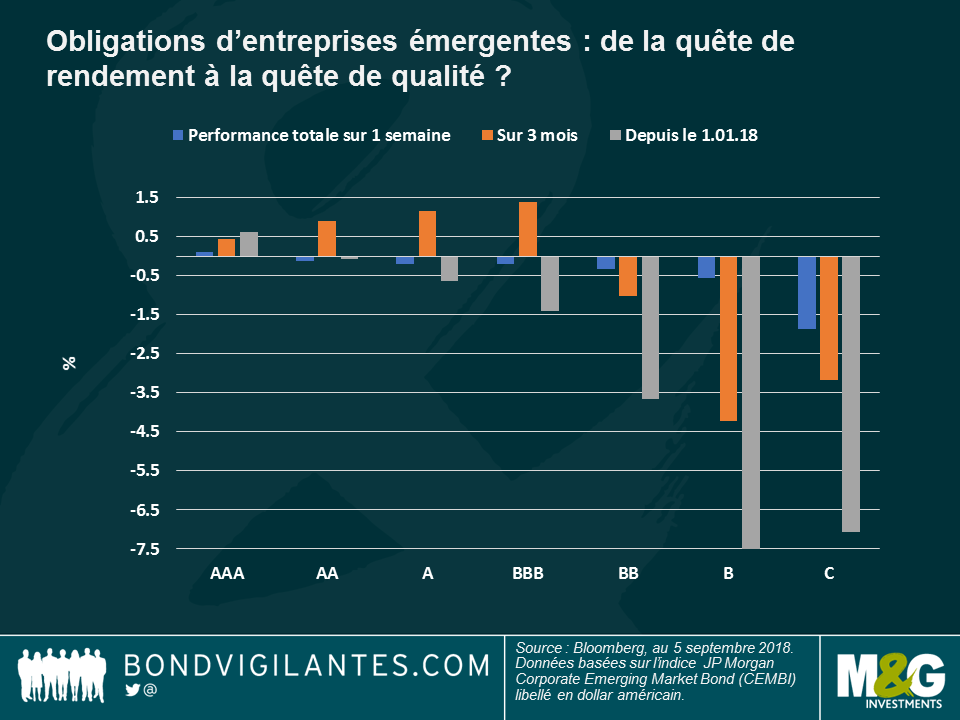

Obligations d’entreprises émergentes – de grande qualité : après avoir dû pendant des années descendre le long de la structure du capital afin de bénéficier de rendements plus élevés, les investisseurs peuvent maintenant trouver ce que les acheteurs de vêtements savent depuis toujours : la qualité finit par payer. Les obligations d’entreprises émergentes les mieux notées figurent parmi les très rares survivantes de la récente correction des marchés émergents avec des performances positives au cours des cinq dernières séances (+0,1 %), sur trois mois (+0,4 %) et depuis le début de l’année (+0,6 %). Au sein de l’indice JP Morgan Corporate EM Bond (CEMBI) libellé en dollar américain, les meilleures notations de crédit reviennent avant tout à des entreprises asiatiques, principalement des groupes sud-coréens de services aux collectivités, à des géants hongkongais du transport et à des sociétés technologiques chinoises. En général, et jusqu’à présent cette année, les obligations à court terme se sont mieux comportées que les obligations à long terme dans la mesure où elles sont moins exposées à la hausse des taux, tandis que les secteurs plus prévisibles des transports et de l’industrie s’en sont également mieux tirés. Par région, et également depuis le début de l’année, le Moyen-Orient offre des performances positives, tandis que la dette des entreprises européennes et latino-américaines sous-performe. Par pays, le Ghana, le Salvador, le Paraguay, la Jordanie et l’Irak offrent tous une performance totale d’au moins 2 % jusqu’à présent cette année. Pour en savoir plus sur la dette des entreprises des marchés émergents, regardez la vidéo de Mario Eisenegger : « A tale from Chile and other off-radar EMs. »

Obligations européennes – viva Italia : les obligations souveraines italiennes, connues sous le nom de BTP, ont progressé de 0,5 % au cours des cinq dernières séances et ont ainsi ramené leur baisse sur un mois à 0,8 %. Les tensions entre le gouvernement et l’Union européenne au sujet du déficit budgétaire du pays se sont apaisées après que la Ligue, qui représente la moitié du gouvernement de coalition au pouvoir, ait commencé à parler d’un déficit budgétaire en 2019 inférieur à la limite de 3 % du PIB de l’Union européenne, un niveau qui aiderait le pays à réduire son énorme endettement de 130 % du PIB. L’écart de rendement par rapport au bund allemand de référence à 10 ans est tombé à 250 points de base (pb) après avoir atteint 289 pb la semaine dernière, un niveau jamais observé depuis la crise de la dette souveraine européenne en 2013.

En baisse :

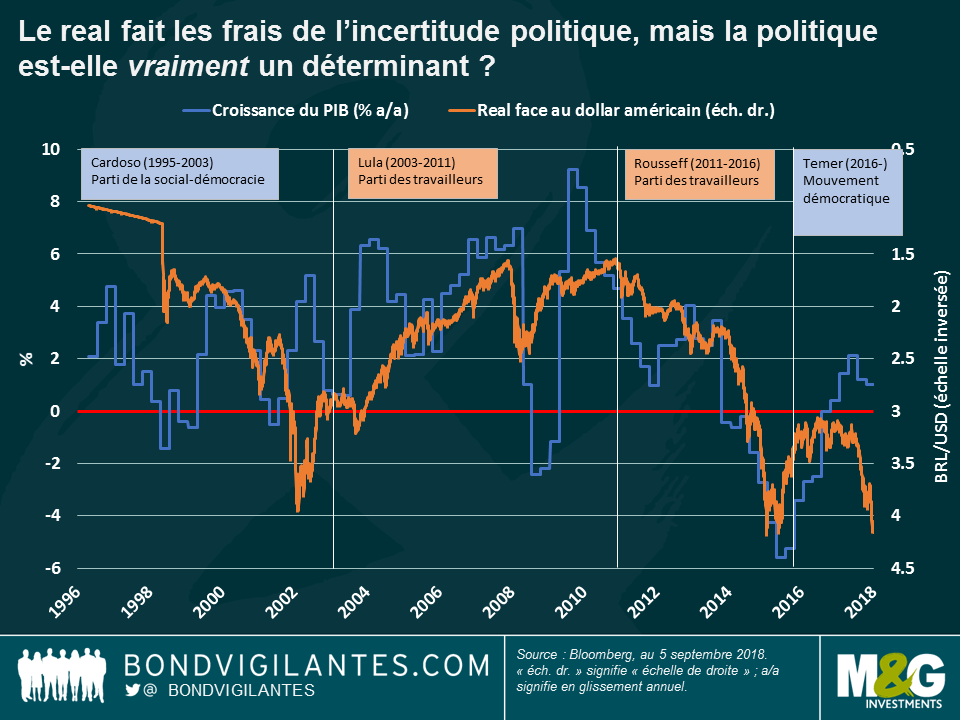

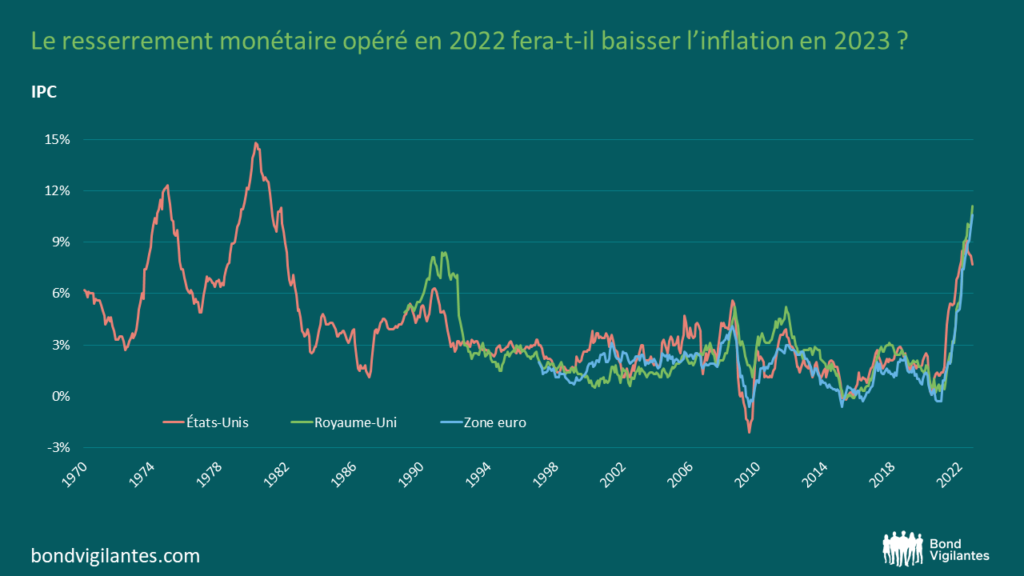

Le real brésilien – le prix de l’incertitude : le real a poursuivi sa chute au cours des 5 dernières séances et est tombé mercredi à son plus bas niveau depuis 2015. Il accuse désormais une baisse de 21 % face au dollar depuis le début de l’année seulement. Outre les difficultés propres aux marchés émergents, la devise souffre également de l’incertitude entourant les élections générales d’octobre. Même une décision judiciaire qui a interdit à l’ancien Président Lula, aujourd’hui emprisonné, de se représenter n’a pas aidé à endiguer les pertes dans la mesure où les investisseurs sont toujours préoccupés par le fait que Geraldo Alckmin, un candidat favorable au marché, accuse toujours un retard sur d’autres ténors dans les sondages. A l’heure actuelle, c’est le candidat d’extrême droite Jair Messias Bolsonaro qui fait la course en tête avec 20 % des intentions de vote. Toutefois, certains experts affirment que lorsque les candidats passent le premier tour pour passer au second et dernier tour, ces derniers ont tendance à modérer leurs points de vue parfois extrêmes car ils ont besoin de rassembler afin de recueillir les votes d’un large électorat centriste. Des points de vue moins clivants peuvent réduire l’incertitude, mais pas le risque : la balance courante du Brésil a accusé un déficit de 4,4 milliards de dollars américains en juillet après avoir enregistré un excédent de 0,5 milliard de dollars en juin, tandis que la production industrielle a également baissé dans la mesure où les entreprises ont différé leurs investissements avant les élections. En dépit des fortes fluctuations intervenues en amont des élections, et comme l’illustre le graphique ci-dessous, les gouvernements de gauche et de droite ont fini par présenter un bilan contrasté sur le front de la croissance et de l’inflation. Beaucoup de bruit pour rien ?

Taille du haut rendement américain – surpassée : la taille du marché à haut rendement américain, d’environ 1 200 milliards de dollars, est devenue inférieure à celle des prêts à effet de levier (leveraged loans) américains qui est passée à 1 300 milliards de dollars en juin, selon Fitch Ratings. Les entreprises ont en effet préféré se tourner vers le financement moins cher offert par le marché des prêts, la dette bancaire étant généralement moins risquée que les instruments obligataires. Les investisseurs ont également été attirés par le marché des prêts cette année en raison de la nature variable du taux de certains prêts et qui lui permet d’augmenter dans le sillage de la hausse des taux d’intérêt. Toutefois, le récent discours accommodant de la Réserve fédérale américaine (Fed) à Jackson Hole a soulevé la question de savoir si la Banque centrale allait cesser de relever ses taux l’année prochaine, ce qui pourrait à nouveau inverser la tendance entre les obligations à haut rendement et les prêts à effet de levier.

Point hebdomadaire sur l’actualité des marchés obligataires. Cette semaine, retrouvez .

Veuillez noter que cette vidéo n’est disponible qu’en anglais.