Méfiez-vous de la consommation excessive de dette

Une décennie de faibles taux d’intérêt a donné aux entreprises, aux États et aux ménages une excellente occasion de s’endetter massivement, en tout cas jusqu’à maintenant. Alors que les taux d’intérêt se tendent et devraient continuer sur leur lancée dans la plupart des grandes économies au cours des trois prochaines années, la hausse des charges d’intérêt pourrait bientôt rappeler de façon brutale que rien n’est jamais gratuit (« no free lunch » pour reprendre l’expression des anglo-saxons).

Les entreprises fortement endettées sont les plus à risque. Les investisseurs doivent donc s’attendre dans le futur à des politiques moins généreuses en matière de distribution de dividendes, ainsi qu’à une raréfaction des rachats d’actions. Prenons un exemple parlant avec la société Iqvia Holdings Inc., un prestataire de services technologiques pour les secteurs de la pharmacie et de la santé : de 2014 à 2017, Iqvia a restitué 5,4 milliards de dollars à ses actionnaires via des rachats d’actions , et la société compte procéder à un rachat complémentaire à hauteur de 1,25 milliard en 2018. Cela a eu lieu alors que la dette brute a sensiblement augmenté, passant de 6,3 milliards de dollars fin 2013 à 10,7 milliards de dollars à la fin du premier semestre 2018. La société sera-t-elle en mesure de poursuivre son généreux programme de rachat d’actions lorsque la dette lui coûtera plus cher ?

De moindres rachats d’actions ne devraient pas être la seule source de préoccupation à l’avenir : les détenteurs d’actions pourraient également voir les cours des titres fragilisés à cause d’une baisse de la demande liée à ces moindres rachats. La dette bon marché a aidé les entreprises à organiser cette frénésie de rachats d’actions. Mais toute réduction de ces programmes est de nature à faire disparaitre les plus gros et plus récents acheteurs de leurs titres : à savoir elles-mêmes…

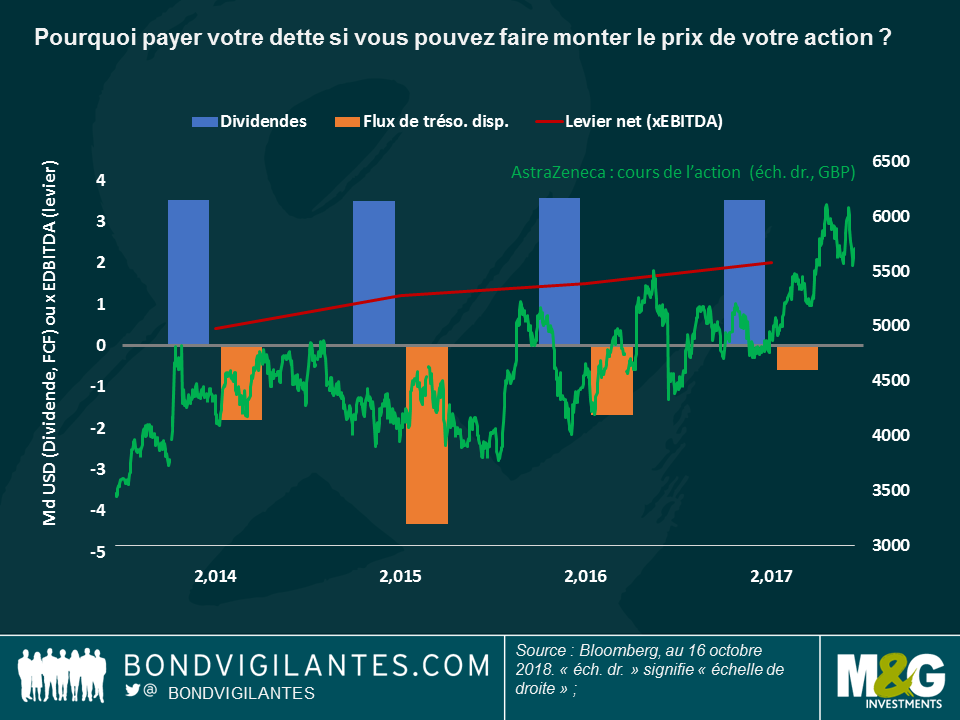

La fin de la décennie de taux bas pourrait également remettre en cause la qualité de crédit. Regardons le géant britannique de la pharmacie : AstraZeneca Plc, société récemment dégradée par Fitch de A- à BBB+. La décision a été prise dans le sillage d’une dégradation similaire publiée par S&P en juillet 2017. Les raisons ne sont guère étonnantes : comme on le voit sur le graphique, le ratio de levier financier de la société a augmenté alors que les flux de trésorerie disponible sont restés négatifs, mais l’entreprise n’a pourtant pas modifié sa généreuse distribution de dividendes. Cela a été bien accueilli par les investisseurs, comme en témoigne l’évolution du prix de l’action (courbe verte).

Les investisseurs pourraient désormais accorder davantage d’attention aux flux de trésorerie disponible (« free cash flows » ou FCF), car la hausse des taux commence à fragiliser l’une des mesures les plus fiables de la performance des entreprises. Le géant américain des télécommunications, AT&T, est par exemple lesté d’une dette brute de 190 milliards de dollars inscrite à son bilan : si les taux d’emprunt augmentent de 50 points de base (pb), ses FCF de 10 milliards de dollars se réduiraient de 10 %. Et si les taux augmentaient de 100 pb, ce sont environ 2 milliards de dollars de flux de trésorerie qui partiraient en fumée.

En Europe, les coûts d’emprunt devraient augmenter dans la mesure où la Banque Centrale Européenne (BCE) prévoit de mettre fin à son programme d’achat d’actifs d’ici la fin de l’année. Cela pourrait nuire aux entreprises dont la dette négociable a été intégrée à ce programme, leurs obligations en ayant fortement bénéficié. Par exemple, la dette émise à échéance 2027 par l’espagnol Telefonica et libellée en euro rapporte actuellement 1,8 %, soit bien moins que ses obligations en dollar de même échéance qui offrent un rendement de 4,8 %. Comme la BCE commence à mettre un terme à son programme, les taux européens pourraient bien commencer à se tendre, réduisant ainsi la différence avec la dette libellée en dollar.

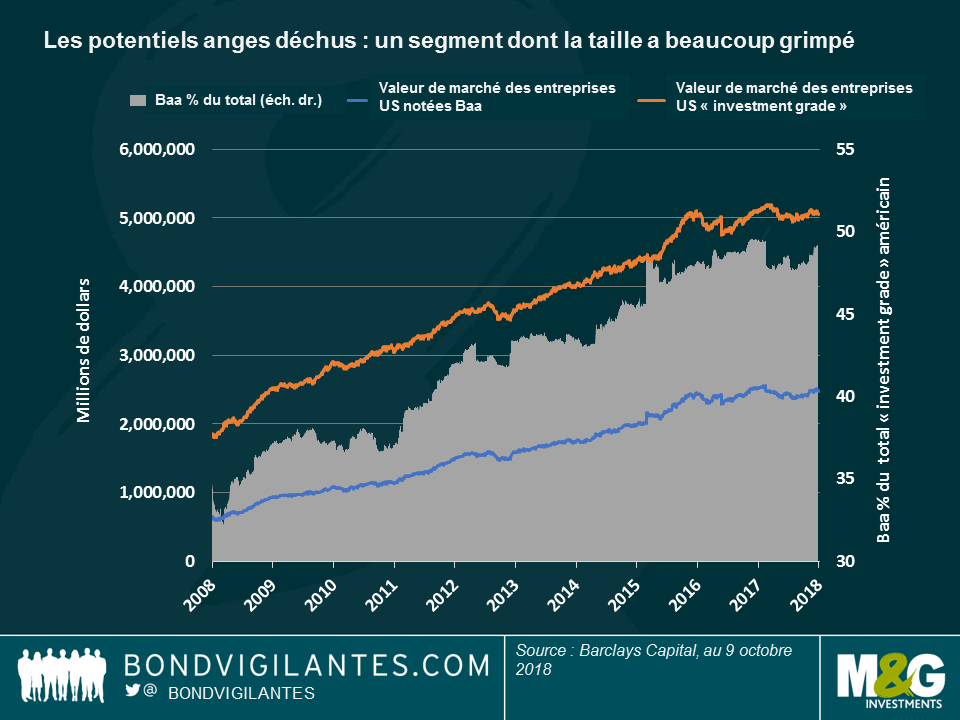

Celles qu’on appelle les potentiels « Anges Déchus » (c’est à dire les entreprises notées BBB / Baa, soit la catégorie de notations « investment grade » la plus basse) pourraient être particulièrement vulnérables à des taux plus élevés, car toute dégradation de notation pourrait les renvoyer dans l’univers non « investment grade », où les coûts d’emprunt sont beaucoup plus élevés. Cela est particulièrement inquiétant, car la taille de ce segment spécifique de notations a gonflé au cours des dernières années : aux États-Unis, les sociétés notées Baa représentaient environ un tiers de l’univers d’investissement il y a dix ans. Elles en représentent désormais près de la moitié, comme on le voit sur le graphique :

Les investisseurs en actions devraient également se méfier, surtout parce qu’ils ont tendance à négliger les restrictions imposées aux sociétés non « investment grade » (ou à haut rendement) en matière de rémunération des actionnaires : par exemple, le câblo-opérateur allemand TeleColumbus n’est pas autorisé à verser des dividendes ni à racheter des actions à moins que son ratio de levier financier passe sous le seuil de 4,5 fois l’EBITDA. De même, l’entreprise de télécommunications britannique TalkTalk devra cesser le versement de ses dividendes car les clauses de sauvegarde (« covenants ») qui encadrent sa dette exigent un niveau de levier maximal de 2,75 fois l’EBITDA, soit moins que le niveau actuellement prévu de 3,1 fois l’année prochaine.

Où tout cela nous mène-t-il ?

Alors que la Réserve fédérale américaine communique sur de nouveaux relèvements de taux directeurs et que la BCE est désormais en mode « pré-resserrement », il est essentiel d’examiner les bilans dans le détail. Et il semble raisonnable de privilégier les entreprises qui présentent un profil de faible endettement, car ces dernières devraient faire preuve de plus de résistance dans cet environnement de hausse des taux. Les financières, par exemple, ont non seulement renforcé leurs bilans et réduit leurs profils de risque, mais elles devraient également profiter de l’augmentation des taux qui leur permet généralement de facturer davantage d’intérêts à leurs clients. Cliquez ici pour accéder à une courte vidéo sur les perspectives des banques américaines et européennes – et méfiez-vous de la consommation excessive de dette !

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes