Panorama hebdomadaire : Les marchés émergents sortent vainqueurs des élections de mi-mandat aux États-Unis

Les obligations et les devises des marchés émergents ont été parmi les principaux bénéficiaires des élections de mi-mandat aux États-Unis, lesquelles se sont soldées par un Congrès divisé, les démocrates s’emparant de la Chambre des représentants et les républicains gardant le contrôle du Sénat. Le président Trump pourrait donc renoncer à mettre en œuvre de nouvelles incitations budgétaires, qui ont généralement pour effet de stimuler l’économie, et, ce faisant, raffermir les rendements des bons du Trésor et le dollar américain. Il s’agit d’une bonne nouvelle pour les pays émergents qui ont émis de la dette libellée en dollars et pour lesquels les bons du Trésor servent de référentiel au taux de base sans risque (voir plus bas). Le taux de référence mondial, à savoir le rendement du bon du Trésor américain à 10 ans, s’est tassé à 3,19 %, après avoir grimpé au-delà de 3,2 % vendredi, suite à la publication de statistiques indiquant la hausse des salaires la plus forte depuis près de dix ans.

Si les obligations à haut rendement américaines ont profité du climat propice au risque (voir plus bas), les obligations à longue échéance ont en revanche été à la peine ; la dette indexée sur l’inflation et les emprunts d’État britanniques ont ainsi reculé de, respectivement, 2,3 % et 1,3 % lors des cinq dernières séances. Les bons du Trésor américain à long terme ont perdu 1,2 % sur la même période. Les marchés actions internationaux ont réagi positivement aux résultats des élections aux États-Unis, les investisseurs espérant qu’une hausse modérée des rendements des emprunts d’État américains et un possible apaisement des tensions commerciales sino-américaines puissent revigorer l’économie mondiale.

En hausse :

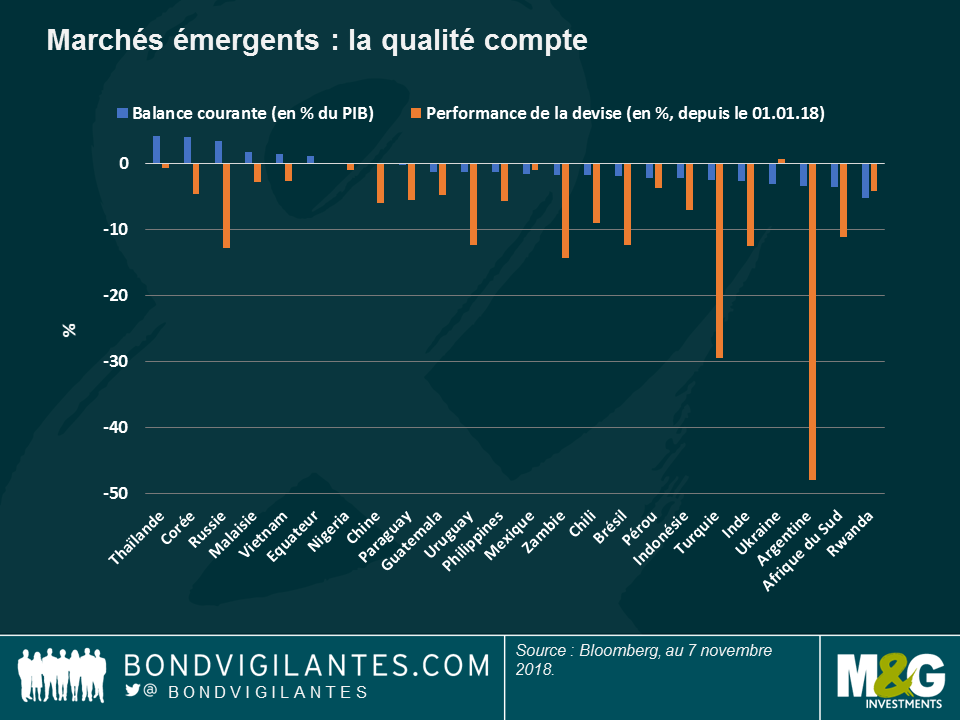

Marchés émergents – la menace du dollar s’éloigne : Les devises émergentes ont bondi à la suite du résultat des élections de mi-mandat, en particulier celles des pays les plus exposés au renchérissement du dollar. Comme on le voit sur le graphique, ce sont les devises des pays dont les déficits courants sont les plus élevés qui se sont le plus fortement dépréciées depuis le début de l’année, mais certaines ont connu une légère embellie après l’élection : le rand sud-africain a gagné 1,3 % mercredi, tandis que le réal brésilien s’est raffermi de 0,5 %, favorisé également par la faiblesse inattendue des chiffres de l’inflation. La roupie indonésienne s’est révélée la plus performante (+1,5 % en une seule séance) ; le pays a en outre fait état d’une croissance plus forte qu’attendu de son PIB au troisième trimestre (+5,17 %), et a indiqué que ses réserves de change avaient augmenté pour la première fois cette année en octobre. Tempérant l’optimisme des investisseurs à l’égard des marchés émergents, certains observateurs ont prévenu que le résultat de ces élections pourrait n’avoir que peu d’influence sur les tensions commerciales persistantes entre les États-Unis et la Chine, celles-ci dépendant dans une large mesure des vues du président Trump. Toujours est-il que la hausse de cette semaine a atténué la performance négative des marchés émergents depuis le début de l’année, due pour partie à la vigueur du dollar : l’indice JP Morgan GBI, représentatif de la dette souveraine libellée en devise locale, affiche une hausse de 1 % en monnaie locale en 2018, mais il accuse une baisse de près de 8 % en dollar. Un accès de faiblesse du billet vert contribuerait à améliorer quelque peu les perspectives de la classe d’actifs.

Obligations à haut rendement américaines – vive les taux bas : La prime de risque que les investisseurs reçoivent en détenant des obligations américaines à haut rendement plutôt que des bons du Trésor est tombée à 350 points de base (pb), contre 380 pb la semaine dernière, le marché anticipant qu’un environnement de taux d’intérêt modérés contribuera à limiter les défauts. La progression enregistrée au cours de la semaine porte la performance des obligations à haut rendement américaines à 1,3 % depuis le 1er janvier, creusant l’écart avec les obligations « investment grade », qui ont reculé de 3,7 % sur la même période, pénalisées par l’offre abondante et une détérioration de la qualité de crédit. Le segment à haut rendement américain surperforme également les obligations « investment grade » et à haut rendement européennes, soutenu par des facteurs fondamentaux favorables (p.ex., un endettement net plus faible et une meilleure couverture des intérêts).

En baisse :

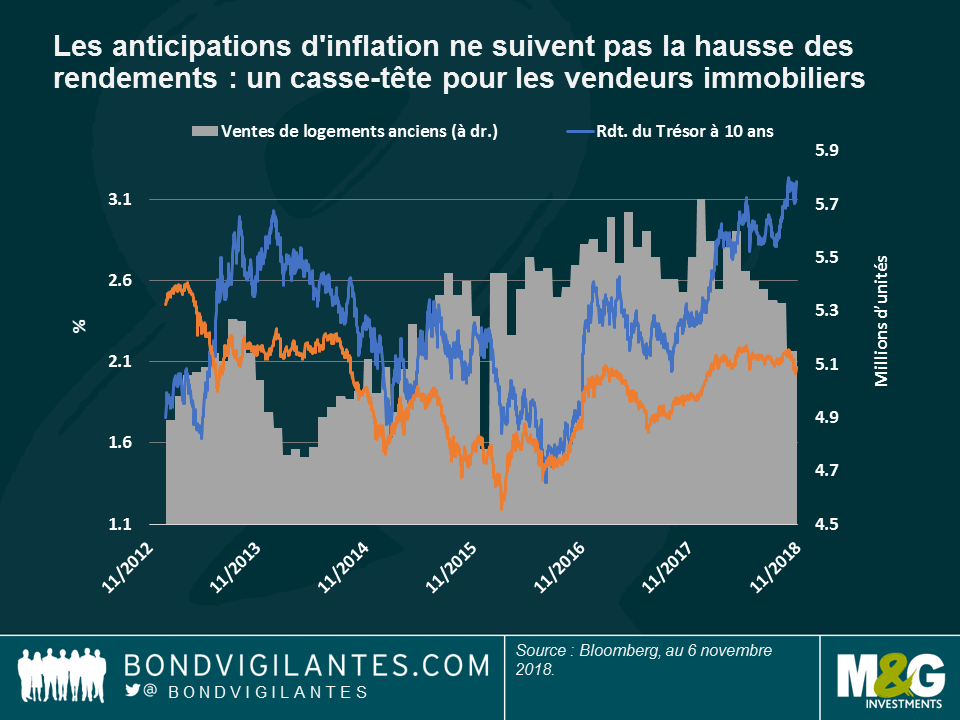

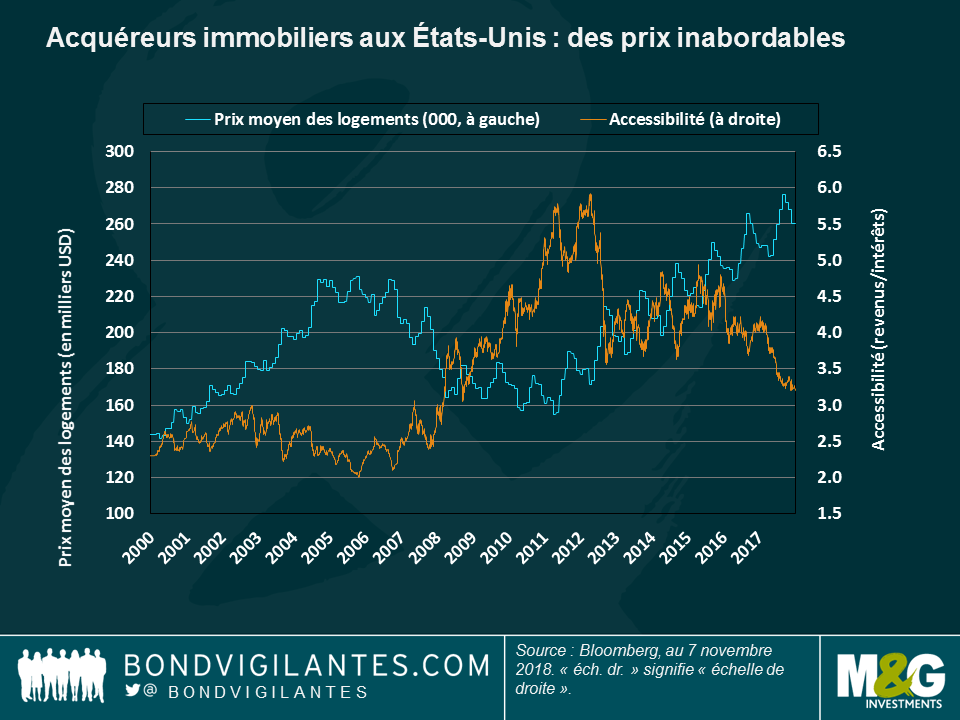

Marché immobilier américain – « homeward bound – I wish I was! » : Si Simon & Garfunkel devaient écrire ces paroles aujourd’hui et non en 1966, peut-être composeraient-ils un autre refrain, tant le contexte du logement a évolué aux États-Unis – une situation dont les conséquences économiques sont désastreuses : les anticipations d’inflation se sont raffermies suite à la publication du rapport sur l’emploi ce vendredi, mais elles ont reculé de près de 2 % au cours des 30 derniers jours sous l’effet de statistiques en demi-teinte : comme l’illustre le premier graphique ci-dessous, les anticipations d’inflation sont demeurées relativement stables cette année, alors que les rendements des bons du Trésor ont grimpé. Le découplage s’est opéré au moment où les ventes de maisons anciennes ont commencé à chuter de concert, compte tenu de l’effet multiplicateur de ces ventes sur l’économie (de nouvelles maisons signifient généralement de nouveaux biens et appareils électroménagers). Le second tableau permet de mieux apprécier les raisons pour lesquelles les américains tendent à acheter moins de maisons : alors que les prix des logements ont augmenté de façon quasi ininterrompue depuis 2012, les niveaux d’accessibilité (les revenus divisés par les paiements d’intérêts) sont en baisse depuis plus de deux ans. Un simple coup d’œil sur une annonce proposant un appartement à New York pour 68 millions de dollars peut aider à expliquer pourquoi le stock de nouveaux logements invendus s’élève désormais à 7 mois de ventes, au lieu de 4,9 mois l’an dernier, un niveau qui, historiquement, correspond à une croissance nulle du PIB. Une telle situation avait été identifiée par Richard Woolnough, gérant de fonds chez M&G, dans son blog prémonitoire « The knock-on effect of falling house prices – crystal ball breaking » (Les répercussions de la chute des prix des logements – briser la boule de cristal) – en 2007…

Espagne – « you say yes, I say no » : Le secteur bancaire espagnol a joué aux montagnes russes cette semaine : dans un premier temps, après plusieurs mois d’intenses discussions, la Cour suprême du pays a jugé que les banques n’avaient pas à acquitter de droit de timbre sur les crédits immobiliers octroyés. La décision, qui a été saluée par l’envolée des actions bancaires, n’a pas tardé à être réfutée par le premier ministre Pedro Sánchez, qui a déclaré que la loi sur le crédit hypothécaire serait modifiée en vue d’obliger les banques à payer la taxe. Selon certains observateurs, une telle mesure pourrait n’avoir qu’une incidence limitée car les banques pourraient rapidement augmenter d’autres frais ou relever les taux des crédits immobiliers afin de compenser toute hausse des coûts.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes