Le géant General Electric peut-il aider à apaiser les craintes à l’égard des émetteurs BBB ?

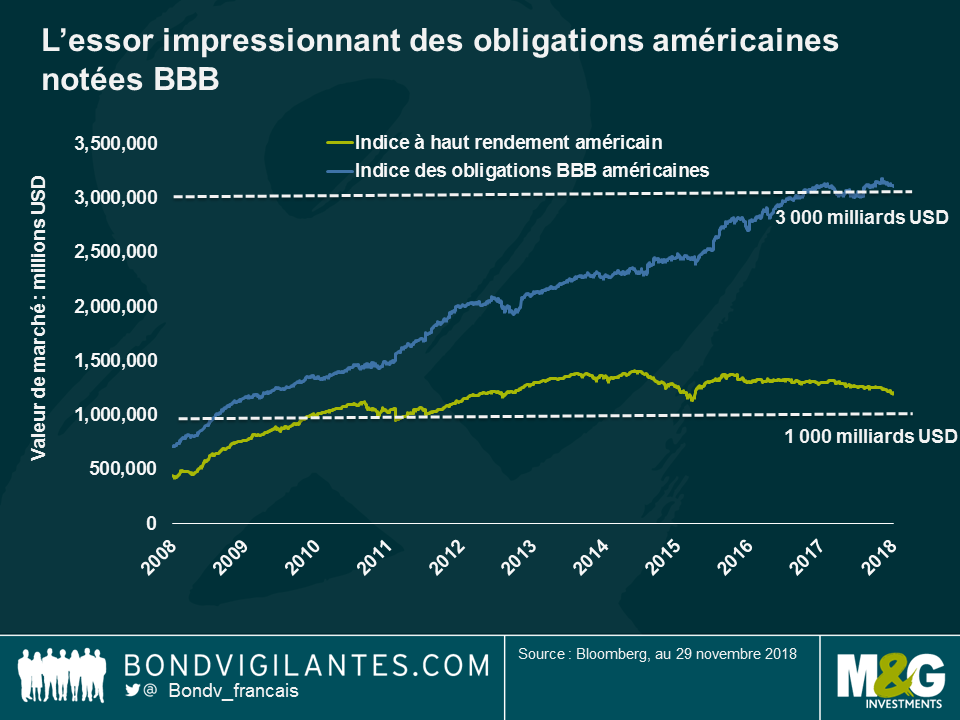

Les effets positifs et négatifs de l’intervention des banques centrales au lendemain de la crise financière de 2007-2008 ont été largement discutés et, dix ans plus tard, ne sont toujours pas entièrement compris. Par exemple, maintenir artificiellement les coûts d’emprunt au plus bas pendant des années a certes contribué à stimuler la croissance économique (formidable), mais en incitant les entreprises à s’endetter davantage (pas si formidable que cela). L’augmentation des niveaux d’endettement m’amène également à me demander si les conditions financières n’ont pas été assouplies pendant trop longtemps dans la mesure où cela a permis aux entreprises de s’endetter et d’accroître ainsi le risque de crédit. Comme l’illustre le graphique, le segment « investment grade » le moins bien noté de l’univers des entreprises américaines a connu un tel essor qu’il pèse désormais 3 000 milliards de dollars, soit près de la moitié de la capitalisation boursière de l’ensemble du marché « investment grade » américain et presque trois fois la taille du marché à haut rendement américain.

Seul l’avenir nous dira si la forte augmentation généralisée de la dette des entreprises nous rapprochera de la prochaine récession. Mais, en ce qui concerne les inquiétudes grandissantes à l’égard des émetteurs notés BBB, dans quelle mesure leur risque est-il imminent ? Leur récente correction est-elle révélatrice de leurs véritables fondamentaux ?

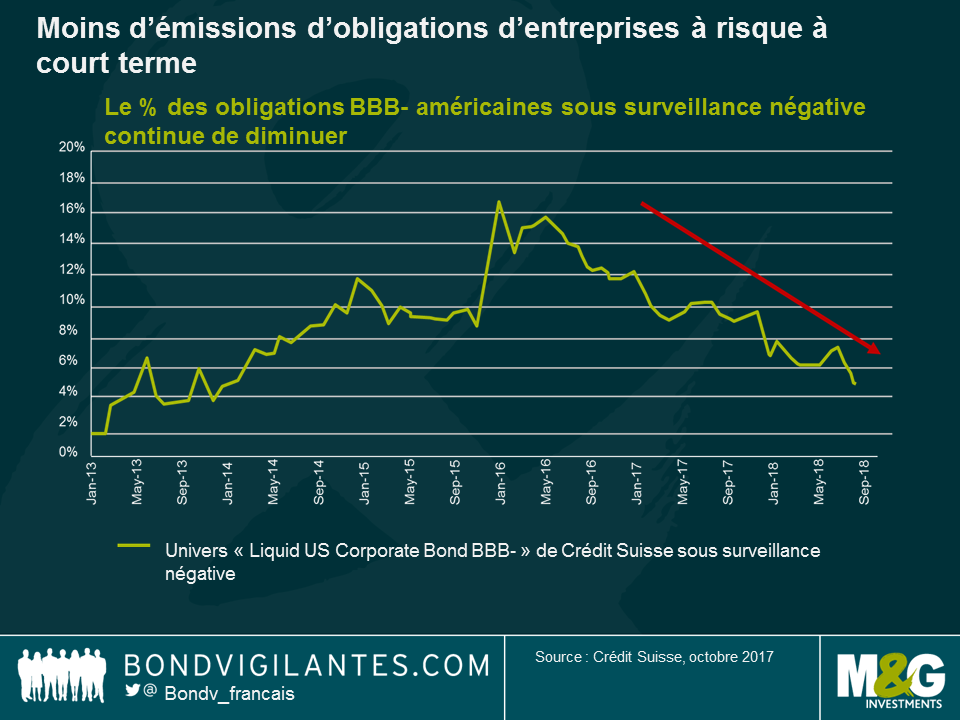

Commençons par examiner le segment le plus à risque, celui des obligations américaines BBB- avec une perspective négative et qui sont les plus proches de la frontière du haut rendement. Comme le montre le graphique, ce groupe à risque a en fait considérablement diminué au cours des deux dernières années et, selon Crédit Suisse, devrait continuer à le faire. A l’heure actuelle, le groupe ne représente qu’environ 5 % de l’univers BBB- américain, ce qui tend à indiquer un faible risque de dégradation à court terme.

Cette réduction est principalement due à la vigueur de la croissance économique (le PIB mondial devrait encore croître de 3,7 % en 2019 et de 2,9 % aux États-Unis selon le FMI). Une telle situation se traduit généralement par une hausse des bénéfices des entreprises et, à terme, par une amélioration de l’état de santé des bilans.

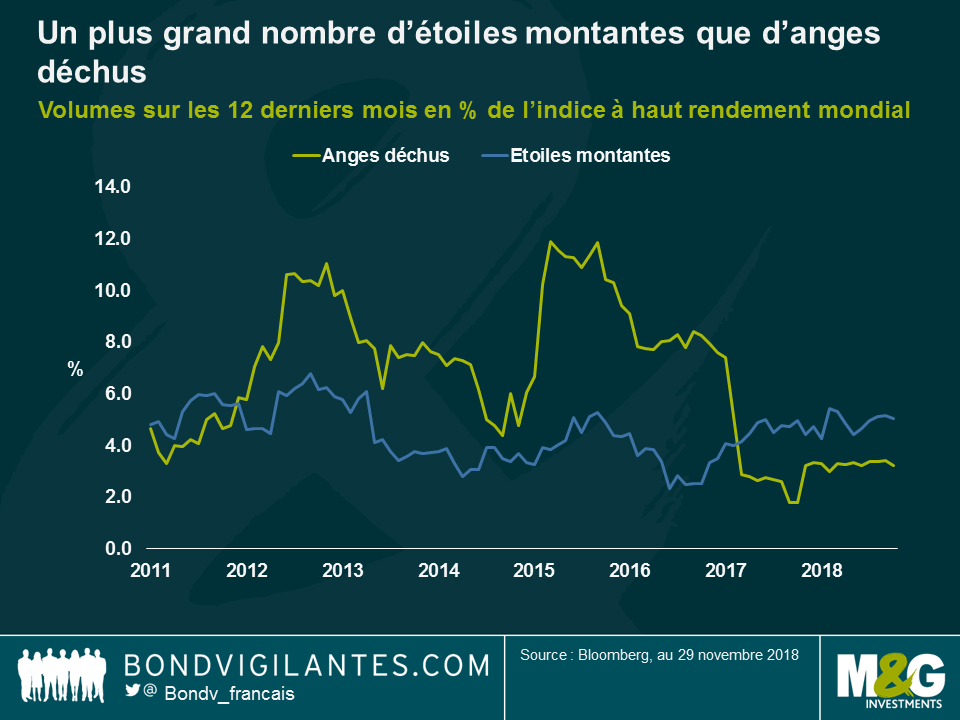

S’il est vrai que la croissance des bénéfices par action (BPA) pourrait avoir atteint son point culminant à la suite des baisses d’impôt aux États-Unis, il convient toutefois de ne pas oublier que la croissance des BPA sur 12 mois des entreprises de l’indice S&P 1500 demeure sur une solide trajectoire de plus de 20 % au troisième trimestre. Comme l’illustre le graphique, cet environnement positif a favorisé un plus grand nombre d’étoiles montantes (ces émetteurs relevés des catégories à haut rendement à « investment grade ») que d’anges déchus (l’inverse).

Le chiffre des anges déchus pourrait bien sûr exploser si l’un de ces anges se trouvait être une société avec une large structure du capital. L’une des entreprises qui a récemment perdu sa notation A est le géant industriel américain General Electric – la 87ème plus grande société de l’indice S&P 500. Elle possède une dette notionnelle de près de 50 milliards de dollars et dont la majorité pourrait faire son entrée sur le marché à haut rendement en cas de dégradation de plusieurs crans. Dans quelle mesure ce risque est-il immédiat pour les investisseurs ?

Les craintes de dégradation de GE sont encore spéculatives. L’entreprise tente de consolider sa trésorerie et son bilan, et pourrait bien conserver son statut « investment grade » après tout. Dans la mesure où la liquidité, généralement la préoccupation n°1 des investisseurs, apparaît abondante, la société s’emploie désormais à améliorer ses flux de trésorerie disponible et la structure de son bilan. Les sociétés qui se situent à la limite inférieure de l’univers « investment grade » sont en effet fortement incitées à conserver leurs notations de crédit dans la mesure où une baisse des notations à long terme de BBB- à BB+ augmente sensiblement les coûts d’emprunt, certains investisseurs étant empêchés de détenir des émetteurs à haut rendement.

Toutefois, GE conserve une notation BBB+ assortie de perspectives stables de la part des trois principales agences de notation de crédit ; la catégorie spéculative n’est donc pas encore pour demain pour ce géant industriel. Le point important au cours des prochains trimestres sera de voir si le nouveau Directeur général de GE parviendra à tenir sa promesse d’une accélération du désendettement et d’un redressement de la division électricité structurellement en difficulté. Le tout, sur fond d’enquêtes en cours au ministère de la Justice et à la SEC, ainsi que de certaines procédures judicaires entre actionnaires.

Afin de rétablir la confiance du marché, GE se doit de procéder à un désendettement rapide et d’améliorer les flux de trésorerie disponible de manière durable. Des mesures concrètes dans ce sens sont déjà manifestes avec un dividende presque réduit à néant et une cession anticipée de la participation dans Baker Hughes, avant une sortie du secteur de la santé prévue en 2019.

Si la direction y parvient, la valorisation actuelle de ce groupe noté BBB+ pourrait bel et bien offrir une intéressante opportunité d’achat aux investisseurs obligataires – et apaiser certaines des inquiétudes à l’égard de l’ensemble de l’univers BBB.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes