Dette émergente : revue 2019 et perspectives 2020

Les performances de l’année 2019 se sont avérées spectaculaires pour la plupart des classes d’actifs et la dette émergente n’a pas fait exception. Les performances ont été soutenues par des valorisations plus raisonnables en début d’année, mais aussi par le revirement généralisé qui a touché l’ensemble des marchés : les investisseurs sont ainsi passés d’une anticipation de hausses des taux directeurs par la Fed à une baisse marquée des taux d’intérêt américains. Certains grands risques ont également été écartés en fin d’année, notamment celui relatif à la guerre commerciale entre les États-Unis et la Chine après l’annonce d’un accord de « phase un ».

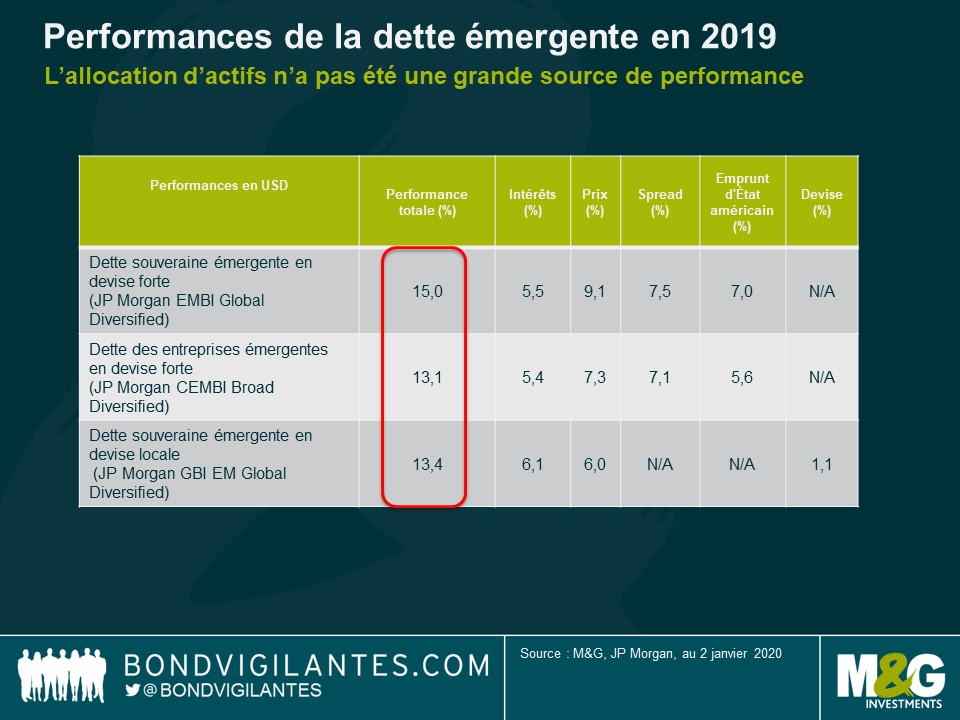

L’allocation d’actifs entre la dette en monnaie locale, celle en devise forte, et les obligations d’entreprises n’aura pas permis de créer une réelle différence en 2019

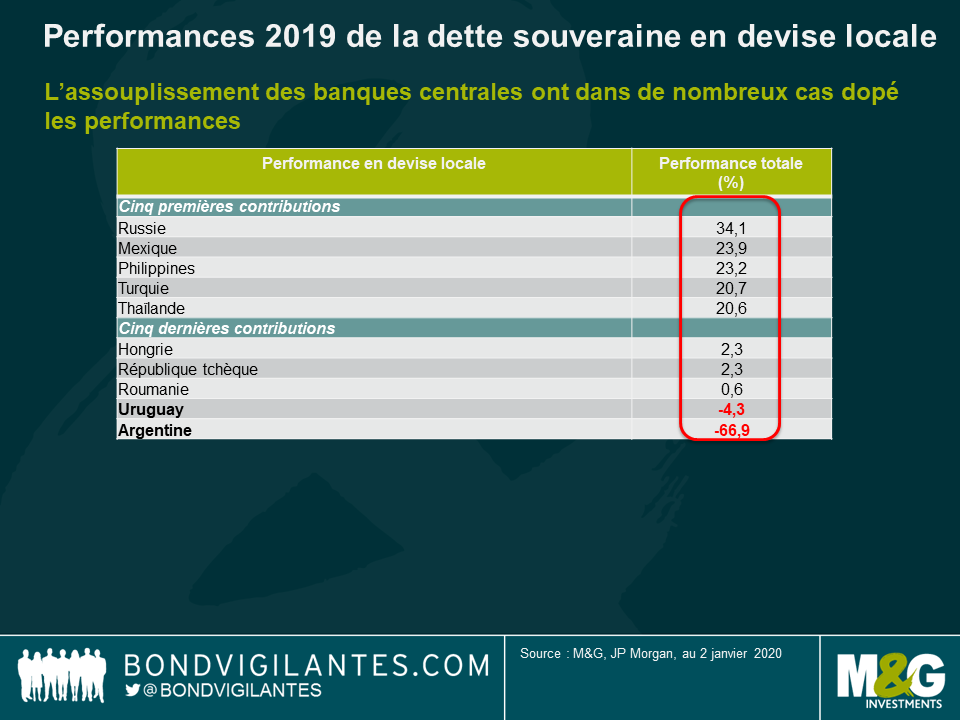

Les principales décisions qui auront en revanche permis de se distinguer en 2019 étaient les suivantes : être acheteur de la plupart des actifs et éviter les risques extrêmes, notamment l’Argentine et le Liban dont le poids combiné dans l’indice dépassait 5 %. Cela fait de 2019 l’une des années marquées par l’un des plus forts pourcentages de dettes ayant fait l’objet de restructuration depuis 2001, époque à laquelle l’Argentine avait entamé sa dernière restructuration.

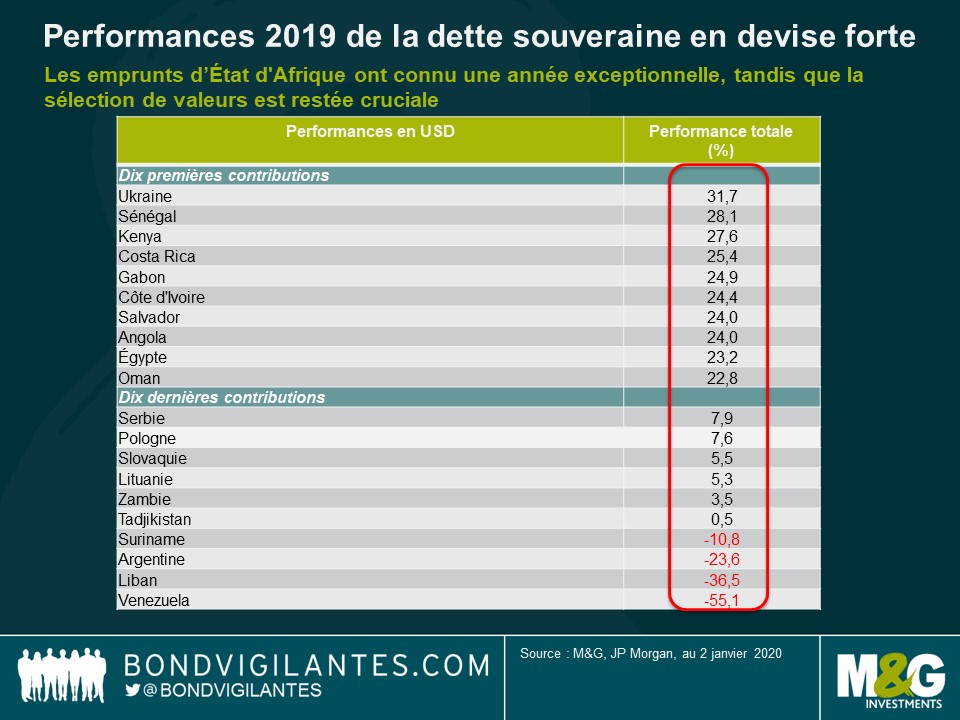

Différenciation des performances entre pays et au sein des marchés individuels

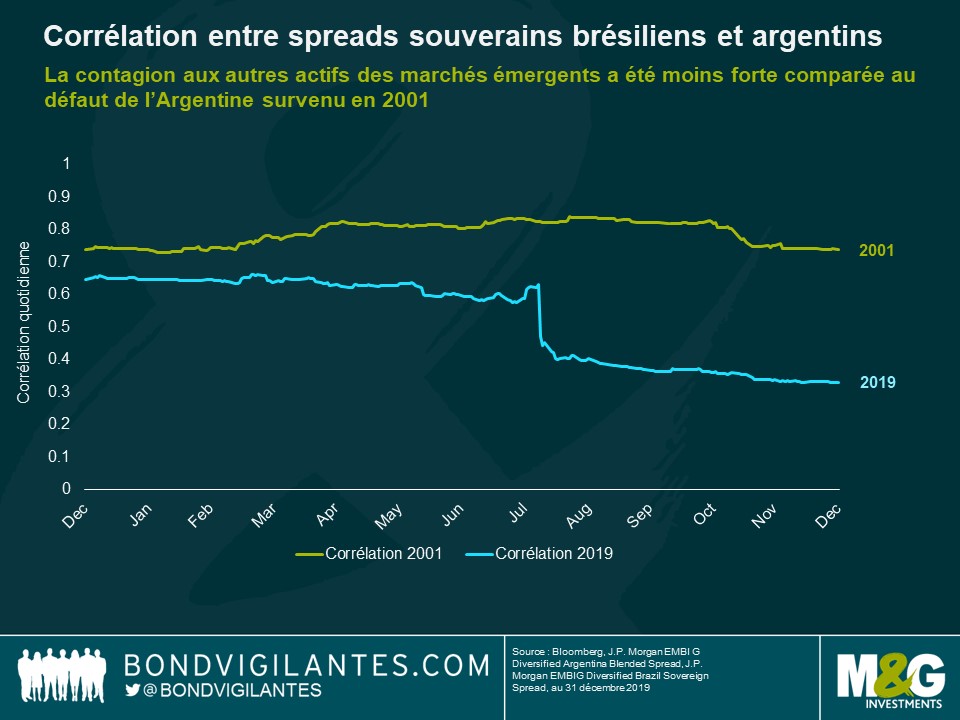

Malgré le volume élevé de dette tombée en catégorie distressed en 2019, il est encourageant de constater que les marchés ont (correctement) jugé les mouvements de vente comme relevant de facteurs idiosyncratiques, et non pas systémiques. La corrélation entre les spreads argentins et brésiliens, par exemple, s’est révélée beaucoup plus faible cette fois-ci qu’au début des années 2000. La classe d’actifs est beaucoup plus diversifiée aujourd’hui : presque 80 pays y sont désormais représentés, alors qu’ils étaient moins de 20 au début des années 2000. De nombreux pays, notamment le Brésil, ont également réussi à améliorer leur profil d’endettement en se finançant dans leur monnaie locale plutôt que par l’intermédiaire de dette extérieure. Cette résilience accrue a contribué à réduire le risque de contagion.

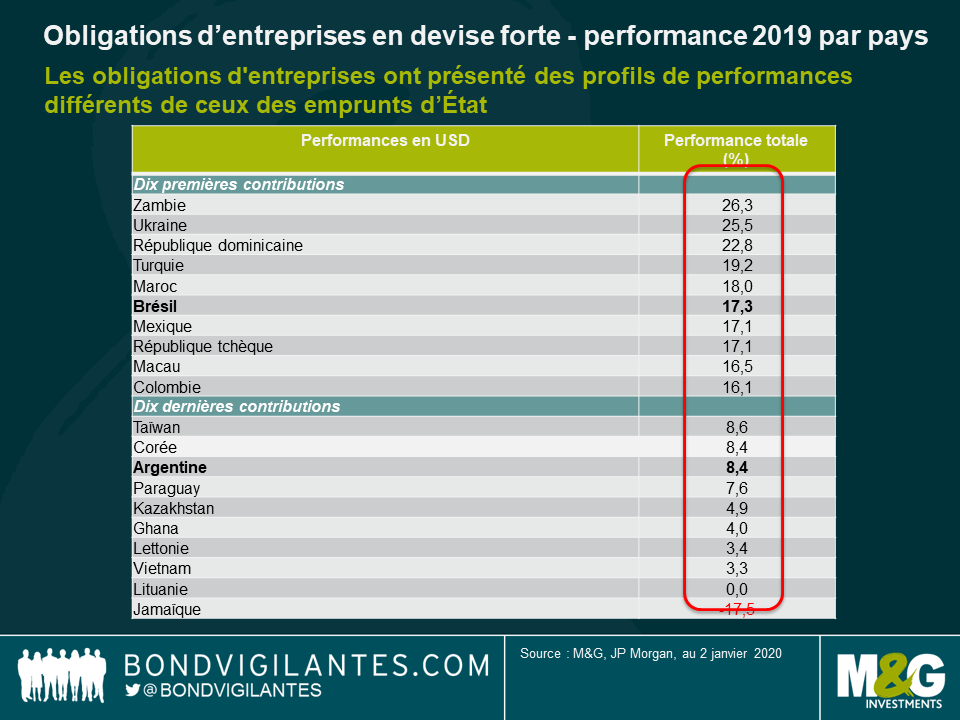

Il est également rassurant de constater que les crédits individuels sont traités de façon très différenciée, même au sein d’un marché national donné. Par exemple, malgré l’environnement macro-économique défavorable en Argentine et des entreprises locales qui ont quelque peu sous-performé, leurs obligations ont quand même réussi à dégager une performance très décente de 8,4 % en 2019. Les investisseurs ont été capables de faire le tri parmi les crédits. Ils ont notamment été en mesure d’identifier les titres émis par des sociétés moins endettées et bénéficiant de recettes en devises étrangères.

Des divergences semblables dans les résultats ont aussi été observées dans l’univers des obligations émises en devise locale. Par exemple, la contagion de la dépréciation du peso argentin n’a que peu affecté la dette de l’Uruguay, économie qui dispose pourtant de solides liens commerciaux et économiques avec son voisin.

Perspectives pour 2020

Il est peu probable que les performances exceptionnelles de 2019 se reproduisent en 2020. Cela s’explique principalement par des valorisations moins favorables qu’il y a un an, en particulier pour les actifs à spread et les taux locaux

Nous présentons ci-dessous trois scénarios de performances potentielles. Bien sûr, certaines hypothèses doivent être posées. Ces scénarios supposent des mouvements parallèles de taux et de spreads. Ils intègrent le portage initial, mais pas le différentiel de variations de rendement au cours de l’année.

Scénario A : Inchangé

Ce scénario « inchangé » (qui n’arrive pratiquement jamais sur les marchés émergents) présente les performances potentielles « toutes choses égales par ailleurs » : les performances proviendraient essentiellement du portage et les parités de change avec le dollar resteraient stables.

Scénario B : Haussier

Ce scénario haussier reflète un environnement macro-économique favorable, caractérisé par les éléments suivants : une accélération de la croissance dans de nombreux pays émergents, un ralentissement modeste aux États-Unis, la poursuite de politiques monétaires accommodantes par les banques centrales des pays développés, et des risques géopolitiques mondiaux (pourtant nombreux) qui ne s’accentueraient pas. Lire le récent blog de Charles pour accéder à un échantillon des risques géopolitiques potentiels pesant en 2020 sur les investisseurs en dette émergente.

Scénario C : Baissier

Ce scénario baissier reflète un environnement macro-économique plus difficile, caractérisé par les éléments suivants : nouveau ralentissement de la croissance mondiale et des pays émergents, ou postures moins accommodantes des grandes banques centrales et hausse de l’inflation, aggravation des risques géopolitiques ou erreurs politiques dans différents pays.

Comme peu de banques centrales des pays émergents devraient continuer de réduire leurs taux cette année, les devises (plutôt que les taux) constitueront probablement les principaux moteurs de performance dans les trois scénarios. La plupart des banques centrales des pays tant émergents que développés en ont désormais terminé ou sont proches de mettre fin à leur cycle d’assouplissement monétaire. Les possibilités de baisse des taux locaux vont donc fortement se raréfiées.

Malgré les valorisations favorables des devises émergentes (en termes absolus, mais aussi par rapport à la dette extérieure), je reste globalement neutre en matière d’allocation d’actifs du fait de l’incertitude entourant les différents risques géopolitiques et de l’impact potentiel sur le dollar. Dans le prolongement de mon analyse de 2019, je ne pense pas que l’allocation d’actifs sera un facteur déterminant de surperformance. En revanche, un pari directionnel sur les marchés, et dans une moindre mesure une sélection de certains pays ainsi qu’une gestion appropriée des risques extrêmes sont davantage de nature à faire la différence.

Les principaux paris sur les pays se concentreront sur des marchés rémunérateurs tels que l’Argentine, pays sur lequel nous sommes passés le mois dernier de la neutralité à une légère surpondération après la correction subie. Nous anticipons en effet un meilleur rattrapage que ne le suggèrent les prix actuels (situés entre 40 et 45 % du pair), et une restructuration qui devrait être achevée en 2020. Parmi les autres candidats probables, on peut citer l’Équateur et quelques pays frontières tels que le Sri Lanka, le Ghana ou la Côte d’Ivoire.

En guise de consolation, et alors que la dette émergente n’apparait pas forcément bon marché par rapport aux valorisations qui prévalaient il y a un an, rappelons-nous que la plupart des autres classes d’actifs (actions, haut rendement américain,) ont également progressé de façon marquée. Ainsi, sur une base relative, garder une exposition à la classe d’actifs peut encore constituer un choix pertinent du fait de sa composante revenus et des faibles rendements qui perdurent partout ailleurs.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes