L’Europe est-elle réellement tirée d’affaire ?

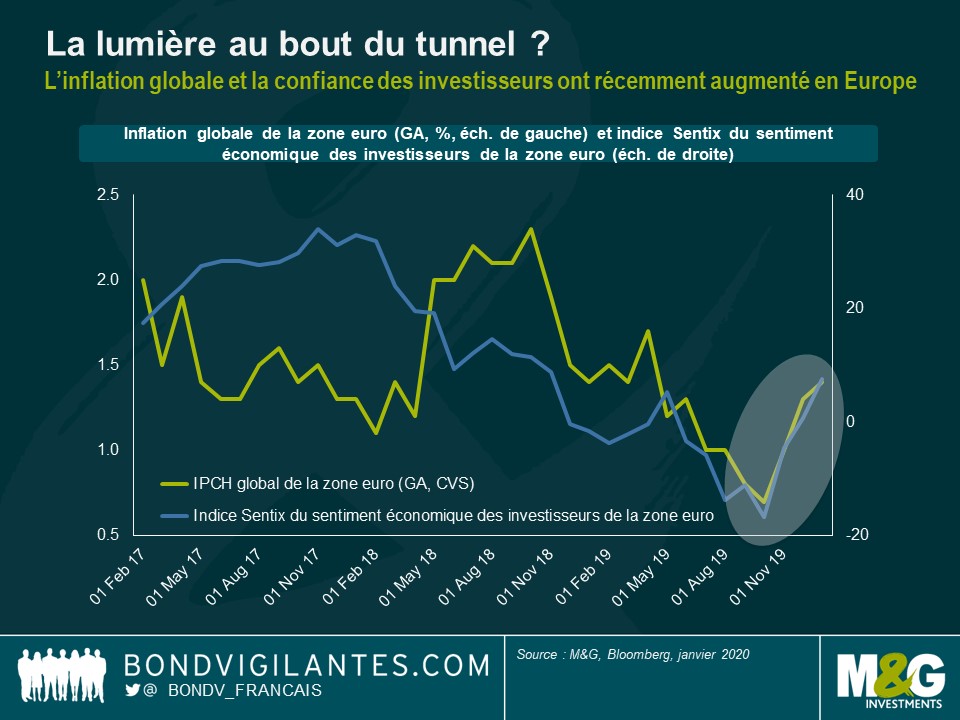

Un nombre croissant d’indicateurs ont dernièrement semblé indiquer que l’économie européenne pourrait être au bout de ses peines et se diriger vers une reprise plus robuste. Par exemple, si l’inflation européenne demeure certes nettement inférieure à l’objectif proche de 2 % de la BCE, il convient toutefois de souligner que le taux global en glissement annuel a en fait doublé en passant de 0,7 % en octobre 2019 à 1,4 % en janvier 2020. Même l’indice PMI manufacturier de la zone euro, l’une des principales sources de préoccupation des investisseurs européens en 2018, semble avoir atteint le creux de la vague en septembre 2019 et est désormais à nouveau sur une légère trajectoire ascendante. Le sentiment des investisseurs européens s’est également considérablement amélioré. Prenez, par exemple, l’indice Sentix du sentiment économique des investisseurs de la zone euro. Il a fortement rebondi depuis son point bas d’octobre 2019 et s’est hissé à son plus haut niveau en janvier 2020 depuis novembre 2018.

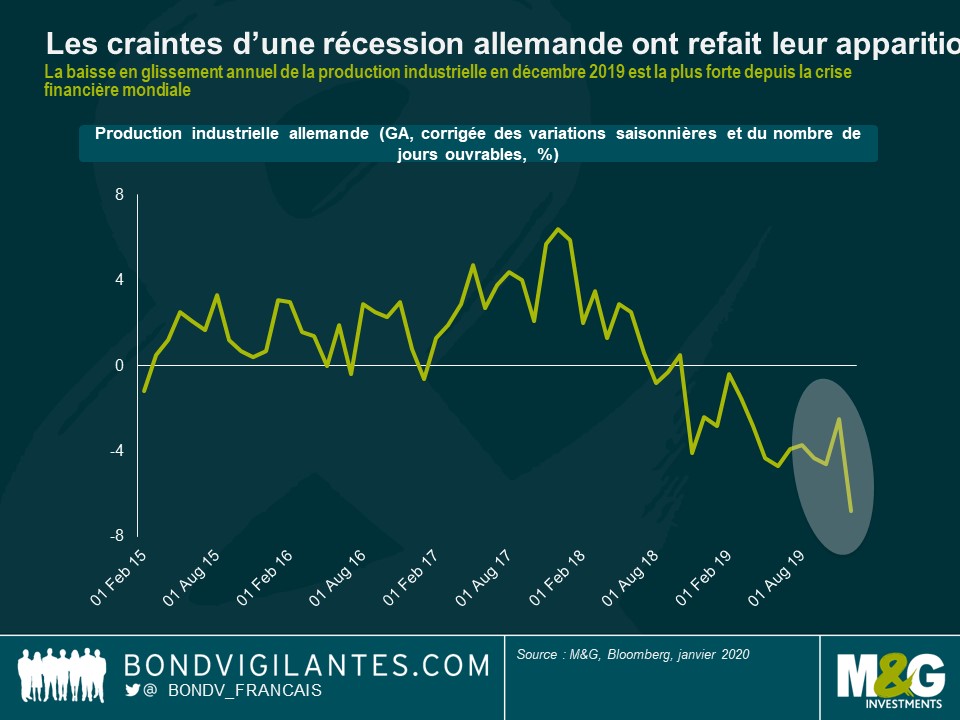

La question clé est bien sûr de savoir si l’Europe est réellement tirée d’affaire ou non. Je dirais qu’il est beaucoup trop tôt pour donner le signal de fin d’alerte. Premièrement, en dépit des récents signes de reprise, la croissance économique en Europe reste anémique et fragile. En fait, avec une croissance du PIB réel de seulement 0,1 %, le 4ème trimestre 2019 a constitué le plus mauvais trimestre dans la zone euro depuis le 1er trimestre 2013. Les économies de la France (-0,1 %) et de l’Italie (-0,3 %) se sont contractées. En outre, les risques de récession en Allemagne ont plus que jamais refait leur apparition. En glissement annuel, la production industrielle allemande a baissé de 6,8 % en décembre 2019, sa plus lourde chute depuis la crise financière mondiale. Ainsi, la situation pourrait bien ne pas être près de s’améliorer en Europe.

En outre, plusieurs risques importants subsistent en arrière-plan et pourraient assombrir encore un peu plus les perspectives de la zone euro.

- Le coronavirus : il est bien sûr trop tôt pour prédire avec une certaine confiance l’ampleur de l’impact économique de l’épidémie de coronavirus sur la Chine et, par extension, sur la croissance mondiale. Si toutefois la situation devait s’aggraver, la croissance du PIB en Europe serait très certainement touchée. La demande chinoise de produits européens pourrait marquer le pas et les chaînes d’approvisionnement mondiales pourraient être perturbées. Outre le frein économique, toute nouvelle aggravation de la situation sur le front du coronavirus pourrait également susciter des inquiétudes sur les marchés internationaux en émoussant l’appétit pour le risque, comme l’a souligné le Conseil des gouverneurs de la Réserve fédérale dans son dernier Rapport de politique monétaire.

- Les guerres commerciales : les États-Unis et la Chine ont certes adopté un ton plus constructif – en effet, la Chine a annoncé la semaine dernière la réduction de moitié des droits de douane sur plus de 1 700 produits américains – mais le risque extrême d’une détérioration ou d’une rupture soudaine des négociations demeure néanmoins. Même si les différends commerciaux entre les États-Unis et la Chine sont résolus de manière concluante, il est tout à fait possible que l’administration Trump se polarise rapidement sur l’Europe. Après tout, il s’agit d’une année électorale aux États-Unis et les mesures protectionnistes sont des politiques populaires auprès d’une partie non négligeable de l’électorat.

- Le Brexit : après la sortie du Royaume-Uni de l’Union européenne le 31 janvier 2020, la période de transition de 11 mois a commencé. L’heure tourne et, s’il n’y a pas de prolongation, il ne reste que très peu de temps pour négocier un accord commercial global entre les deux camps. Le risque pour l’UE est, bien sûr, qu’à partir du 1er janvier 2021, les échanges commerciaux avec le Royaume-Uni se fassent sur la base des conditions de l’OMC, ce qui pourrait désorganiser les chaînes d’approvisionnement et freiner l’activité économique.

- La politique en Italie : comme nous l’avons analysé dans un récent blog, même si le parti de la Ligue de Matteo Salvini a été battu à l’élection régionale d’Émilie-Romagne, le gouvernement italien reste sous pression en raison de la popularité grandissante de la Ligue et du déclin de l’adhésion au Mouvement 5 étoiles à l’autre extrémité de l’échiquier politique. Une implosion du gouvernement italien enverrait des ondes de choc sur les marchés européens et accroîtrait l’incertitude politique qui pèserait lourdement sur une économie italienne déjà chancelante.

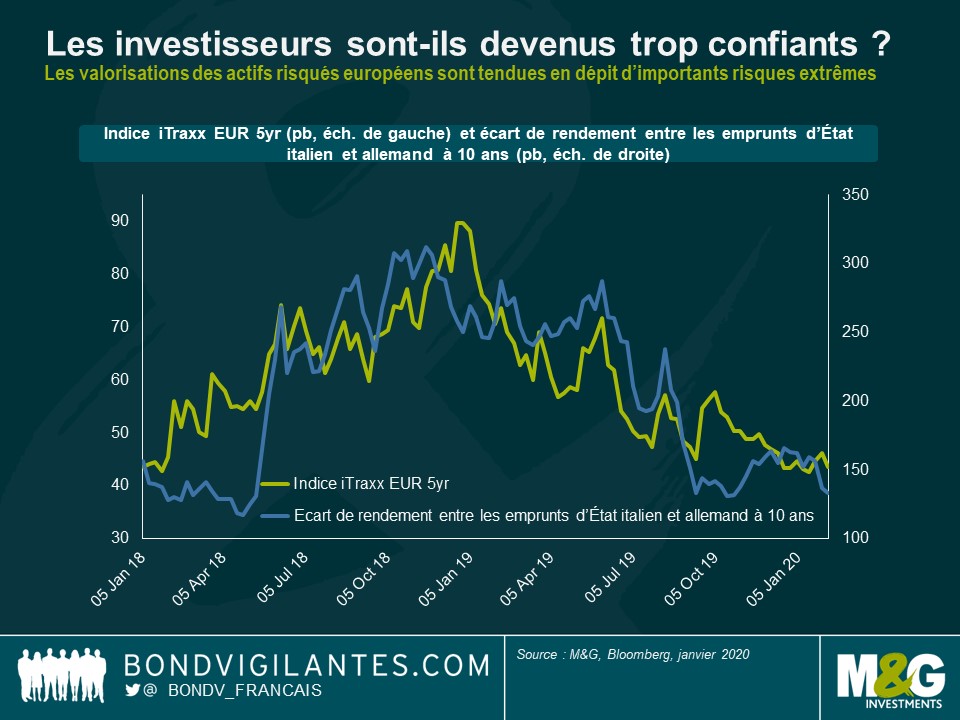

Compte tenu de ces risques – et de l’atonie persistante des chiffres de la croissance – je trouve les valorisations des actifs risqués européens plutôt étonnantes. Aux niveaux actuels, il ne reste guère de marge d’erreur. Par exemple, l’indice iTraxx EUR 5yr, un indicateur du marché du crédit « investment grade » européen, ne s’établit actuellement qu’à environ 44 points de base (pb) et le rendement de l’emprunt d’État italien à 10 ans est à peine supérieur de 130 pb au rendement du Bund à 10 ans. Pour l’essentiel, il n’existe pour ainsi dire plus de marge d’erreur dans la mesure où nous sommes (presque) revenus aux niveaux du marché observés pour la dernière fois au début de l’année 2018. Et c’est ce que je trouve surprenant car, à l’époque, le sentiment sur les marchés était clairement plus optimiste qu’aujourd’hui, à la limite de l’euphorie. Tout le monde ou presque ne parlait que de croissance mondiale synchronisée et de reprise européenne. Les risques politiques en Europe étaient à peine évoqués. En bref, les intervenants sur les marchés devenaient trop confiants.

Nous savons tous ce qu’il est advenu par la suite en 2018. Les guerres commerciales se sont soudainement intensifiées, les partis anti-establishment de la Ligue et du Mouvement 5 étoiles ont sensiblement progressé lors de l’élection italienne de mars 2018 et les statistiques économiques mondiales ont plongé. En conséquence, le sentiment des investisseurs s’est dégradé et les marchés sont rapidement entrés dans une phase prolongée d’aversion au risque, conduisant ainsi tous les actifs risqués à enregistrer des performances annuelles extrêmement négatives. Je ne suggère pas que l’histoire doive se répéter. Mais, je ne peux m’empêcher de penser que les marchés ont à nouveau mis la charrue avant les bœufs et que l’optimisme béat règne en maître absolu. Il est indéniable que les banques centrales, et la BCE en particulier, apportent une aide importante, laquelle assure des facteurs techniques favorables et soutient ainsi les prix des actifs. Mais, pour rappel, la BCE achetait des actifs à hauteur de 30 milliards d’euros par mois de janvier à septembre 2018 – soit 50 % de plus qu’à l’heure actuelle – et les marchés n’en n’ont pas moins lourdement chuté. Dans ce contexte, je pense donc qu’une attitude plutôt prudente à l’égard des actifs risqués européens est justifiée. Réduire l’exposition au risque de marché et remonter le long de l’échelle de la qualité de crédit me semblent des mesures judicieuses à ce stade.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes