LES OBLIGATIONS QUASI-SOUVERAINES DES MARCHÉS ÉMERGENTS

Une classe d’actifs en plein essor

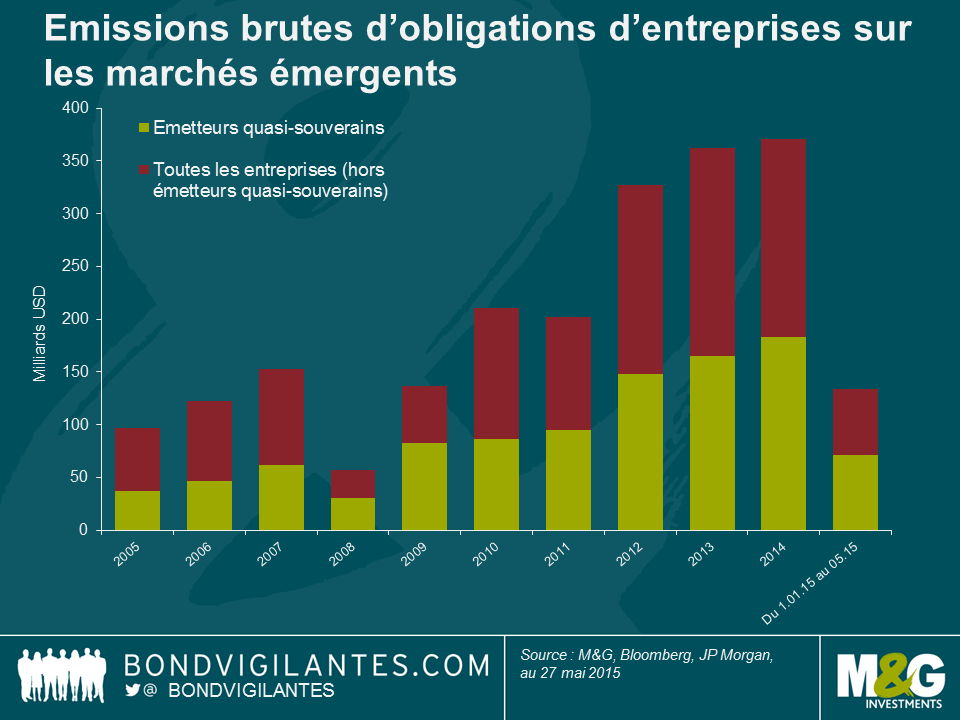

La dette des entreprises des marchés émergents est le segment qui a enregistré le développement le plus rapide parmi les différents actifs obligataires au cours de la dernière décennie. Il a ainsi vu sa taille être multipliée par près de 7 depuis 2005 et la dette extérieure des entreprises émergentes pèse actuellement près de 1 700 milliards de dollars, soit plus que l’ensemble du marché américain des obligations d’entreprises à haut rendement. Un des facteurs ayant significativement contribué à cette croissance de la dette des entreprises des marchés émergents ces dernières années a été la part grandissante des émissions quasi-souveraines qui ont représenté 49 % des 371 milliards de dollars d’obligations émises en 2014 (graphique 1). Sous l’effet de cette tendance, l’encours de la dette quasi-souveraine émergente (783 milliards de dollars) a surpassé celui de la seule dette souveraine émergente (747 milliards de dollars) en 2014 pour la toute première fois.

Même s’il est vrai que la définition varie selon les participants sur les marchés, une entité ou une société est souvent qualifiée de « quasi-souveraine » dès lors qu’un État détient plus de 50 % de son capital ou de ses droits de vote. Historiquement, les pays émergents ont eu recours aux émissions quasi-souveraines afin de remplir une fonction politique, de faire croître le marché de la dette des entreprises en devise forte ou de promouvoir l’essor d’acteurs nationaux de premier plan sur la scène internationale.

Source : M&G, Bloomberg, JP Morgan, mai 2015

Parmi les meilleures performances ajustées du risque sur les marchés émergents

Les obligations quasi-souveraines émergentes ont enregistré d’excellentes performances depuis 2005. Selon JP Morgan*, elles ont signé une performance annualisée de 6,05 % entre 2005 et 2014. Compte tenu d’un ratio de Sharpe de 0,51 au cours de la même période, cette sous-classe d’actifs a ainsi été à l’origine de la meilleure performance ajustée du risque au sein de la dette émergente en devise forte durant la dernière décennie. Ces bonnes performances sont allées de pair avec une période prospère pour les pays émergents et caractérisée par une amélioration de la conjoncture macroéconomique dans ces mêmes pays et des fondamentaux relativement solides au sein de l’univers sans cesse croissant de la dette des entreprises.

Toutefois, les temps ont semble-t-il changé pour les pays émergents et des facteurs macroéconomiques négatifs ont refait surface, à l’instar notamment de l’appréciation du dollar, de la faiblesse des prix des matières premières, ainsi que des craintes d’un atterrissage brutal de l’économie chinoise et de sorties de capitaux sur les marchés émergents en raison du relèvement tant attendu des taux d’intérêt aux États-Unis. Dans ce contexte, un impact important pour les émetteurs quasi-souverains a été, et est, celui de la différenciation grandissante faite par les investisseurs du point de vue des fondamentaux des entreprises. Mais, c’est là une analyse qui laisse quelque peu à désirer en étant fondée sur l’hypothèse selon laquelle l’analyse souveraine suffit et les fondamentaux des entreprises quasi-souveraines importent peu.

*Evolution des émetteurs quasi-souverains dans l’indice EMBI Global, JP Morgan, février 2015

Evaluer le risque de crédit des émetteurs quasi-souverains

Dans la plupart des cas, un émetteur quasi-souverain bénéficie de ce qu’il est convenu d’appeler une garantie « implicite » de son gouvernement, mais cela ne signifie pas pour autant qu’il obtiendra nécessairement une garantie « explicite » sur ses obligations. Par conséquent, il revient aux investisseurs d’étudier minutieusement les notices d’information afin de déterminer si oui ou non ils sont investis dans une obligation explicitement garantie par l’État. Par exemple, en dépit de la médiocrité des fondamentaux de SriLankan Airlines, la compagnie aérienne nationale, ses obligations sont toutefois notées B+ par Standard & Poor’s, tout comme l’État du Sri Lanka, en raison de la garantie absolue et irrévocable (et, de ce fait, explicite) offerte par le gouvernement sur les obligations de SriLankan Airlines. Une clause de changement de contrôle est également cruciale dans le cadre de l’évaluation du niveau de protection des titulaires des obligations dans l’éventualité d’un changement dans l’actionnariat de l’État. Une nouvelle fois, une analyse approfondie des notices d’information s’impose afin d’identifier ces risques.

Un autre élément clé pour évaluer le risque quasi-souverain est l’ampleur et la probabilité de l’aide du gouvernement en cas de problèmes de liquidités. Plus une entreprise est stratégiquement importante pour un pays, plus l’État a de grandes chances d’être solidaire. C’est la raison pour laquelle il existe une définition plus large des émetteurs quasi-souverains, même si elle est moins utilisée par les investisseurs, qui englobe les entreprises privées qui sont d’une telle importance pour l’économie qu’il est peu probable que leur État ne vole pas à leur secours en cas de difficultés. Il en est ainsi, par exemple, de la banque privée Alfa-Bank en Russie. A l’inverse, une forte participation de l’État au capital d’une société ne signifie pas nécessairement que celui-ci sera solidaire en cas de défaut. C’est pourquoi, il est crucial d’estimer la volonté, en plus de la capacité, d’un gouvernement à intervenir.

Dans le cadre de l’évaluation du risque quasi-souverain, le troisième facteur est bien évidemment le risque de crédit d’une entreprise. Et, cela revient à faire le même travail que pour les « pures » entreprises des pays émergents : prévisions sectorielles, résultats opérationnels, mesures de solvabilité, analyse de la gestion, risques de change liés à des actifs libellées dans d’autres devises que celles du passif (ou l’inverse), analyse du risque de refinancement, clauses de sauvegarde (« covenants »), estimation du taux de recouvrement en cas de défaut, etc… de manière à mesurer le profil de crédit intrinsèque (« stand-alone credit profil », SACP) d’un émetteur. Une méthode efficace consiste à évaluer la notation intrinsèque d’un émetteur en excluant l’aide exceptionnelle d’un gouvernement en cas de défaut, mais en incluant toute aide quotidienne ou ponctuelle de celui-ci dans les activités au quotidien d’une entreprise.

La façon dont les obligations quasi-souveraines se comportent sur le marché

Afin de comprendre comment les obligations quasi-souveraines émergentes se comportent sur le marché, il est important pour les investisseurs (tel que mentionné plus haut) de connaître l’ampleur de l’actionnariat de l’État et la présence ou non de garanties du gouvernement dans la mesure où la corrélation d’une obligation quasi-souveraine avec sa composante souveraine est extrêmement dépendante de ces deux éléments. En règle générale, les spreads des émetteurs quasi-souverains qui sont explicitement garantis ou détenus à 100 % par leur État sont fortement corrélés à leur spread souverain respectif.

Des vents contraires soufflent à nouveau sur les marchés émergents

La détérioration des fondamentaux des marchés émergents a été un thème important de ces 18 derniers mois.

Sur le front macroéconomique, tous les grands pays dans les principales régions ont témoigné d’une dégradation : (i) en Amérique latine, le Brésil est confronté à d’énormes difficultés économiques et politiques ; (ii) en Europe émergente, la Russie fait toujours l’objet de sanctions économiques de la part de l’Occident en raison de son rôle dans la crise en Ukraine ; et (iii) en Asie, la Chine s’efforce de regagner en compétitivité en dévaluant le yuan.

En outre, la faiblesse des prix des matières premières affectent, bien que de manière inégale, plusieurs pays émergents et les craintes d’un impact négatif lié au relèvement tant attendu des taux d’intérêt aux États-Unis sur la dette émergente ne contribuent pas non plus à l’amélioration de la confiance. Sur une note positive, la baisse du prix du pétrole a toutefois offert un coup de pouce bienvenu à la plupart des pays asiatiques importateurs nets d’or noir, tandis que l’Amérique centrale, les Caraïbes et le Mexique bénéficient du regain de vigueur de l’économie américaine.

L’ajustement des spreads des obligations quasi-souveraines devrait se poursuivre

Les fondamentaux se sont certes détériorés sur les marchés émergents, mais les spreads des obligations sont également devenus plus attractifs au sein de la classe d’actifs. Dans ce contexte, des opportunités ont-elles fait leur apparition ? Selon nous, ce n’est pas encore le cas, et ce, sur la base des éléments d’appréciation suivants :

- En ce qui concerne les écarts de rendement avec la dette souveraine, les obligations quasi-souveraines asiatiques apparaissent actuellement les moins attrayantes. Si les fondamentaux des entreprises ont fait preuve de résistance dans toute la région, les écarts de rendement avec la dette souveraine n’ont étonnamment pas réagi à la détérioration de l’environnement macroéconomique en Asie. Ainsi, les entreprises publiques chinoises sont toujours considérées comme des valeurs refuges par de nombreux investisseurs qui estiment que la Chine ne laissera pas une entité publique faire faillite. Mais, compte tenu du ralentissement de l’économie chinoise et de l’absence d’exemple historique de sauvetage du gouvernement en cas de défaut, une approche prudente à l’égard des obligations quasi-souveraines chinoises et une analyse approfondie du profil de crédit intrinsèque des émetteurs nous semblent néanmoins essentielles.

- Dans la région EEMEA, les rendements supplémentaires offerts par les obligations quasi-souveraines par rapport à leur dette souveraine respective apparaissaient attractifs au début de l’année. Toutefois, l’amélioration de la situation géopolitique en Ukraine au premier semestre 2015 a conduit à une forte surperformance et à une contraction des spreads des émetteurs (et des entreprises) russes au cours de la période.

- Enfin, et sans surprise, les spreads quasi-souverains en Amérique latine sont élevés et supérieurs à leurs niveaux historiques. Mais, cette situation est principalement attribuable au Brésil et, en particulier, à Petróleo Brasileiro (Petrobras), suite à la détérioration des fondamentaux du groupe pétrolier & gazier et au scandale de corruption sans fin impliquant la société. Excluant le Brésil qui est le plus grand pays d’Amérique latine, les écarts de rendement entre les obligations quasi-souveraines et souveraines ont toutefois globalement stagné depuis mai 2014. Ils n’offrent sans doute que peu d’intérêt dans la mesure où (a) les spreads des émetteurs souverains latino-américains se sont plus élargis à la suite de la détérioration des environnements macroéconomiques et (b) les profils de crédit intrinsèques des émetteurs quasi-souverains se sont sensiblement dégradés au cours des 18 derniers mois.

En dépit de ces facteurs, les rendements supplémentaires des obligations quasi-souveraines par rapport à leurs obligations d’État respectives devraient continuer d’offrir des opportunités aux investisseurs en quête de rendements intéressants, mais qui sont également bien conscients de l’augmentation des défauts au sein de l’univers des obligations émises par les « pures » entreprises émergentes. Par rapport aux entreprises privées des marchés émergents, les émetteurs quasi-souverains sont plus susceptibles de bénéficier du soutien financier de leur gouvernement en raison de leur actionnariat et de leur importance stratégique pour leurs pays d’origine. Une approche sélective est essentielle dans ce contexte. Une analyse minutieuse des émetteurs souverains et des entreprises s’impose, de même qu’il peut être également envisagé des stratégies de couverture telles que l’achat de protection via des « credit default swap » (CDS) afin de réduire le risque souverain.

La valeur des investissements peut fluctuer et ainsi faire baisser ou augmenter la valeur liquidative des fonds. Vous pouvez donc ne pas récupérer votre placement d'origine. Les performances passées ne préjugent pas des performances futures.

17 ans de commentaires sur notre blog

Découvrez les blogs passés de nos vastes archives grâce à notre fonction "Blast from the past". Consultez les blogs les plus populaires publiés ce mois-ci - il y a 5, 10 ou 15 ans !

Bond Vigilantes

Soyez informés des dernières actualités du blog Bond Vigilantes