La Banca d’Inghilterra dovrebbe aumentare i tassi?

Molti di noi si sono abituati a un mondo di tassi d’interesse ultrabassi e allentamento quantitativo (QE). Tenendo conto dell’inflazione, i tassi d’interesse reali a breve termine sono negativi in gran parte del mondo sviluppato. Certo, questo livello storicamente basso è frutto di una risposta delle banche centrali – in alcuni casi, coordinata – alla Grande crisi finanziaria del 2008. In attesa dei dati ufficiali, sembra sempre più probabile che il 2013 abbia segnato l’inizio di una ripresa sincronizzata delle economie avanzate. Dunque, è arrivato il momento per la Banca d’Inghilterra (BoE) di prendere in considerazione un innalzamento del tasso base? Forse è preferibile una crescita economica buona, anziché fantastica, per evitare un collasso più avanti.

La teoria economica e l’esperienza nel mondo reale ci dicono che i tassi d’interesse tenuti troppo bassi troppo a lungo tendono a distorcere le decisioni di investimento, portando all’assunzione di rischi eccessivi. In più, possono dare origine a bolle dei prezzi degli asset, destinate prima o poi a scoppiare. Con alcuni segmenti del mercato immobiliare britannico (tra cui Londra e il sud-est) che hanno registrato rendimenti a due cifre nel 2013, l’indice FTSE 100 vicino al record assoluto visto l’ultima volta durante la bolla tecnologica (e in rialzo di oltre il 60% dal 2009) e i differenziali delle obbligazioni emesse da società britanniche non finanziarie a soli 45 punti base dai minimi del 2007, è evidente che i tassi d’interesse ultrabassi hanno avuto un effetto benefico enorme sui mercati finanziari, come pure sull’economia reale.

A rischio di farmi dare del guastafeste, ecco cinque motivi per cui credo che ci sarà un aumento dei tassi entro la fine dell’anno (il mercato se lo aspetta intorno a febbraio/marzo 2015) e di sicuro prima del terzo trimestre del 2016 (quando, secondo la BoE, il tasso di disoccupazione dovrebbe scendere al 7%).

- Si stanno formando bolle dei prezzi degli asset

- La disoccupazione sta scendendo rapidamente verso il 7%

- Non dobbiamo dimenticare i rischi di inflazione

- I tassi d’interesse sono ampiamente inferiori al livello neutrale, in base alla regola di Taylor

- Il rischio di dissoluzione dell’Eurozona sembra molto ridimensionato

Si stanno formando bolle dei prezzi degli asset

Gli asset del Regno Unito hanno corso parecchio negli ultimi cinque anni, soprattutto da quando il QE ha fatto il suo ingresso sulla ribalta finanziaria. Gli investitori, a prescindere che abbiano puntato sui mercati azionari o obbligazionari, hanno beneficiato degli effetti del QE. Chi possiede titoli finanziari ha visto un incremento significativo della propria ricchezza dai minimi post-crisi. In base alle previsioni di consenso per il 2014, quasi tutti si aspettano un altro anno di andamento robusto per gli asset a rischio, alimentato dal denaro facile e dalla ricerca di rendimenti reali positivi.

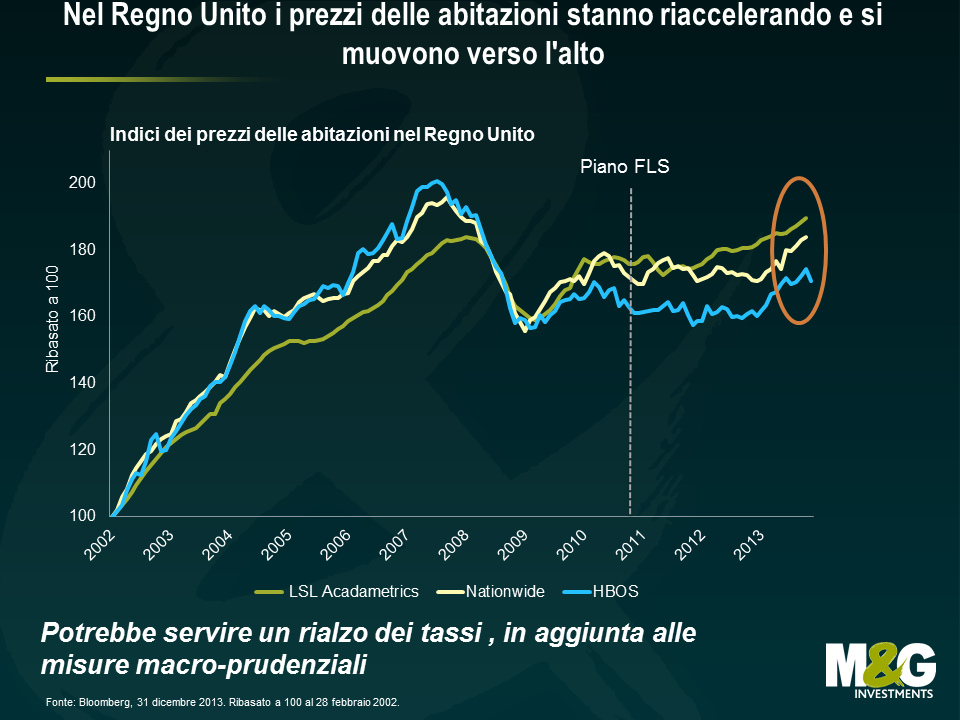

Ovviamente l’attivo finanziario di maggior rilievo posseduto dalla famiglia britannica media è l’abitazione. Nel 2011 è stato stimato che circa 15 milioni di famiglie abitano in una casa di proprietà (pari a circa il 65% del totale). Quindi non sorprende che i lettori dei quotidiani si trovino davanti un titolo sull’aumento dei prezzi delle case praticamente tutti i giorni. In base a diversi parametri, i prezzi delle abitazioni hanno ripreso ad accelerare con i tassi d’interesse bassi e l’offerta modesta, un fattore che contribuisce in misura notevole all’ascesa dei prezzi. I tassi d’interesse bassi hanno incentivato i consumatori britannici ad accumulare livelli di debito elevati, in proporzione al reddito. In media, oggi il prezzo di un’abitazione è pari a 5,4 volte gli utili, il livello più alto da luglio 2010 e ampiamente superiore della media di lungo periodo di 4,1.

Il piano di aiuti all’acquisto della prima casa (Help-to-Buy) sta contribuendo a questa corsa al rialzo, in un settore fortemente indebitato e sensibile ai tassi d’interesse (argomento di cui mi sono occupato in questo post del mese di luglio). Con un innalzamento del tasso base quest’anno, la Banca d’Inghilterra può sperare di frenare la speculazione e l’accumulo di debiti nel settore immobiliare. Non sarebbe una mossa molto popolare, e del resto non lo è mai, ma non si può ignorare il danno potenziale per l’economia dovuto a un mercato immobiliare fuori controllo . Il governatore della BoE Mark Carney, come capo del Comitato di politica finanziaria, si è già attivato per fermare il programma di sostegno ai prestiti (Funding for Lending Scheme) e ha accennato alla possibilità di imporre condizioni di credito ipotecario più stringenti per tentare di frenare la corsa dei prezzi delle abitazioni.

Resta da vedere se le misure politiche macro-prudenziali funzioneranno oppure no. In ultima analisi, le banche centrali stanno cercando di concentrarsi su un elemento dell’economia, innalzando i tassi d’interesse o stringendo i cordoni del credito. Esiste però un esempio macroeconomico reale cui fare riferimento. Il 1° ottobre la Reserve Bank of New Zealand ha imposto un limite ai mutui concessi dalle banche per la quasi totalità del valore di un immobile, unitamente all’obbligo per le banche principali di mantenere riserve più ampie a fronte dei prestiti. È ancora presto per fare valutazioni, ma per il mese di novembre, il Real Estate Institute of New Zealand ha rilevato un incremento dei prezzi delle abitazioni in Nuova Zelanda dell’1,2% (+9,6% nell’anno). La RBNZ e la BoE potrebbero scoprire che il tentativo di rallentare la corsa del mercato immobiliare con misure macro-prudenziali è un po’ come cercare di fermare un’automobile aprendo le portiere e sperando che la resistenza dell’aria faccia il resto. In realtà, bisogna proprio premere il piede sul freno.

Quanto più duraturo sarà il boom, tanto più dolorosa sarà la sua fine inevitabile.

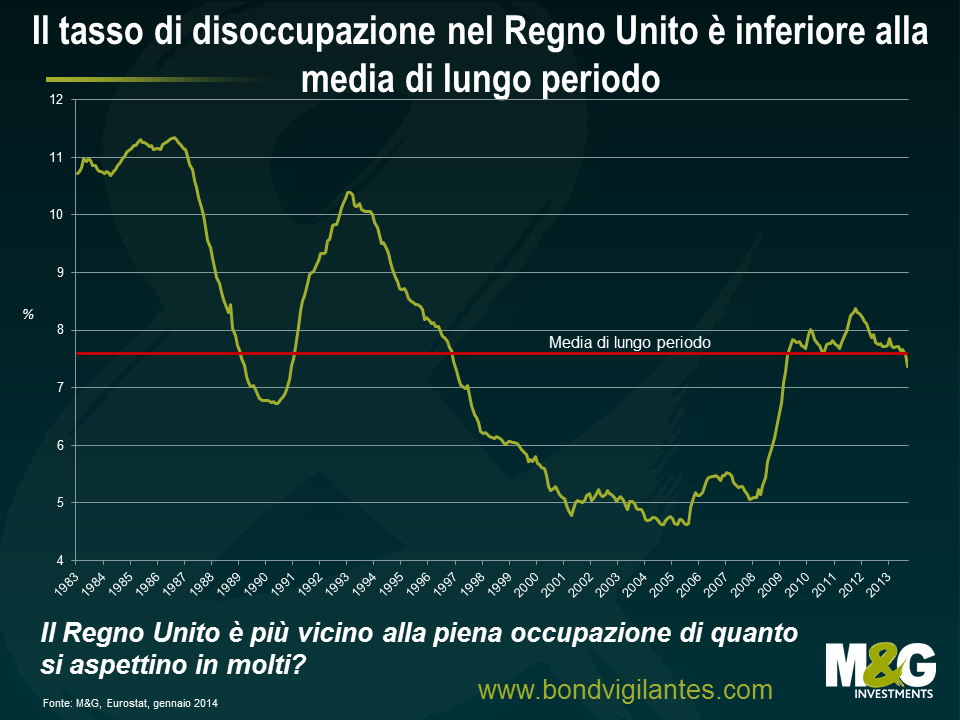

La disoccupazione sta scendendo rapidamente verso il 7%

Il tasso di disoccupazione è sceso dal 7,9 al 7,4% negli ultimi nove mesi ed è un elemento chiave delle indicazioni prospettiche della Banca d’Inghilterra. Di fronte a questo rapido declino, alcuni investitori hanno ipotizzato che la BoE decida di abbassare la soglia di disoccupazione dal 7,0% al 6,5%. Certo, il livello del 7,0% fissato dalla banca centrale non farebbe necessariamente scattare un rialzo dei tassi d’interesse, ma è piuttosto il punto in corrispondenza del quale la BoE prenderebbe in considerazione una misura di questo tipo. Tuttavia, il mercato del lavoro è migliorato molto più velocemente di quanto si aspettasse l’istituto guidato da Carney, con la percentuale di disoccupati attualmente al livello più basso da marzo 2009. Siamo ancora ben al di sopra del tasso di disoccupazione medio visto nel periodo 2000-2008, ma credo che quella sia stata una fase anomala per l’economia britannica, non inflativa e di costante espansione (in inglese, diremmo NICE), che sarà difficilmente ripetibile. Il tasso naturale di disoccupazione nel regno Unito oggi è uno o due punti percentuali al di sopra di quello degli anni 2000, il che indica una capacità inutilizzata nell’economia britannica inferiore a quella prevista nelle aspettative di molti. Forse non dovremo attendere molto prima di vedere i primi aumenti delle pretese salariali e, di conseguenza, un’intensificazione delle pressioni inflative. Una crescita delle remunerazioni più elevata nel 2014 farebbe ben sperare per i consumi e la ricchezza netta delle famiglie, considerando l’incremento dei prezzi delle abitazioni e dei portafogli di investimento.

Si considera generalmente un dato di fatto che la politica monetaria produce effetti ritardati (la BoE stima uno scarto temporale di circa due anni) e che lo stesso tasso di disoccupazione è un indicatore ritardato dell’attività economica. Se la BoE aspetta fino al momento in cui il tasso di disoccupazione raggiunge il 7%, o il vigore della crescita economica viene confermato, a quel punto il suo intervento potrebbe risultare tardivo. Forse è opportuno un tocco sul pedale del freno (attraverso l’innalzamento del tasso base).

Non dobbiamo dimenticare i rischi di inflazione

Il mese scorso Ben ha scritto un ottimo commento sulle prospettive di inflazione nel Regno Unito. Lo cito brevemente:

Nella condizione attuale, l’inflazione può sembrare benigna. Tuttavia, con i potenziali shock dal lato della domanda, associati all’accelerazione della crescita e alla difficile rimozione dell’enorme “muro di denaro” creato dal QE, potrebbero emergere rischi concreti di inflazione nel medio termine. I mercati hanno adottato una visione miope concentrata sul quadro di breve termine, influenzato dal deprezzamento delle materie prime e dall’attenuazione delle aspettative di inflazione derivata dalla carenza di crescita.

Inoltre, le banche centrali hanno la brutta abitudine di mantenere una politica monetaria eccessivamente espansiva troppo a lungo. Questo fenomeno ha persino un nome: “il Put di [nome del presidente del FOMC]”. Le politiche di denaro facile del FOMC negli anni ’70 sono considerate uno degli elementi principali alla base della corsa inflazionistica che ha caratterizzato quel periodo. Alla fine il FOMC ha invertito la rotta, innalzando i tassi al 19% nel 1981.

Ovviamente ciò che i banchieri centrali temono di più è che la politica monetaria ultraespansiva e il grande esperimento di QE portino a un aumento dell’inflazione. Un ritorno dell’inflazione si potrà contenere solo con un rialzo dei tassi. Nonostante l’attenuazione recente e il livello attuale del 2,1%, ormai vicino all’obiettivo della Banca d’Inghilterra, il tasso d’inflazione nel Regno Unito è rimasto al di sopra della soglia obiettivo per quasi 5 anni. Per quanto non sia un pericolo concreto e imminente, l’esperienza degli anni ’70 suggerisce di non ignorare la minaccia dell’inflazione che incombe sull’economia britannica, soprattutto considerando quanto sia difficile spesso contenere l’aumento delle aspettative inflazionistiche.

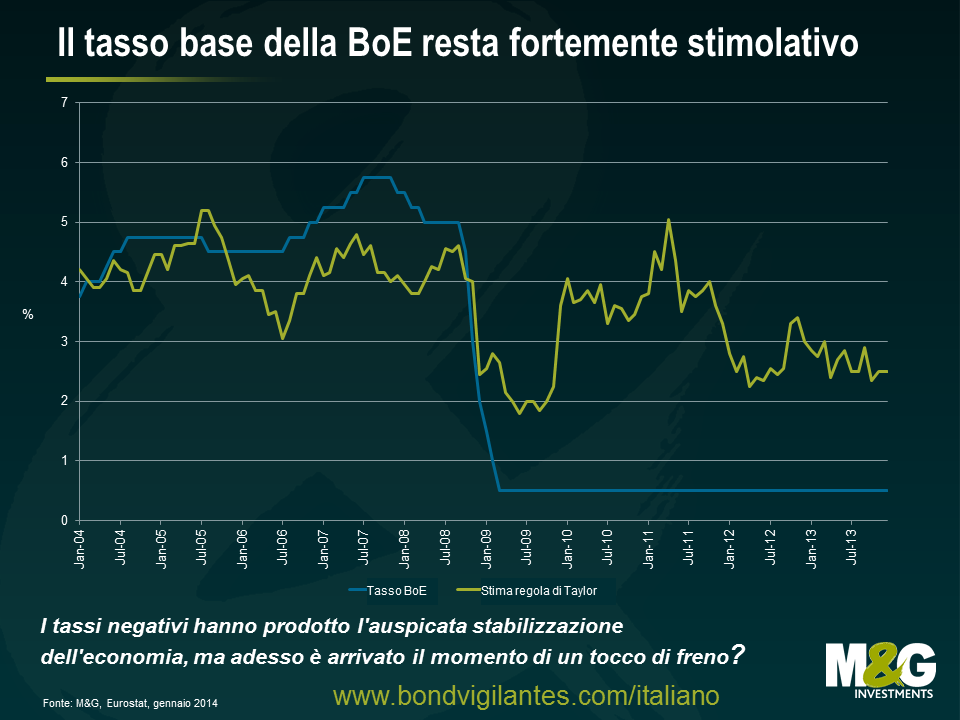

I tassi d’interesse sono ampiamente inferiori al livello neutrale, in base alla regola di Taylor

La regola di Taylor fornisce un’indicazione di massima della reazione normale alle condizioni economiche, mettendo in relazione i tassi d’interesse con le deviazioni dell’inflazione dall’obiettivo e lo scostamento tra prodotto potenziale ed effettivo (o “output gap”). In base alla regola di Taylor, nel Regno Unito un tasso base dello 0,5% è inferiore di circa il 2,0% al livello normalmente associato agli attuali tassi di crescita e di inflazione.

I tassi negativi hanno prodotto l’auspicata stabilizzazione dell’economia, ma adesso è arrivato il momento di un tocco di freno? Con l’economia britannica cresciuta a un tasso annualizzato di oltre il 3%, nel secondo e terzo trimestre del 2013 (un ritmo più sostenuto della media di lungo periodo del 2%), il Regno Unito potrebbe essere molto più vicino alla piena occupazione di quanto pensino in molti. Secondo gli indicatori anticipatori dei sondaggi e i dati economici, si tratta di una crescita vigorosa, con la fiducia delle imprese al livello più alto da 20 anni e l’indice PMI dei responsabili degli acquisti nel settore dei servizi relativo a dicembre che indica una decisa svolta al rialzo su base ampia. Ovviamente la BoE vorrebbe vedere un maggiore contributo di altre componenti del PIL, come le esportazioni e gli investimenti. Una valuta tendente all’apprezzamento non aiuta, in tal senso. Ma a volte devi rassegnarti all’impossibilità di avere tutto dalla vita, in particolare se fai il banchiere centrale.

Il rischio di dissoluzione dell’Eurozona sembra molto ridimensionato

Adesso è il momento del “Put di Draghi”. Il famoso discorso del “qualsiasi cosa serva” probabilmente è uno degli interventi più importanti mai pronunciati da un banchiere centrale. Quel discorso ha avuto in effetto straordinario sugli asset, dai titoli di Stato ai mercati azionari europei, passando per tutto il resto. Ma cosa ancora più importante, come ho scritto qui nel luglio scorso, nonostante i problemi che sta affrontando l’Europa, con le prospettive preoccupanti, i livelli record di disoccupazione e indebitamento e la proposta tassa sui risparmi a Cipro, nessun Paese ha lasciato l’UEM. Al contrario, l’Unione economica e monetaria ha accolto nuovi Stati membri: la Slovacchia nel 2009, l’Estonia nel 2011 e la Lettonia nel 2014. I Paesi europei continuano a gestire transazioni commerciali e ad adottare le politiche dell’UE: nessuno ha fatto ricorso a politiche protezionistiche. La disciplina del settore bancario dell’Unione è diventata più rigorosa, il sistema finanziario si è stabilizzato e sono entrati in vigore i nuovi requisiti di capitale per le banche.

Tutto questo fa ben sperare per il Regno Unito, dato che la stabilizzazione nell’Eurozona fa presagire livelli più alti di domanda di esportazioni, fiducia e investimenti in Albione da parte delle imprese europee. Per un meccanismo perverso, un rialzo dei tassi d’interesse potrebbe addirittura migliorare la fiducia nell’economia britannica, riflettendo la convinzione della banca centrale che la crescita economica èin grado di autosostenersi.

Per la BoE si prospetta la difficile scelta fra un modesto incremento dei tassi ora, per evitare un livello più alto di inflazione e instabilità finanziaria, e il rischio di dover effettuare interventi di politica monetaria molto più massicci tra un po’ di tempo. Il tasso base allo 0,5% è nettamente inferiore al livello neutrale e la BoE ha ancora molta strada da fare anche solo per avvicinarsi alla neutralità. Potrebbe agire quest’anno e cominciare a innalzare gradualmente i tassi d’interesse per ridurre l’accumulo continuo di squilibri finanziari. La mossa impopolare, nel breve termine, di aumentare il tasso base contribuirà a sostenere una crescita economica “sana” nel lungo periodo.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes