Mini-bond: chi li compra?

Una delle tante conseguenze indesiderate dei tassi d’interesse strutturalmente bassi negli ultimi anni è stata la comparsa di mini-obbligazioni nel Regno Unito. In genere sono strumenti di debito non negoziabili, emessi dalle società direttamente a singoli investitori*. Abbiamo già parlato di un’obbligazione di questo tipo emessa da Chilango, una catena di ristoranti messicani presente a Londra, sottolineando alcuni rischi rispetto al più affermato mercato obbligazionario istituzionale (informazioni molto limitate, assenza di covenant legali, nessuna protezione in caso di esercizio delle opzioni call e un mercato secondario illiquido).

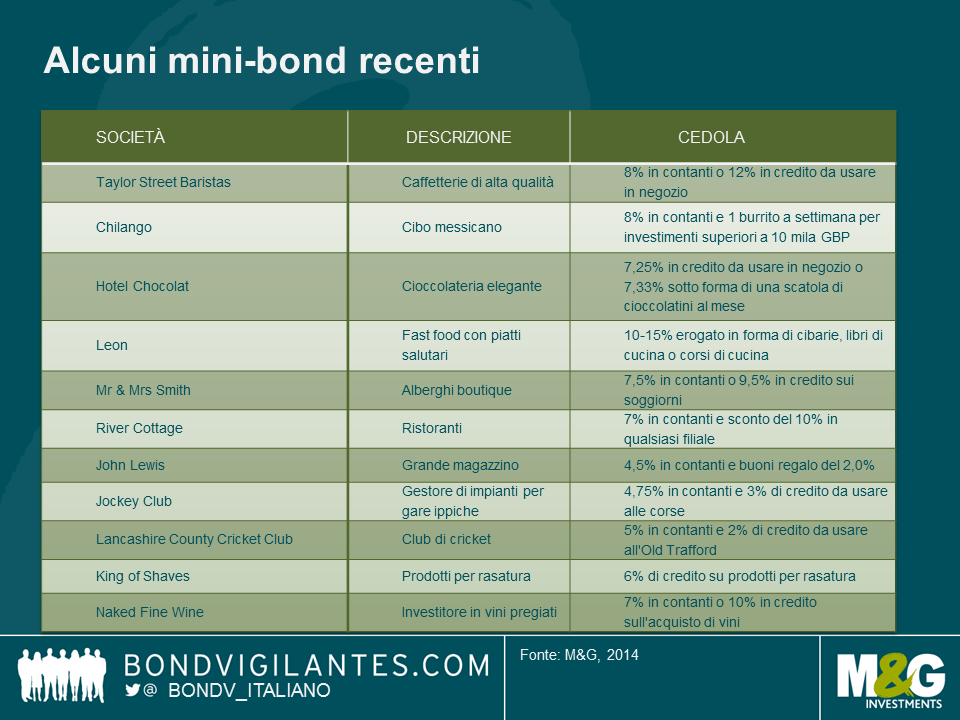

Ciò non toglie che questi strumenti stiano ottenendo un certo successo, non ultimo per via dei tassi d’interesse offerti, ma anche in virtù di alcune caratteristiche più esotiche, come le cedole erogate sotto forma di beni e servizi. Ad esempio, l’ultima arrivata è Taylor Street Baristas, che offre un’obbligazione con facoltà di ricevere una cedola in contanti dell’8% o un credito del 12% da riscuotere nel punto vendita.

Ma l’aspetto intrigante per noi è un altro: chi è che compra questi titoli? Osservando alcuni dei mini-bond emessi negli ultimi tre anni e le cedole non in contanti offerte, possiamo costruire un profilo interessante dell’archetipo di investitore in “mini-bond”.

Alla luce degli elementi di cui sopra, questo è il profilo che comincia a delinearsi.

Luogo: Londra. La selezione di cibarie proposta (Taylor St Baristas, Chilango e Leon) ha un’utilità pratica solo per chi vive e lavora a Londra e può frequentare regolarmente questi locali. Finché le catene in questione non saranno presenti anche al di fuori della capitale, il nostro investitore tipo in mini-bond è quasi certamente un londinese.

Vacanze: nel sud-ovest. La combinazione di sconto da River Cottage (presente soprattutto nella regione occidentale) e credito da Mr & Mrs Smith significa che il nostro acquirente di mini-bond sarà fortemente incentivato a trascorrere ogni momento del suo tempo libero in un grazioso albergo dell’Inghilterra sudoccidentale.

Dieta: meno che ideale. Mentre River Cottage e Leon propongono piatti inseribili all’estremità più salutare della gamma, il burrito settimanale, il caffè di qualità, cioccolato in quantità e un consumo costante di vino suggeriscono qualche eccesso nello stile di vita.

Hobby: cricket/corse di cavalli. I numerosi impianti di Jockey Club offrono un ventaglio di opportunità per una giornata alle corse, con in più tutto il gusto di un’occasionale puntata all’Old Trafford.

Senza spingerci ad affermare che gli emittenti di mini-bond si rivolgono soprattutto a londinesi enofili obesi che ogni tanto si avventurano fino a Newmarket, c’è un’argomentazione seria da sottolineare, guardando oltre gli aspetti curiosi di questo mercato.

Una nuova fonte di finanziamento per le imprese, in un periodo di condizioni difficili per i prestiti bancari, è certamente benvenuta. Tuttavia, non vogliamo che a farne le spese siano le protezioni garantite agli obbligazionisti. Tali protezioni hanno visto un’evoluzione nell’arco di vari decenni, nel mercato delle obbligazioni istituzionale, e svolgono l’importante funzione di tutelare i diritti degli investitori nonché il loro capitale. Sono particolarmente importanti quando qualcosa va storto, ma non abbiamo ancora visto casi di default in questo mercato specifico, quindi la carenza di tutele deve ancora manifestarsi.

Alla luce di tutto ciò, ci piacerebbe che in futuro ogni mini-bond avesse le caratteristiche elencate di seguito.

- Protezione in caso di esercizio delle opzioni call: se un emittente decide di rimborsare un’obbligazione prima della scadenza dichiarata (esercitando così la cosiddetta opzione call dell’emittente), l’investitore dovrebbe ricevere un premio sul valore nominale dell’obbligazione che compensi la perdita di cedole potenziali.

- Informative finanziarie adeguate: si devono fornire dati storici certificati, incluso un bilancio completo, con prospetto dei flussi di cassa e conto economico, accompagnati dall’impegno a comunicare tempestivamente agli investitori i dati contabili aggiornati.

- Una protezione e/o garanzia reale esplicita sugli asset della società emittente: in caso di default, la posizione gerarchica del titolo nella struttura di capitale dovrebbe essere specificata in modo chiaro, con riferimento a qualsiasi attivo in bilancio.

- Partecipazione azionaria/remunerazione: in assenza di qualsivoglia protezione o garanzia, se un emittente vuole raccogliere capitali per un’espansione aggressiva, è giusto che l’investitore che rischia il proprio capitale possa trarre benefici dal successo della società, attraverso una cedola più elevata o una qualche forma di partecipazione azionaria.

- Limiti a distribuzioni e indebitamento: la capacità dell’azienda di sottrarre liquidità sotto forma di dividendi a spese degli obbligazionisti dovrebbe essere espressamente limitata, come pure la facoltà di emettere altro debito mettendo a rischio i diritti dei creditori esistenti.

- Trasferibilità: l’opzione di acquistare o vendere l’obbligazione a un soggetto terzo prima della scadenza consentirebbe all’investitore di gestire molto meglio il rischio e il grado di esposizione.

Con l’aggiunta di queste caratteristiche, i titolari di mini-bond comincerebbero a condividere alcuni degli aspetti positivi del mercato istituzionale, continuando contemporaneamente a godersi le forme più esotiche di remunerazione offerte da questi strumenti. In caso contrario, anche con tutto il vino e i burrito, gli investitori in mini-bond continueranno a passarsela peggio di chi si muove sui mercati delle obbligazioni societarie di tradizione più consolidata.

*N.B. Tutto questo va di pari passo con lo sviluppo di un mercato obbligazionario retail più regolamentato avvenuto in Regno Unito, Italia e Germania, dove gli emittenti sono soggetti a controlli più rigorosi e le obbligazioni stesse sono quotate in una borsa valori e trasferibili.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes