Operazione normalizzazione

La Fed ha usato tre temi principali, da un punto di vista monetario, per rispondere alla crisi finanziaria:

- La riduzione dei tassi di interesse a breve termine

- L’allentamento quantitativo

- La cosiddetta “Operation twist”: un tentativo di appiattire la curva dei tassi

La banca centrale statunitense ha comunicato che la sua prima misura ai fini di normalizzare i tassi, man mano che l’economia recupera terreno, consisterà nell’aumentare i tassi a breve termine. Personalmente, credo vi siano alternative a questa misura.

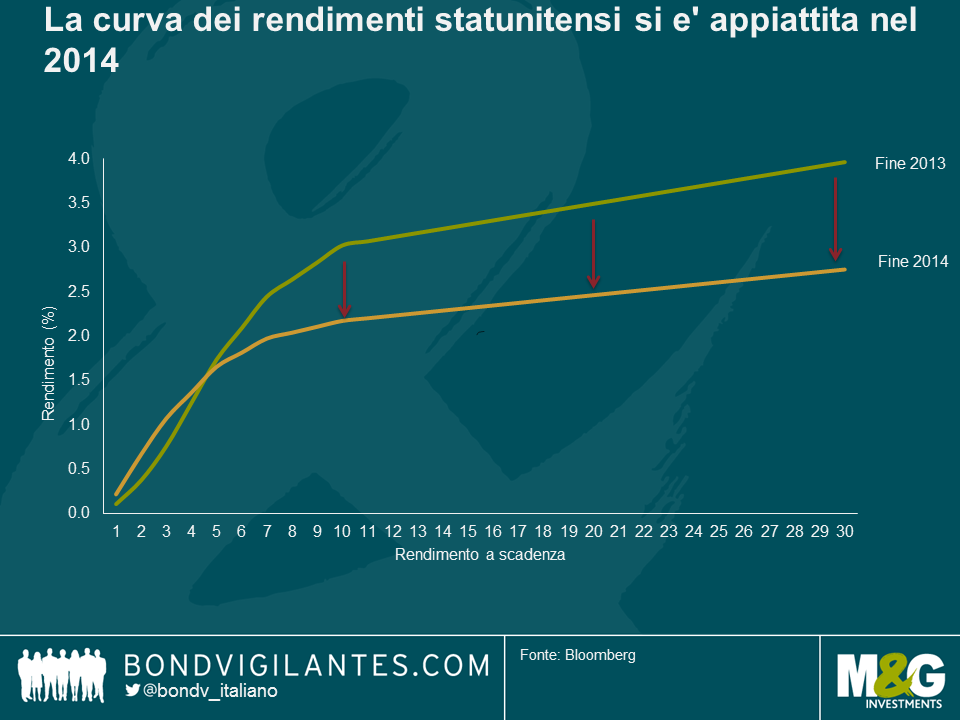

In primo luogo, guardando al 2014, possiamo stabilire che quello passato sia stato un anno di ulteriore allentamento monetario. Questa situazione è stata principalmente creata tramite un programma di allentamento quantitativo (QE), terminato in autunno, e anche tramite un appiattimento della curva dei rendimenti, come mostrato di seguito.

La Fed prevede attualmente di innalzare i tassi a breve termine in un primo momento (l’opposto del tema 1), per poi adottare più avanti misure opposte agli altri due temi. La necessità di rimuovere questa politica monetaria distensiva è ben evidente e si sta facendo un gran parlare delle misure che la Fed adotterà per porvi fine al termine della crisi finanziaria.

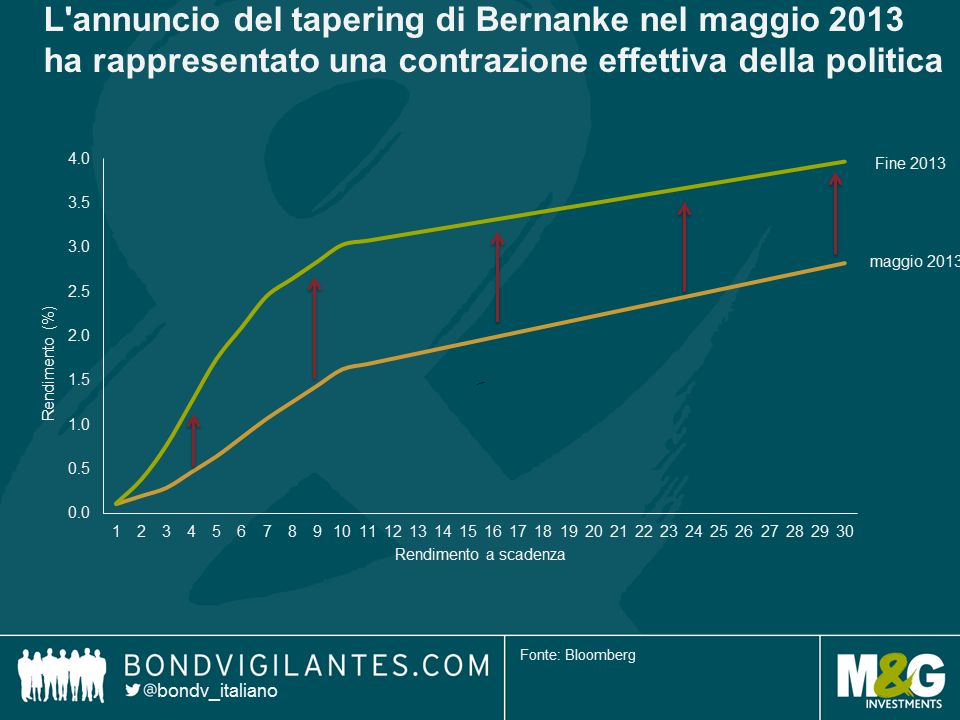

Un primo passo in questa direzione fu rappresentato dalla crisi di nervi da tapering di maggio 2013. Il grafico seguente mostra la curva dei rendimenti prima dell’annuncio della Fed e alla fine del 2013. In questo caso, si è indubbiamente trattato di una contrazione della politica come discusso qui.

Questa contrazione è stata sospesa nel 2014 come già menzionato. Sicuramente un’opzione per la Fed consisterebbe nel normalizzare la curva piuttosto che nello spingere al rialzo i tassi a breve termine?

In primo luogo, ho sempre pensato che una contrazione monetaria dovrebbe logicamente seguire il percorso opposto a quello dell’allentamento monetario. Ciò significherebbe invertire operation twist, poi l’allentamento quantitativo, e solo a quel punto rialzare i tassi a breve termine. Eliminare bolle degli asset create dal QE mi sembra logico.

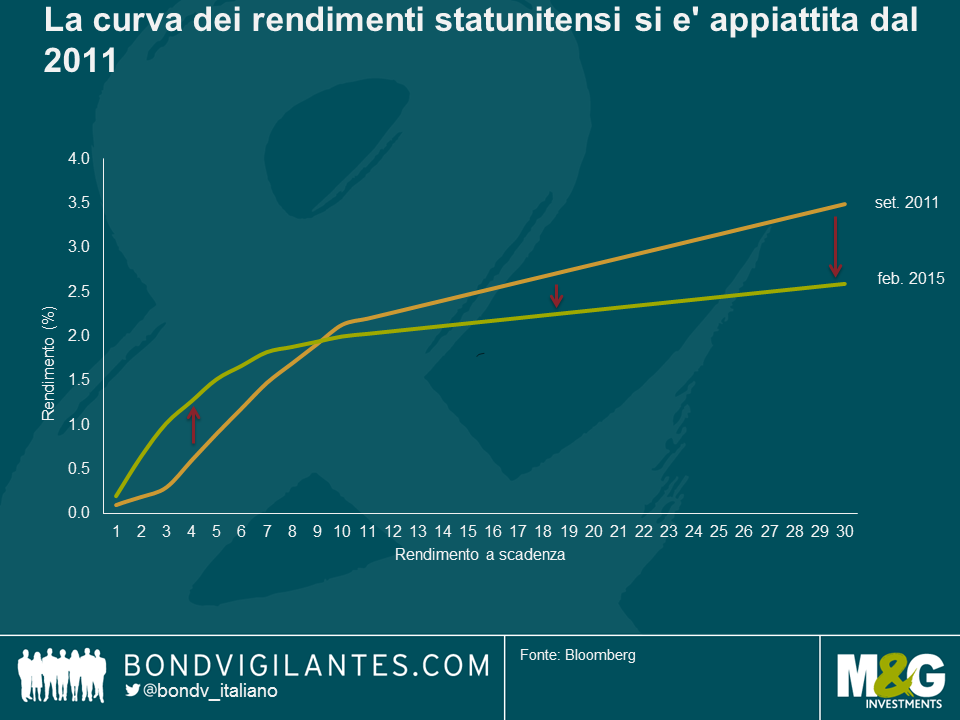

In secondo luogo, la Fed ha riconosciuto, tramite l’Operation twist del 2011, che la forma della curva dei rendimenti conta. Guardando alla curva del rendimento prima di operation twist e adesso, possiamo notare il suo drastico appiattimento, in parte dovuto a operation twist. Sicuramente ha senso effettuare una normalizzazione della curva come opzione di politica tanto quanto innalzare i tassi a breve termine? Di fatto, la pagina sette di questo documento del FMI sulla politica monetaria non convenzionale suggerisce che il il premio a scadenza è attualmente distorto di circa 100 punti base come risultato del QE, anche se la politica monetaria e le condizioni economiche al di fuori degli Stati Uniti stanno sicuramente contribuendo a spingere al ribasso il premio a scadenza stesso. La Fed dovrebbe considerare la vendita di titoli a lunga scadenza e l’acquisto di titoli a più breve scadenza. Ciò avrebbe anche l’effetto collaterale di ridurre l’impatto di potenziali profitti e perdite sul bilancio della Fed, rendendo l’eventuale termine del programma di QE più gestibile in quanto gli asset a breve termine arrivano a scadenza in modo più ordinato.

In terzo luogo, semplicemente invertendo il QE, la Fed ridurrebbe ulteriormente i rischi di bilancio descritti qui sopra. Questo a sua volta renderebbe una politica di contrazione convenzionale tramite l’aumento di tassi brevi più pratica e normale riducendo il rischio di appiattimento (inversione?) della curva di rendimento. Inoltre se la Fed, come altre banche centrali, preferisce accantonare l’effetto a breve termine del calo del greggio sull’inflazione, allora sicuramente lasciare i tassi a breve termine ai loro livelli attuali e spingere al rialzo i tassi a più lungo termine invertendo il QE ha senso a livello economico. Dopo tutto, la Fed si è concentrata sulle previsioni di mercato verbalmente e fisicamente per diversi anni. Perché smettere adesso?

Prima della crisi, il principale strumento delle banche centrali nel portare avanti la propria politica monetaria erano i tassi a breve termine. A partire dalla crisi esse hanno dovuto utilizzare altre armi per raggiungere i loro obiettivi economici. Nel tornare alla politica monetaria convenzionale, la Fed dovrebbe cercare di rimuovere misure non convenzionali dal mercato prima o contemporaneamente agli aumenti dei tassi, ma di certo non in seguito ad essi.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes