Tasso fisso a confronto con tasso variabile: quattro ragioni per cui apprezzare attualmente i titoli high yield FRN

Con il mercato che prezza attualmente una possibilità dell’84% di un aumento dei tassi di interesse USA a dicembre, sembra probabile che ci saranno pressioni al rialzo sui rendimenti obbligazionari nel medio termine. Ciò va ad aggiungersi al rialzo che abbiamo già visto nel corso degli ultimi quattro mesi per gli asset privi di rischio quali i Treasury. Gli asset high yield non sono immuni dalle leggi della matematica obbligazionaria, con asset a duration più estesa che risentono in un ambiente di rendimenti in rialzo come quello attuale. A mio avviso, ci sono quattro ragioni per le quali coloro che investono nello spazio ad alto rendimento dovrebbero guardare al mercato dei titoli a tasso variabile al fine di gestire la loro esposizione al rischio tasso di interesse a questo punto del ciclo.

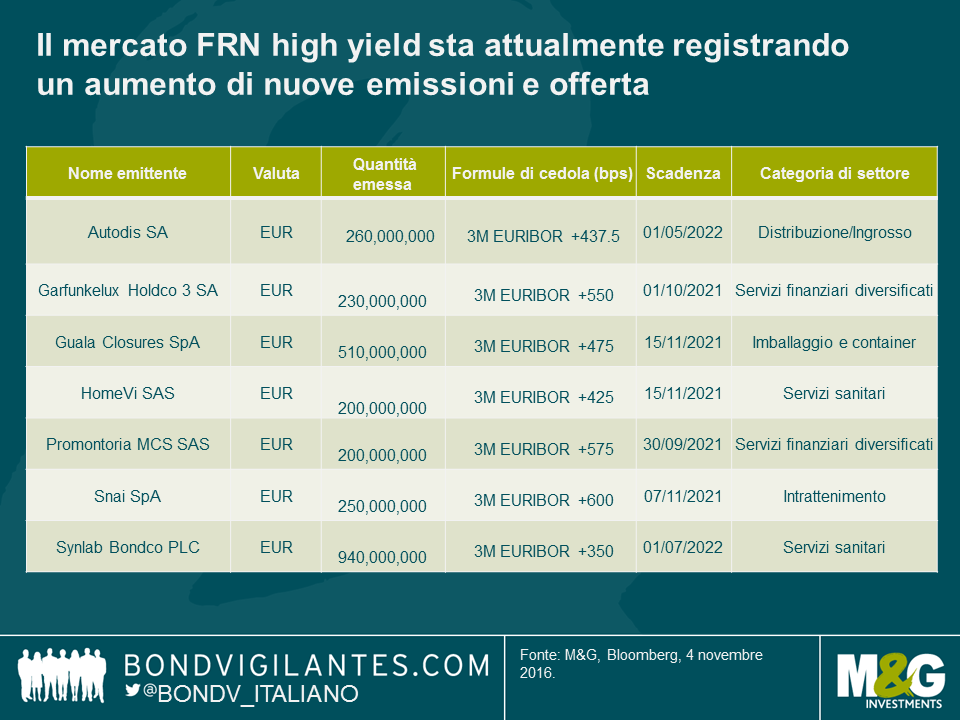

- Le nuove emissioni aiutano a diversificare e ad accrescere il mercato

Il mercato FRN high yield sta attualmente registrando un aumento di nuove emissioni e offerta. Dato che il mercato in questione rappresenta un’area circoscritta ma in fase di crescita del mercato obbligazionario, questo fatto è importante in quanto offre agli investitori scelta e diversificazione maggiori. Il grafico seguente illustra una selezione di operazioni su nuove emissioni delle ultime settimane.

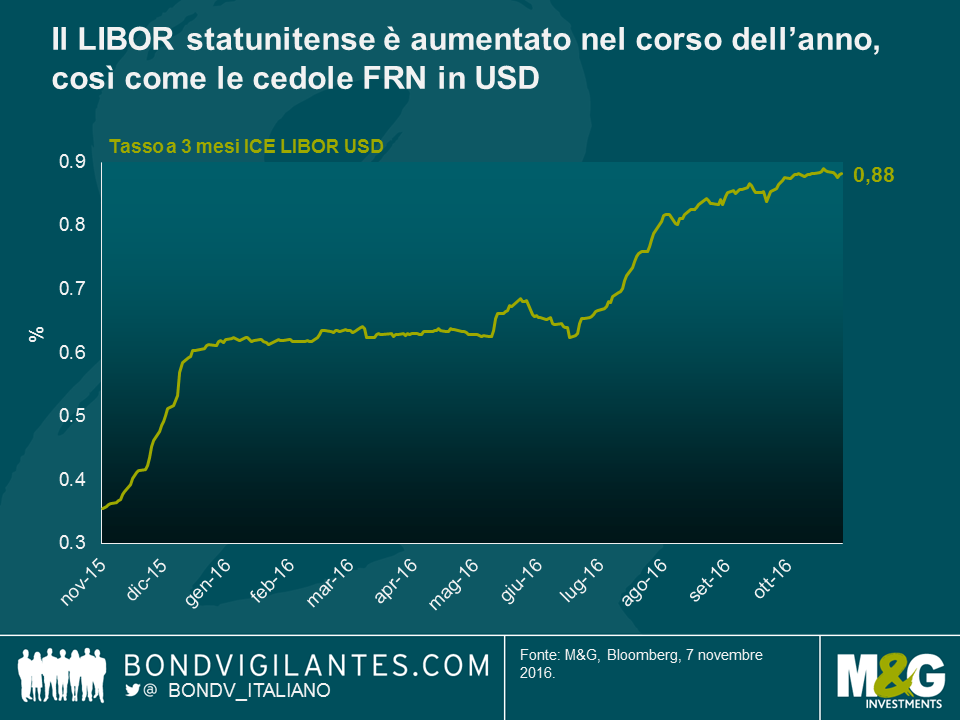

- Gli investitori in FRN in dollari statunitensi stanno beneficiando del tasso LIBOR USD in rialzo

Per gli investitori in dollari statunitensi, i titoli a tasso variabile hanno fortemente beneficiato del riprezzamento del rischio nei mercati monetari. Con l’aumento del LIBOR USA a circa 0,90% in un anno, sono cresciute anche le cedole di tutti i portafogli a tasso variabile in USD, senza alcun impatto sui valori patrimoniali. Ulteriori aumenti dei tassi di interesse nei prossimi mesi da parte della Fed potrebbero significare aumenti successivi del LIBOR USD in futuro.

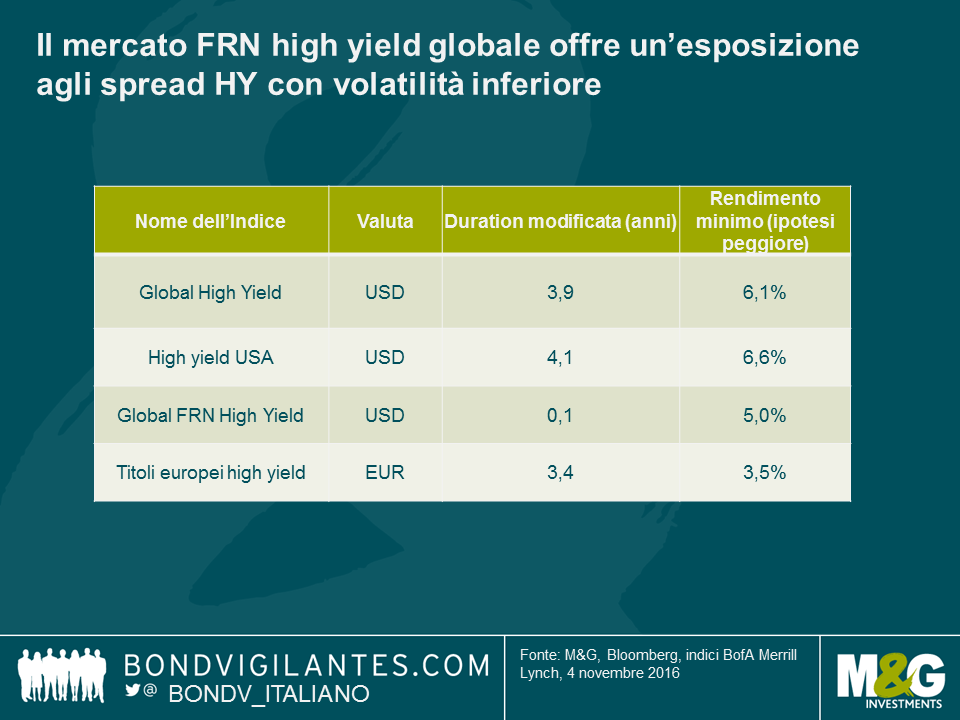

- Il valore adeguato per il rischio sostiene i titoli FRN rispetto ai titoli high yield a tasso fisso

Come illustrato nella tabella di seguito, il mercato high yield a tasso variabile offre oggi rendimenti simili ai mercati high yield statunitense ed europeo convenzionali, ma con un rischio tasso di interesse decisamente inferiore (ovvero prossimo allo zero) e una volatilità inferiore nei periodi di avversione al rischio. Crediamo che tale caratteristica renda questa categoria del mercato più allettante su una base adeguata per il rischio per gli investitori che puntano a un’esposizione con volatilità più ridotta agli spread di credito high yield.

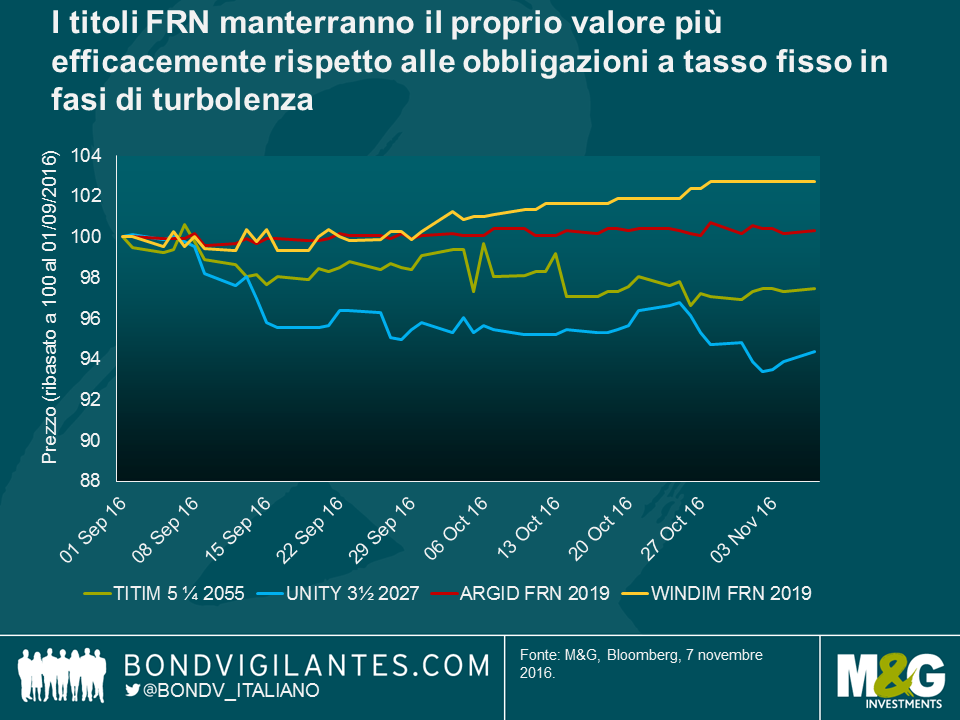

- Protezione del capitale se i mercati dei titoli di Stato continuano a registrare ondate di vendite

Se i mercati dei titoli governativi continuano a perdere terreno, le obbligazioni a tasso variabile deterranno il proprio valore più efficacemente rispetto alle obbligazioni a tasso fisso. Questo è avvenuto negli ultimi tre mesi, anche per le obbligazioni high yield. Il grafico seguente illustra in pratica la buona tenuta delle obbligazioni a tasso variabile, o addirittura persino un loro marginale aumento di valore, negli ultimi mesi. D’altra parte, le obbligazioni high yield a tasso fisso convenzionali a più lunga scadenza, come quelle emesse da Telecom Italia (TITIM) e Unity Media (UNITY) sono scivolate di diversi punti percentuali a causa, perlopiù, della loro maggior sensibilità alla volatilità del mercato dei titoli di Stato.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes