Fondamenta instabili: il settore delle costruzioni nel mercato dell’high yield europeo

Ospitiamo un contributo di Saul Casadio (analista del credito, M&G Investments)

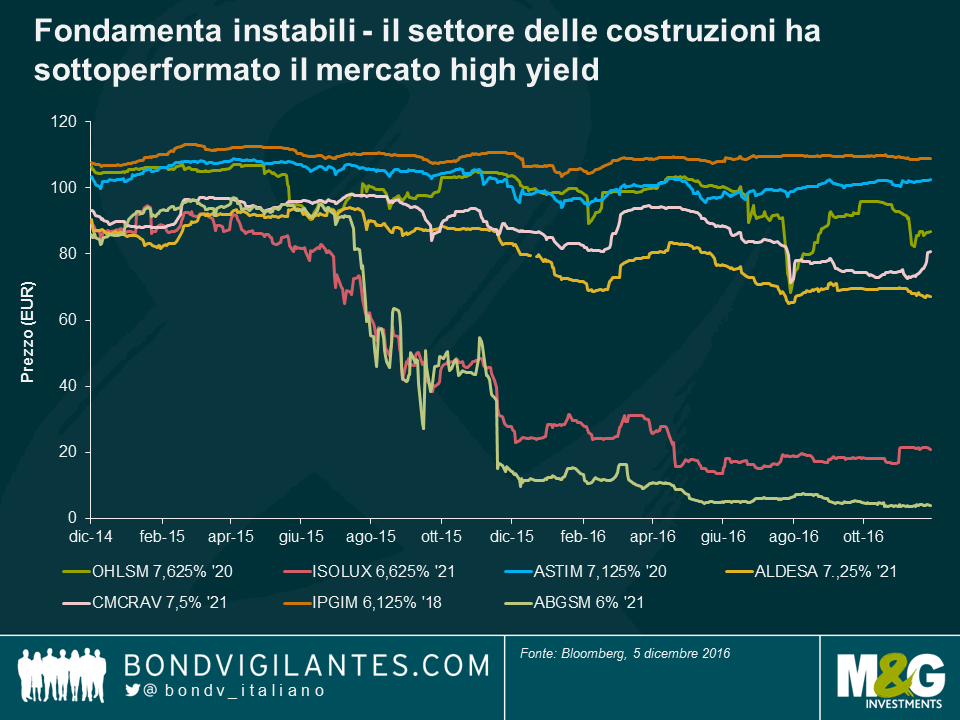

Se è vero che l’high yield europeo ha generato una buona performance negli ultimi due anni, con un rendimento medio del 4,9% per anno, una componente dell’indice ha invece generato significative perdite. In questo stesso periodo, le obbligazioni emesse da società di costruzioni hanno prodotto un rendimento annuo medio del -18,4%. Il grafico in basso mostra che su sette emittenti del settore, solo due quotano attualmente sopra la pari, due hanno già ristrutturato il loro debito infliggendo perdite pesanti agli obbligazionisti e i tre rimanenti quotano ben al di sotto della pari. Questo post esamina i motivi alla base di questo andamento così deludente del settore rispetto al resto del mercato.

L’uso della leva finanziaria per finanziare il business delle costruzioni è quantomeno discutibile. Per essere sostenibile, infatti, una struttura di capitale a leva richiede un flusso di cassa relativamente stabile mentre nelle imprese di costruzioni il flusso di cassa è molto volatile. Inoltre, l’attività di costruzioni dipende fortemente dalla disponibilità delle banche a finanziare l’ingente circolante e fornire garanzie per il completamento dei lavori, il che a sua volta è funzione di un buon rating creditizio, in qualche modo in contraddizione con una struttura di capitale a leva.

Si possono fare diverse analogie con un cattivo progetto di costruzione per spiegare la sottoperformance del settore negli ultimi due anni.

Le fondamenta erano deboli – Quello delle costruzioni è un settore difficile. Dato che i lavori in genere sono assegnati con procedure di gara di appalto, la concorrenza fra le imprese è quasi perfetta. Le sole barriere all’ingresso sono le credenziali tecniche e le dimensioni del progetto. Non è raro in alcuni mercati che le società si aggiudichino gli appalti con un’offerta in pareggio, prevedendo di realizzare un profitto attraverso modifiche in corso d’opera, ma ovviamente questa è una modalità molto rischiosa per generare profitto e comporta un alto rischio di contenzioso. Inoltre, i lavori di costruzione presentano anche un elevato rischio di esecuzione a seconda del tipo di contratto (prezzo fisso o in base al volume) e a volte i progetti a prezzo fisso possono generare perdite di cassa significative.

Un flusso di cassa variabile contribuisce alla fragilità delle fondamenta del business. I lavori di costruzione presentano un flusso di cassa molto variabile, con elevati pagamenti anticipati e saldi finali, il che si riflette in una forte variabilità del circolante e del debito lordo. Ad esempio, modifiche dei termini di pagamento e incasso, degli importi anticipati ed eventuali ritardi nei pagamenti legati a contenziosi possono provocare forti oscillazioni del debito.

Le misure non erano precise – L’EBITDA riportato a bilancio, uno dei principali indicatori di performance impiegati dagli investitori, è in realtà un indicatore solo approssimativo in questo settore. Il metodo utilizzato per contabilizzare le opere di costruzione (percentuale di completamento) consente una certa flessibilità per l’iscrizione dei profitti (o delle perdite) durante la vita di un progetto. Personalmente credo che la generazione di cassa sia un indicatore più affidabile, in quanto meno soggetto alla manipolazione contabile.

I calcoli erano sbagliati – Gli investitori calcolano la leva finanziaria netta per valutare il rischio di credito, ma si tratta di un calcolo fuorviante in questo settore. Le società di costruzioni in genere hanno un’ampia liquidità in bilancio, ma solo una minima frazione è disponibile a livello della holding, dato che la maggior parte è bloccata in società di progetto per finanziare le opere di costruzione. La leva finanziaria lorda è un parametro più accurato per valutare il rischio di credito in questo settore. Inoltre, molte società di costruzioni si finaziano attraverso varie linee di credito non recourse, riportate solo nelle note del bilancio e non si può escludere che non tutti gli investitori se ne siano resi conto.

Le modifiche in corso d’opera hanno reso le misure ancora più imprecise – Viste le difficoltà del business, molte imprese del settore, nel tentativo di trovare modi migliori per realizzare un profitto, hanno investito in progetti in concessione (costruzione, gestione e cessione), di fatto remunerati attraverso i benefici economici dell’asset per un certo periodo di tempo, anziché con il pagamento in contanti. Questo non ha fatto che accentuare i problemi di misurazione sopra discussi, in quanto gli obbligazionisti erano garantiti solo dall’attività di costruzione (e non dagli asset in concessione), mentre i dati di bilancio erano riportati solo su base consolidata, non consentendo agli investitori di monitorare la performance operativa della società.

Sospetto di corruzione – I presunti casi di corruzione denunciati dai media hanno colpito il settore delle costruzioni più di altri ed il prezzo dei bond ha riflesso l’avversione degli investitori per questi problemi di governance.

Un edificio crollato non vale granché – Le perdite subite dagli investitori sulle obbligazioni ristrutturate sono state ingenti, per via del forte deterioramento della performance operativa durante le trattative per la ristrutturazione del debito. L’attività di costruzione richiede un forte sostegno bancario per finanziare il circolante e fornire le garanzie necessarie per partecipare a nuovi appalti. Per una società impegnata in una ristrutturazione, non è facile ottenere queste cose.

A seguito delle ingenti perdite inflitte da alcuni emittenti, gli investitori hanno riconsiderato il rischio di credito del settore e, a giudicare dai livelli attuali delle quotazioni, è difficile immaginare una nuova emissione high yield da parte di una società di costruzioni in tempi brevi. Se mai quel giorno arriverà, sarà importante ricordarsi che erigere una struttura di capitale a leva su queste fondamenta traballanti comporta un rischio strutturale notevole.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes