Cinque riflessioni sull’inflazione

1. Siamo al punto massimo delle ricadute dei prezzi petroliferi. Tra gennaio e febbraio 2016, i prezzi del petrolio hanno toccato i minimi (34,25 dollari per il Brent il 20 gennaio e 26,21 dollari per il WTI l’11 febbraio), pertanto sia nei dati di inflazione della scorsa settimana che in quelli di febbraio, gli effetti base del prezzo del petrolio risulteranno elevati anno su anno. Questo è uno dei motivi principali per cui abbiamo visto rialzi significativi dell’inflazione negli ultimi mesi.

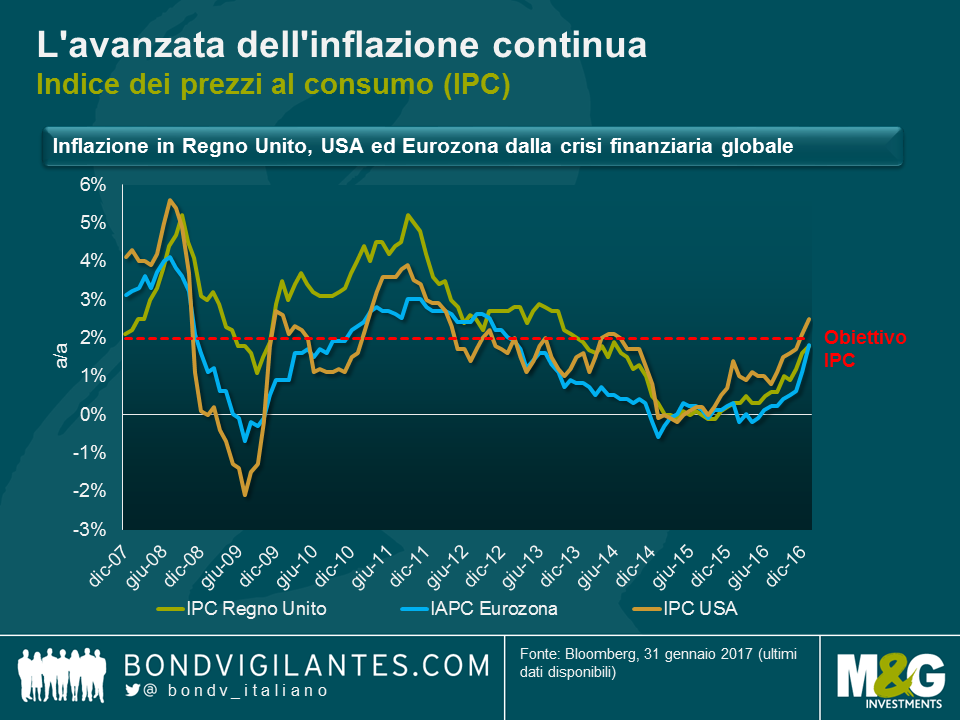

2. L’avanzata dell’inflazione continua. Negli Stati Uniti, l’indice IPC era allo 0% a settembre del 2015 e al di sotto dell’1% a luglio dell’anno scorso, ma adesso è tornato al 2,5%. L’inflazione europea, che era negativa a maggio dell’anno scorso, la scorsa settimana si è avvicinata all’obiettivo della BCE raggiungendo l’1,8%. L’IPC del Regno Unito era negativo a ottobre 2015 e inferiore all’1% nello stesso mese del 2016: la scorsa settimana è arrivato all’1,8%, sfiorando l’obiettivo della Banca d’Inghilterra.

3. Il Regno Unito è stato l’unico mercato a deludere le aspettative, che avevano indicato l’1,9% per l’IPC e il 2,7% per l’indice dei prezzi al dettaglio (RPI). Tuttavia, la sorpresa è derivata principalmente dalle forti flessioni di abbigliamento e calzature. Gli sconti dei saldi di gennaio, in calo negli anni recenti, sono aumentati sensibilmente quest’anno spiazzando il consenso. Le voci che risentono di effetti base positivi (carburanti, lubrificanti) e dell’impatto di una sterlina più debole (beni importati) avevano registrato forti rialzi nel corso dell’anno.

4. Nel Regno Unito, l’inflazione di fatto è tornata in linea con l’obiettivo. Di sicuro questo vale per l’inflazione complessiva, che è il parametro preferito dall’Ufficio di statistica. Tuttavia, a partire dal mese prossimo, la misura ufficiale dell’inflazione complessiva in Regno Unito sarà l’indice armonizzato dei prezzi al consumo (ma niente paura, i gilt indicizzati faranno ancora riferimento all’RPI). In base a questo parametro, l’inflazione britannica ha raggiunto il 2% la settimana scorsa. Ne parleremo ancora fra poco.

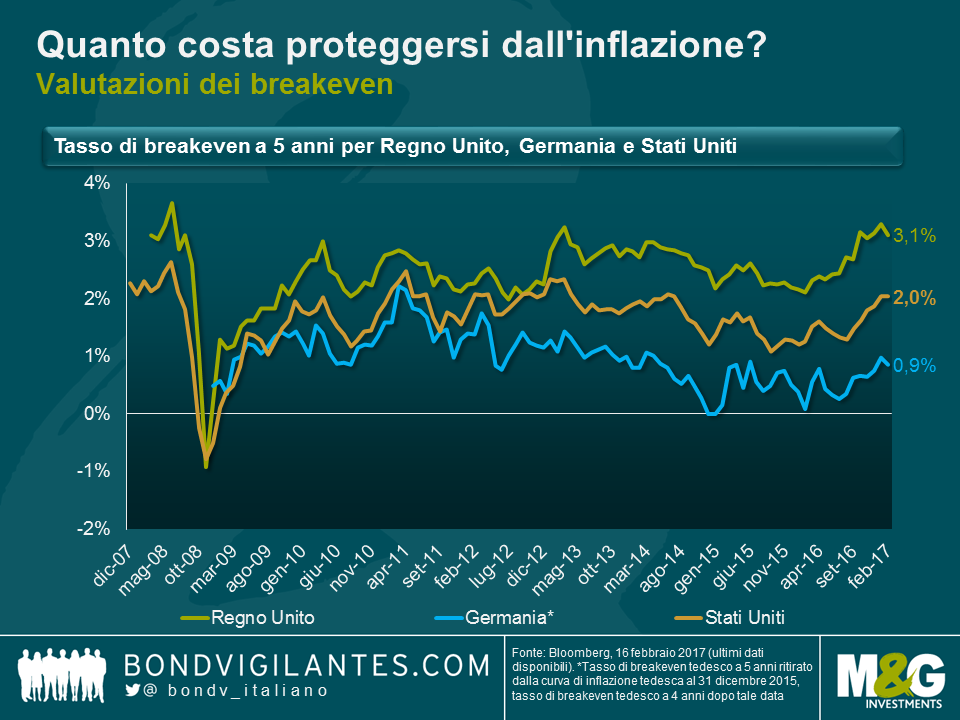

5. Le valutazioni dei breakeven non sono più eccezionalmente scontate

6. Stati Uniti: il 2% su tutta la curva per la prima volta dal 2014 indica che il mercato obbligazionario si aspetta che la Fed riesca a portare l’indice IPC al 2% in media, da questo punto in poi. Di fatto, direi che si tratta di un livello comunque ancora conveniente, dato che la Fed punta a un deflatore del PCE al 2%, e nel lungo periodo, il raggiungimento di tale obiettivo richiede un IPC più vicino al 2,5%. Resta il fatto che gli ultimi dodici mesi hanno visto un ampio movimento dei breakeven negli Stati Uniti.

7. Regno Unito: con i breakeven compresi fra il 3,1% all’estremità anteriore della curva e quasi il 3,6% sul segmento a lunga, la ripresa dai minimi della prima parte del 2016 appare considerevole quanto quella vista negli USA. Anzi, escludendo alcune previsioni aggressive sul cuneo RPI-IPC, il mercato britannico sconta un’inflazione superiore all’obiettivo per sempre. I breakeven a breve termine offrono valore, dato che il petrolio e la debolezza della sterlina fanno presagire un periodo di inflazione nettamente superiore all’obiettivo. Ma resta da capire cosa induca il mercato a considerare permanenti questi picchi di inflazione, che a mio avviso rendono vulnerabili i breakeven a lunga.

8. Europa: i breakeven hanno recuperato terreno anche in Europa come altrove, ma sono ancora lontani dallo scontare la raggiunta sostenibilità di un’inflazione al livello obiettivo. Forse si teme che il recente vigore dell’indice armonizzato dei prezzi al consumo (IAPC) emerso dai dati non sopravviva agli effetti base dei prezzi petroliferi, e in effetti, potrebbe essere un timore ragionevole.

Abbiamo fatto molta strada nell’ultimo anno sui mercati dell’inflazione. A questo punto, però, c’è da chiedersi se vedremo un nuovo arretramento del carovita una volta superato il periodo di picco degli effetti base del petrolio, a metà del 2017, o se l’accelerazione e il tema della reflazione si possano preservare. Almeno negli Stati Uniti, mi sembra che il mercato del lavoro e, ancora di più, i salari siano avviati a mantenere il buon ritmo attuale. Come ho scritto in un post recente, considerando le notevoli differenze in termini di debito delle famiglie fra Stati Uniti e Regno Unito, direi che la Fed è già dietro la curva e potrebbe avere difficoltà a riallinearsi. La domanda cruciale, secondo me, è sempre se questa marea che sta salendo negli Stati Uniti riuscirà a sollevare tutte le barche o se l’inflazione europea e il segmento lungo del mercato britannico sprofonderanno di nuovo dai livelli attuali.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes