Il tetto del debito fa tremare il mercato dei Treasury

Gli Stati Uniti si stanno avviando rapidamente a raggiungere il punto fissato come limite massimo di indebitamento, il cui superamento in genere viene approvato dal Congresso senza dibattito: l’innalzamento in passato era una routine consolidata, a riprova del fatto che il tetto del debito non incide sull’importo della spesa, ma serve solo ad assicurare che gli USA possano onorare gli impegni assunti, attraverso le entrate fiscali o ulteriori prestiti. In sostanza, si tratta di garantire che il Paese sia in grado di pagare i conti.

Ora, secondo la maggior parte delle stime, siamo a circa tre mesi dal momento in cui gli Stati Uniti raggiungeranno ancora una volta il tetto del debito. Se il Congresso non dovesse innalzare il limite, il Tesoro statunitense dovrebbe dichiararsi inadempiente sulle obbligazioni in essere o tagliare immediatamente i fondi erogati ai programmi e ai dipendenti pubblici, una situazione in cui si parla di paralisi parziale del governo. Nell’estate del 2011, per approvare l’innalzamento del tetto i Repubblicani chiedevano un taglio della spesa e l’esclusione di qualsiasi ulteriore aumento delle tasse. I Democratici volevano invece finanziare la spesa più elevata con un incremento delle imposte, pertanto il Congresso non riusciva a trovare un accordo.

A maggio di quell’anno, gli Stati Uniti erano entrati in un periodo di sospensione dell’emissione di debito e avrebbero esaurito i fondi il 2 agosto, momento in cui il Tesoro statunitense sarebbe diventato inadempiente, oppure avrebbe dovuto ridurre drasticamente la spesa dalla sera alla mattina, tagliando i finanziamenti ai programmi e ai dipendenti pubblici con ripercussioni chiaramente disastrose sulla domanda aggregata. L’innalzamento del tetto del debito fu approvato in extremis il 1° agosto 2011 e si riuscì a scongiurare il default.

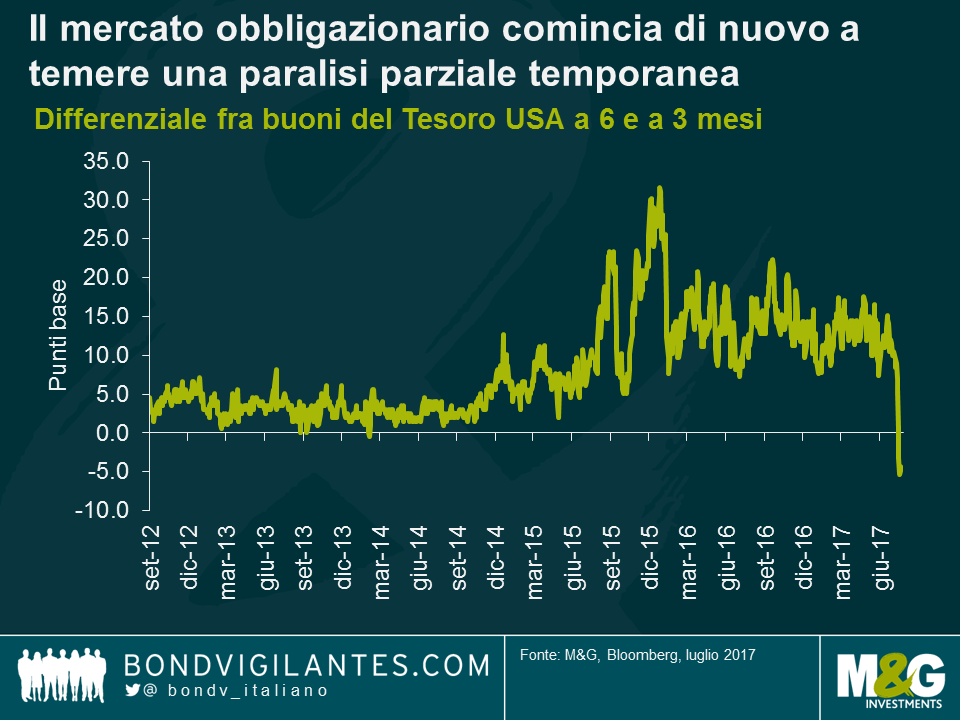

Considerando quanto poco è stato fatto dall’amministrazione in carica al momento, non si può biasimare chi sta pensando “ecco qua, ci risiamo”. Il grafico che segue mostra che nelle sessioni recenti, il costo del denaro a 3 mesi per il Tesoro ha superato quello del denaro a 6 mesi, pertanto la curva ha subito un’inversione per la prima volta dopo tanto tempo. Il mercato obbligazionario comincia di nuovo a temere una paralisi parziale temporanea.

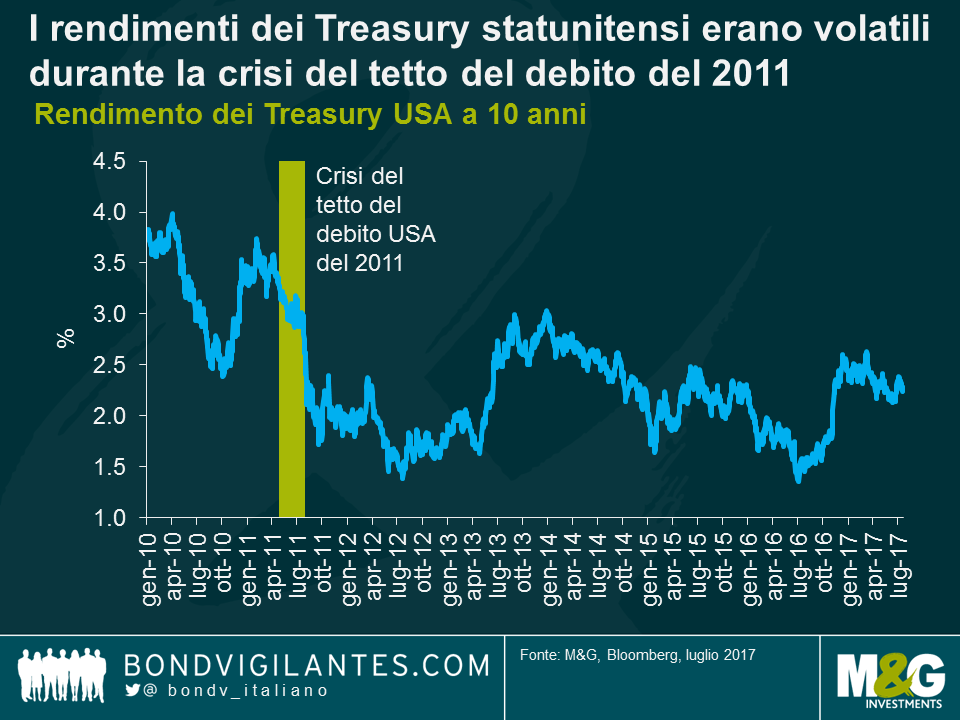

Ma allora cosa dovrebbero fare gli investitori, se sono preoccupati dall’ipotesi che il tetto del debito non venga innalzato e gli Stati Uniti si trovino a non poter saldare i conti? Vendere i Treasury potrebbe sembrare la soluzione ovvia, ma vale la pena di ricordare che nel periodo di sospensione, fra aprile e agosto del 2011, in realtà i rendimenti dei Treasury hanno registrato un rally. C’è stato un momento, tra la fine di giugno e l’inizio di luglio, in cui i timori di default si erano intensificati e i rendimenti erano saliti di circa 40 punti base (calo di circa 4 punti sui Treasury decennali). Questa tendenza però si era invertita subito, quando la paura di un default statunitense aveva riversato una salutare dose di rischio sui mercati mondiali, determinando un calo continuato dei rendimenti sui Treasury. In ogni modo, una paralisi parziale potrebbe rivelarsi persino positiva per l’economia americana: se si chiudono alcuni programmi e i dipendenti pubblici non vengono pagati, la disoccupazione aumenterà, i salari crolleranno e la domanda aggregata diminuirà, tutti sviluppi destinati a spegnere i timori di surriscaldamento dell’economia statunitense e cancellare le aspettative di ulteriori rialzi dei tassi. La questione pertanto ha implicazioni molto rilevanti. Tuttavia, la direzione degli interessi sui Treasury e dei rendimenti obbligazionari in rapporto a questi è altamente incerta e potenzialmente contraria alle attese. Meglio stare attenti.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes