Il declino dei covenant nel mercato europeo dei prestiti a leva

Ospitiamo un contributo di Chris Mansfield (Investment Graduate, M&G)

La forte domanda di obbligazioni high yield e prestiti a leva europei negli ultimi anni, unita al miglioramento dei fondamentali societari, ha determinato una performance vigorosa di entrambe le classi di attivi. L’abbondanza di capitali disponibili per gli emittenti di asset particolarmente remunerativi ha messo tutto il potere di contrattazione nelle mani dei debitori, che l’hanno esercitato senza riserve sulle condizioni offerte per le nuove operazioni. Nel 2014, James ha scritto un post sul deterioramento dei covenant relativi alle obbligazioni high yield. Da allora non è cambiato molto in questo mercato, a parte il fatto che gli spread si sono contratti. Il mercato europeo dei prestiti, invece, ha visto cambiare radicalmente le clausole standard negli ultimi cinque anni.

Nell’immediato dopo-crisi, un’operazione di prestito a leva in Europa generalmente prevedeva quattro impegni a carico del debitore sugli aspetti seguenti, elencati in ordine di importanza: indice di leva, copertura degli interessi, copertura del servizio del debito e spesa per investimenti. Il primo limitava il rapporto fra debito netto ed EBITDA (e comportava spesso una riduzione nel tempo), il secondo stabiliva un rapporto massimo fra spese per interessi e reddito operativo, il terzo un rapporto massimo fra l’indebitamento corrente e il cash flow e il quarto limitava la spesa per investimenti come percentuale del flusso di cassa o degli utili assimilabili a liquidità.

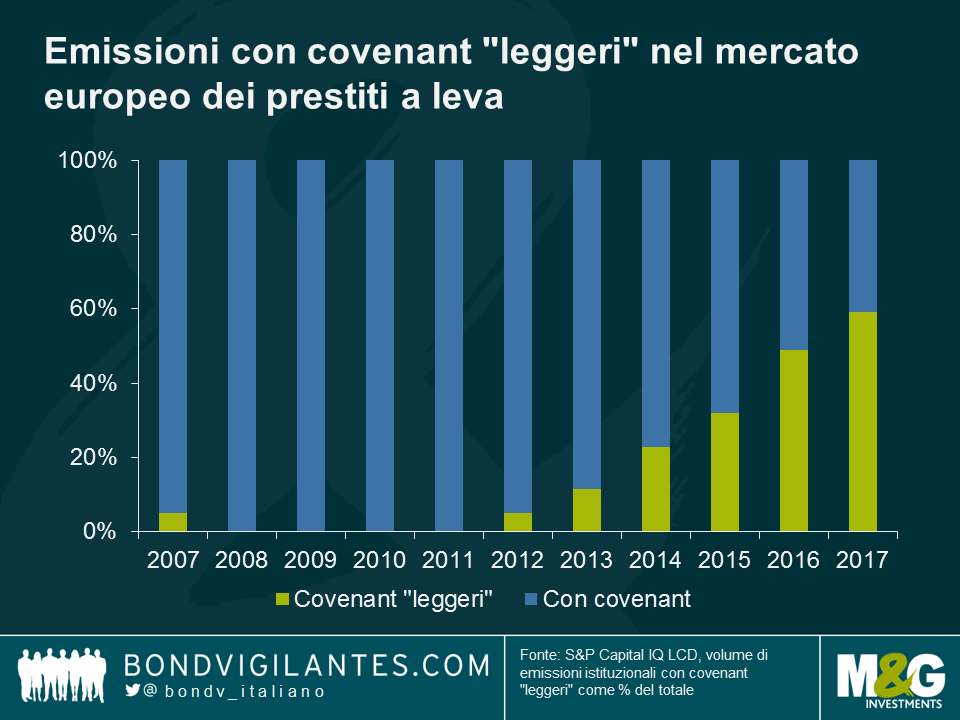

Come illustrato qui di seguito, la percentuale delle operazioni di prestito a leva che prevedono clausole meno stringenti (note come “cov-lite”) è in aumento costante.

Per il resto, l’unico covenant quasi sempre presente è quello che riguarda l’indice di leva, ma anche se resta, ha un’efficacia ridotta. Storicamente il cosiddetto “headroom”, ossia il divario fra la leva finanziaria pro-forma corrente e l’indice di leva nel covenant era di circa il 25%; adesso è più vicino al 40%. In genere l’indice di leva scendeva nel tempo, costringendo la società a ridurre l’indebitamento; oggi il profilo di questo parametro resta sostanzialmente piatto. Infine, la documentazione consente in genere la rettifica dell’EBITDA e persino la ridefinizione del “debito netto”, al punto che oggi la clausola sulla leva finanziaria è una versione molto annacquata di quella di un tempo.

Nel mercato dei prestiti, il deterioramento dei covenant limita il potere dei prestatori di impedire agli emittenti di far scadere drasticamente il merito di credito, perseguendo qualche strategia che fa salire il rischio di ribasso (presumibilmente volta ad aumentare il valore per gli azionisti). Il risultato è che qualsiasi fattore macro che incide sui fondamentali societari potrebbe innescare una correzione più ampia, con pesanti ripercussioni sulla ricchezza degli investitori e, potenzialmente, anche sui tassi di recupero, rispetto alla situazione ipotizzabile in un mercato dei prestiti europeo che avesse lasciato intatti i vincoli a carico dei debitori. Di conseguenza, oggi è più importante che mai effettuare l’analisi del credito e una due diligence esaustiva.

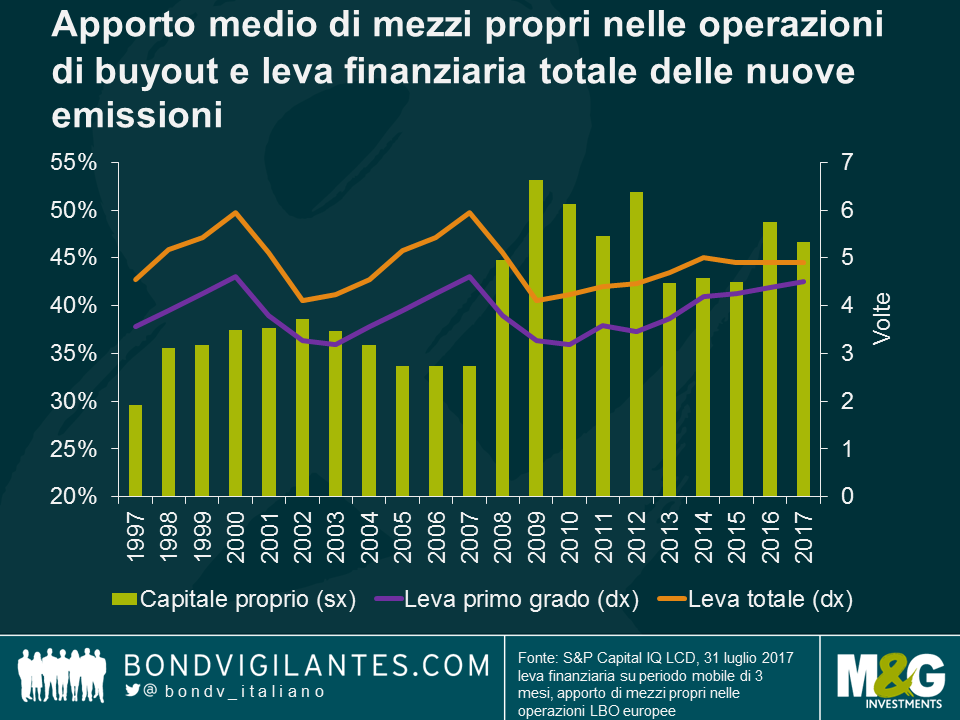

Detto questo, sono emerse alcune tendenze più positive. La leva media sulle nuove operazioni di leveraged loan resta al di sotto del picco pre-crisi e dovrebbe stabilizzarsi ai livelli attuali, mentre l’apporto medio di capitale proprio nelle operazioni di buyout ora è più vicino al 50% (e in aumento) che non al 40% circa del periodo 2013-2015. L’effetto positivo di queste forze sui tassi di recupero bilancia in parte quello sfavorevole dei covenant “leggeri” di cui sopra.

Per gli investitori è importante valutare se le condizioni complessive proposte offrano una remunerazione adeguata per il rischio maggiore che deriva dagli impegni meno stringenti per i debitori. In effetti potrebbero, dato il contesto di altre asset class, ma questo deterioramento delle protezioni per i prestatori è indubbiamente sgradito. Cosa dovrebbero fare, quindi, gli investitori? Pretendere in cambio un premio al rischio più elevato sembra la soluzione ovvia, per quanto gli spread nel mercato dei prestiti siano rimasti sostanzialmente piatti negli ultimi anni, a fronte della contrazione in altri segmenti. Tuttavia, vista l’esigenza degli investitori di impiegare la liquidità quando gli afflussi sono consistenti, diventa difficile in qualsiasi mercato avanzare rivendicazioni rifiutandosi di partecipare. La risposta più efficace probabilmente sarebbe una sorta di sindacalizzazione degli investitori per far scattare un contrattacco. Il problema è che i singoli preferiscono delegare agli altri l’impegno di portare avanti una strategia del genere, tanto più che nel frattempo rischierebbero di perdere occasioni di investimento. Mettete insieme questa aspirazione di tutti gli investitori, aggiungete l’esigenza di investire gli afflussi e vi troverete di fronte a una situazione spinosa da risolvere. Forse solo una svolta al ribasso del mercato restituirà agli investitori il potere negoziale necessario per ottenere la protezione di cui godevano in passato.

Il valore e il reddito degli asset del fondo potrebbero diminuire così come aumentare, determinando movimenti al rialzo o al ribasso del valore dell’investimento. Possibile che non si riesca a recuperare l’importo iniziale investito. Le performance passate non sono indicative dei risultati futuri.

17 anni di articoli sul nostro blog

Scopri i post del passato contenuti nel nostro vasto archivio con la funzione "Blast from the past". Leggi i contenuti più popolari pubblicati questo mese o quelli di 5, 10 o 15 anni fa!

Bond Vigilantes

Resta aggiornato con il blog Bond Vigilantes